El apalancamiento financiero ofrece la posibilidad de invertir o controlar fondos mucho más grandes que los que se mantienen actualmente.

El apalancamiento financiero ofrece la posibilidad de invertir o controlar fondos mucho más grandes que los que se mantienen actualmente.

Probablemente cada trader se encontrará con el término "apalancamiento financiero" y la opción de invertir con apalancamiento tarde o temprano. Entonces, ¿qué es el trading apalancado? ¿Cuáles son las ventajas potenciales del apalancamiento y qué riesgos implica? ¿Qué es el margen y el “margin call”? Encontrarás respuestas a estas preguntas en el artículo.

¿Qué es el apalancamiento financiero?

El apalancamiento financiero ofrece la posibilidad de invertir o controlar fondos mucho más grandes que los que se mantienen actualmente. En la vida cotidiana, los préstamos son la forma más popular de apalancamiento, que permiten financiar una inversión mucho mayor, teniendo por ejemplo entre el 10% o el 20% en propiedad. El resto es prestado. El funcionamiento de este mecanismo es un poco diferente en el mercado financiero, pero su resultado es muy similar. Permite obtener ganancias potenciales de toda la transacción, manteniendo solo una fracción de los fondos propios.

Trading apalancado

La inversión apalancada puede ser beneficiosa para un trader, ya que no requiere que posea un gran capital al principio para realizar operaciones de alto valor. Esto también está relacionado con el riesgo porque cuanto mayor es el capital de la operación, más significativo es el efecto de los cambios del mercado sobre el saldo de toda la cuenta y el resultado de la operación.

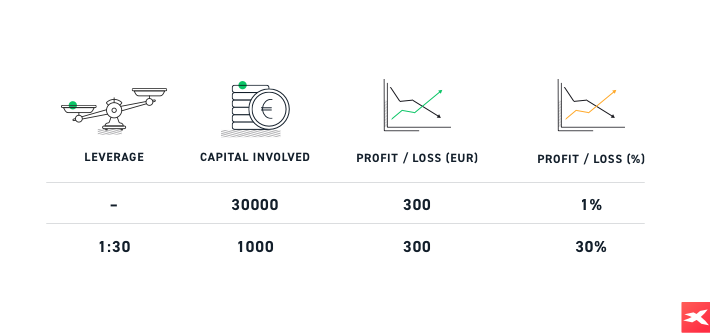

Como ejemplo, describiremos esta situación en un par de divisas EUR/USD y un apalancamiento de 1:30. Esto significa que el trader puede controlar una posición equivalente a 30.000 EUR, mientras mantiene solo el equivalente a 1.000 EUR. Tras el cierre de dicha operación, la plataforma de negociación verificará automáticamente si hay al menos 1.000 EUR en la cuenta para abrir una posición de 0,3 lotes en EUR/USD. Esta cantidad formará un margen que se explicará con más detalle a continuación.

¿Cómo beneficia el apalancamiento al trader?

Si, como resultado de una inversión, el precio en EUR/USD aumenta, generando una ganancia de 300 EUR para el trader, esto significa una rentabilidad del 30% sobre la cantidad invertida de 1.000 EUR. Si no hubiera sido por el apalancamiento de 1:30, el trader tendría que tener 30.000 euros en la cuenta y el mismo beneficio potencial de 300 euros significaría una rentabilidad igual al 1%. Gracias al apalancamiento, las rentabilidades de las inversiones pueden ser más altas con contribuciones propias más bajas. Sin embargo, esta es una espada de doble filo. En el caso de una disminución en el tipo de cambio y el resultado de la transacción de - 300 EUR, el trader pierde el 30% y solo le quedan 700 EUR de 1000 EUR.

El ejemplo anterior supone mantener solo una cantidad de fondos en la cuenta para cubrir el margen, lo cual es extremadamente raro en la realidad. Los traders suelen tener más fondos que el mínimo requerido, es decir, por ejemplo, se pueden depositar 5.000 EUR en la cuenta en lugar de 1.000 EUR. Esto proporciona una mayor flexibilidad y ofrece la posibilidad de abrir transacciones en más mercados simultáneamente.

El ejemplo anterior supone mantener solo una cantidad de fondos en la cuenta para cubrir el margen, lo cual es extremadamente raro en la realidad. Los traders suelen tener más fondos que el mínimo requerido, es decir, por ejemplo, se pueden depositar 5.000 EUR en la cuenta en lugar de 1.000 EUR. Esto proporciona una mayor flexibilidad y ofrece la posibilidad de abrir transacciones en más mercados simultáneamente.

Margen e inversión apalancada

Volvamos al margen, que es un elemento clave de la inversión apalancada. También se conoce como margen de depósito. Para controlar una posición de 30.000 EUR con un apalancamiento de 1:30, debe mantener 1.000 EUR. Esto significa que puede controlar EUR 30.000 con EUR 1.000, y los EUR 1.000 se mantienen como margen que se usaron para abrir con apalancamiento.

El margen se expresa con frecuencia como un porcentaje, que muestra automáticamente qué apalancamiento máximo se puede utilizar. Si el margen requerido para un instrumento dado es 3.33%, esto significa un apalancamiento máximo posible de 30: 1. En el caso del 5%, el apalancamiento será de 20:1, y para el 10% - 10:1. Por lo tanto, cuanto menor sea el porcentaje contribuido como margen, mayor será el apalancamiento que se puede utilizar para abrir una operación más grande, y viceversa.

¿Qué pasa si una operación no sale como se esperaba?

Cuando el margen de una posición comience a reducirse, tendrá la opción de recibir información sobre cómo complementarlo, es decir, el llamado “margin call”. De lo contrario, si el mercado continúa moviéndose en una dirección incorrecta, la operación se cerrará automáticamente. Por lo tanto, en el caso de operaciones apalancadas en muchos instrumentos y mercados, el nivel de margen siempre debe controlarse porque es crucial para mantener la posición.

Ejemplo completo de una operación apalancada

Tiene una cuenta en EUR y puede operar con los principales pares de divisas con un apalancamiento máximo de 30: 1, lo que significa que cada euro aportado le da 30 EUR para operar. Usted aporta EUR 1.000 como margen. Esto significa que inicialmente puede abrir una posición por un máximo de EUR 30.000 (EUR 1.000 x 30).

Un análisis que se realizó muestra que el tipo de cambio EUR/USD puede registrar una caída. En la práctica, esto significa esperar vender EUR y comprar USD. Decide asignar 20.000 EUR para esto: este es el monto de la transacción al tipo de cambio EUR/USD de 1.3000$, es decir, 1 EUR por 1.30 USD. Abrir una posición corta equivale a gastar EUR 20.000 para comprar USD 26.000 con un margen de EUR 1.000. Esto significa que el apalancamiento efectivo asciende a un margen de 26.000 USD / 1.000 USD, es decir, 26: 1. Esto explica el uso de casi todo el margen.

Cada pip ascenderá a USD 2 para la posición negociada. Por lo tanto, se alcanzaría el margen completo si el tipo de cambio EUR/USD cambiará en 500 pips. Después de un tiempo, el tipo de cambio EUR/USD cae a 1,2700$. Cierra la operación con un beneficio de 300 pips que se traduce en USD 600.

En términos de conversión clásica, vendió 20.000 EUR y compró 26.000 USD al tipo de cambio de 1,30. Tras la caída del tipo de cambio a 1,27, recompró 20.000 EUR por 25.400 USD. La diferencia de 26.000 a 25.400 es el beneficio. Gracias al apalancamiento, generó una rentabilidad sobre los USD 1.000 invertidos del 60% (USD 600). Si no hubiera sido por el apalancamiento, sólo podría haber vendido EUR 769.23 y comprar USD 1.000. Al tipo de cambio de 1,2700$, puede recomprar 769,23 EUR por 976,92 USD, lo que produce un beneficio de 23 USD. Por lo tanto, es 26 veces menor.

Cabe recordar que en el caso de que el tipo de cambio varíe en sentido contrario, las pérdidas incurridas se incrementan de manera similar mediante el uso del mecanismo de apalancamiento. Esto puede resultar en una rápida pérdida del capital invertido.

Ventajas del apalancamiento financiero

Capital aumentado

El apalancamiento financiero aumenta el capital disponible para negociar en varios mercados. Por ejemplo, negocia una posición de USD 60,000 con un apalancamiento de 30:1, mientras que solo tiene USD 2.000 como margen. Esto significa que puede asignar cantidades mayores a diferentes posiciones en su cartera. Pero recuerde que esto también implica un mayor riesgo.

"Préstamo" sin intereses

El apalancamiento financiero se puede comparar con un préstamo concedido por un broker a cambio de prometer un margen que permita tomar una posición más grande en el mercado. Sin embargo, este “préstamo” no implica ningún pasivo en forma de intereses o comisión, y puede utilizarse de cualquier forma durante la negociación.

Método de baja volatilidad

Los períodos de baja volatilidad pueden ser particularmente agotadores para los traders debido a cambios menores en los precios. Sin embargo, gracias a las operaciones apalancadas, los traders pueden obtener mayores beneficios incluso durante períodos de baja volatilidad en el mercado. En tal caso, incluso un pequeño cambio en el precio o el tipo de cambio puede significar un cambio mayor en la cuenta del trader.

Desventajas del apalancamiento financiero

Pérdidas incrementadas

El riesgo más importante relacionado con la negociación apalancada es el hecho de que, al igual que los beneficios, las pérdidas también aumentan cuando el mercado se dirige en la dirección opuesta a la tomada. El apalancamiento financiero puede requerir un gasto de capital mínimo, pero debido a que los resultados de la operación se basan en el tamaño total de la posición controlada por usted, las pérdidas pueden ser sustanciales.

Margin call

Si las pérdidas exceden el margen utilizado en la operación, aparece el aviso o “la llamada” para complementar el margen. Debido al hecho de que el apalancamiento aumenta las pérdidas, siempre existirá el riesgo de un “margin call” y, en ausencia de nuevos fondos disponibles en la cuenta, las posiciones se cerrarán automáticamente con una pérdida.

¿Qué son las crisis económicas y cómo afectan al mercado?

¿Qué es la inflación subyacente y cómo afecta a los precios?

¿Qué es el PIB y cómo influye en tus inversiones?

Este material es una comunicación publicitaria. La presente comunicación publicitaria no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de Valores y de los Servicios de Inversión.

La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación.

En caso de que la comunicación publicitaria contenga información sobre el rendimiento o comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene la presente comunicación publicitaria.