La inversión en ETFs a largo plazo ha sido muy rentable durante las dos últimas décadas. Los ETFs todavía ofrecen a los inversores una gran cantidad de oportunidades inigualables. ¿Se repetirá la historia? ¿Cuál podría ser una nueva tendencia con ETFs?

Los ETFs han visto incrementada su popularidad en las últimas décadas. Desde que en 1976 se creó el primer fondo por John Bogle, de Vanguard, éstos han consolidado su lugar entre los principales activos globales. Ahora, gracias a los ETFs, millones de inversores de todo el mundo tienen la oportunidad de invertir en estos tipos de activos. El mayor emisor de ETFs, BlackRock (iShares), registró miles de millones en beneficios gracias a las aportaciones de los crecientes ETFs que permite una inversión diversificada y simplificada, sin los altos costes que implican los fondos de inversión. Ahora, una exposición directa al mercado es más fácil que nunca.

Muchos inversores se interesan en el potencial de los ETFs dado su buen rendimiento a largo plazo en el mercado de EE. UU. Para los inversores, el índice del S&P 500 ha tenido una rentabilidad un 5% superior que los bonos del tesoro a 10 años (una media del 10% anual en los últimos 100 años). Esto está relacionado tanto con la tendencia del éxito económico junto con la política monetaria.

Los ETFs han ayudado a “democratizar” los mercados financieros abriendo el acceso al mercado de renta variable a millones de inversores a través de fondos indexados y fondos sectoriales. Por ejemplo, los ETFs sobre materias primas, nuevas tecnologías o ETFs sobre renta fija (Bonos). En este post hablaremos de 7 ETFs populares y resaltaremos cuáles son las ventajas e inconvenientes de la inversión en ETFs. Estos activos, junto con los Planes de Inversión, pueden ayudarte considerablemente a construir tu cartera de inversión a largo plazo. ¿Cómo? Vamos a averiguarlo.

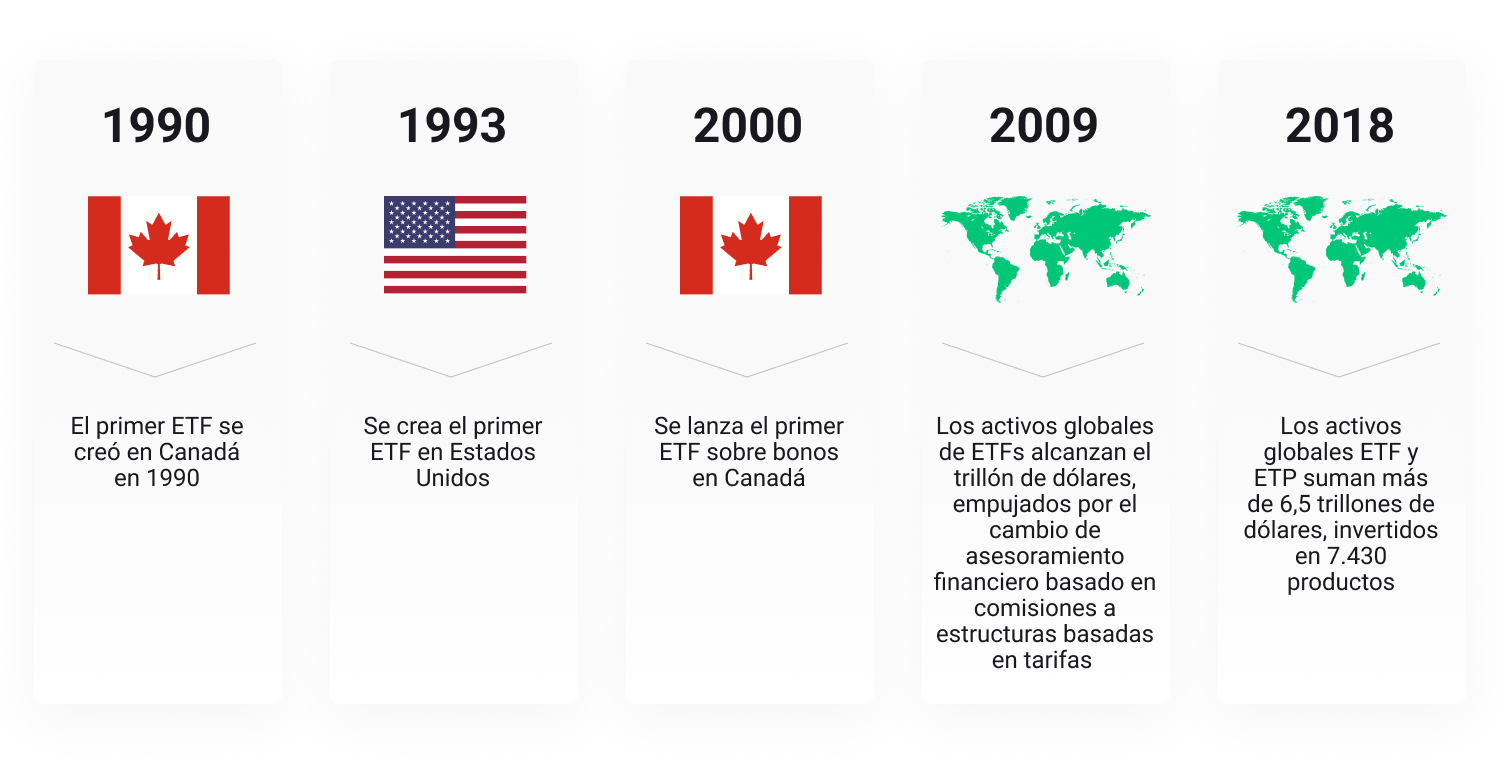

Hitos de los ETFs

![Hitos de los ETFs, histórico]() ETFs - Ventajas e Inconvenientes

ETFs - Ventajas e Inconvenientes

![Figuras de ajedrez]() Los ETFs no garantizan beneficios. El nivel de rentabilidad vendrá determinado por la cotización de los activos de la cartera (acciones, bonos, etc) en el mercado y/o el comportamiento de los precios de los activos (precios del gas, oro, plata, etc.). Tal y como describimos a continuación, los ETFs tienen ventajas y desventajas, para así ayudar a potenciales inversores a analizar su potencial y riesgos. Aquí describimos algunos:

Los ETFs no garantizan beneficios. El nivel de rentabilidad vendrá determinado por la cotización de los activos de la cartera (acciones, bonos, etc) en el mercado y/o el comportamiento de los precios de los activos (precios del gas, oro, plata, etc.). Tal y como describimos a continuación, los ETFs tienen ventajas y desventajas, para así ayudar a potenciales inversores a analizar su potencial y riesgos. Aquí describimos algunos:

Ventajas

- Idóneo para inversores a largo plazo que prefieren un estilo de inversión pasiva

- Bajo nivel de entrada, bajas comisiones (TER) y alta liquidez

- Riesgo limitado y posibilidad de diversificación de cartera

- Baja volatilidad de fluctuaciones del valor de inversión

- Tanto para inversores principiantes como avanzados

- Posibilidad de inversión en una serie de activos como índices, bonos o materias primas

- El inversor puede estar seguro de que el fondo del índice muestra exactamente el mismo rendimiento con los índices de acciones como por ejemplo el S&P 500 o el Nasdaq 100

Inconvenientes

- Puede no ser apropiado para inversores a corto plazo que prefieren un estilo de inversión agresivo

- El bajo riesgo se equilibra con posibles bajos beneficios

- El comportamiento de un ETF en mercados alcistas depende de la composición de su cartera

- La diversificación no garantiza la rentabilidad y también puede conllevar pérdidas

- Riesgo de desajuste de ETFs en una cartera

- Concentración excesiva de capital en inversiones pasivas puede limitar la asignación de opciones hacia activos más arriesgados (posibilidad de beneficios pendientes)

![Gráfico con fondo negro]() Los ETFs indexados ofrecen a los inversores a menudo garantías de que replicarán de manera exacta el beneficio del instrumento subyacente a largo plazo. Aquí podemos ver el iShares Core S&P UCITS y su Índice de Beneficio Total Neto del S&P 500. El desempeño del ETF sobre el Índice iShares es incluso “mejor” con un Beneficio total del 204% desde 2013 contra el 194% de beneficio en el S&P 500. Fuente: Bloomberg Finance LP

Los ETFs indexados ofrecen a los inversores a menudo garantías de que replicarán de manera exacta el beneficio del instrumento subyacente a largo plazo. Aquí podemos ver el iShares Core S&P UCITS y su Índice de Beneficio Total Neto del S&P 500. El desempeño del ETF sobre el Índice iShares es incluso “mejor” con un Beneficio total del 204% desde 2013 contra el 194% de beneficio en el S&P 500. Fuente: Bloomberg Finance LP

ETFs más populares

Los ETFs ofrecen a los inversores exposición a casi todos los tipos de activos:

- Índices del mercado de acciones (índices de EE. UU, índices Europeos, mercados emergentes, etc.)

- ETFs de sectores seleccionados (por ejemplo nuevas tecnologías, bancos, biotecnología, etc.)

- Inversiones verdes y RSC (energía renovable, coches eléctricos, etc.)

- Bonos (bonos corporativos del alto rendimiento, tesoros de EE. UU a 10 años)

- Energía y materias primas (ejemplo: ETFs sobre materias primas como el gas natural, cobre, etc.)

- Metales preciosos (oro, plata)

- ETFs de fondos propios (modelo de ETFs de distribución)

Qué hay que saber

- El resultado de cualquier ETFs está estrechamente relacionado con su desarrollo futuro en el mercado y con la economía.

- A largo plazo, una economía global fuerte podría verse como un indicador positivo del mercado - que suba el consumo implica mayores beneficios corporativos y la posibilidad de batir las expectativas de los analistas.

- Las decisiones de los bancos centrales pueden afectar no solo al mercado de acciones sino también a los bonos (y los ETFs sobre bonos) y también a los metales preciosos o materias primas de energía. No olvides realizar tu propia investigación y adquirir conocimientos financieros - aunque inviertas de manera pasiva.

- Un principio financiero básico indica que cuanto menor es el riesgo, menores son los posibles beneficios sobre la inversión. Esta teoría también implica lo contrario: cuanto mayor es el riesgo, los inversores pueden esperar mayores beneficios (pero no quiere decir que los recibirán).

- Puedes encontrar información detallada sobre cada ETF en la página web del emisor. En el caso de los ETFs iShares, la institución responsable de su emisión es BlackRock

- Los inversores pueden vender ETFs cuando quieran, siempre que el mercado de acciones esté abierto

Entre los ETFs más populares se incluyen, por ejemplo:

- iShares Core MSCI World UCITS EUNL.DE - exposición al mercado de acciones de países desarrollados diversificados.

- iShares S&P 500 UCITS SXR8.DE - acciones de las 500 empresas más grandes de EEUU, cotizadas en el índice S&P 500.

- iShares Nasdaq 100 UCITS SXRV.DE - acciones del índice Nasdaq 100 - índice de las 100 mayores empresas tecnológicas de EE. UU.

- iShares MSCI World SRI UCITS 2B7K.DE - cartera de empresas con un mayor índice ASG.

- iShares Core MSCI Europe UCITS IMAE.NL - mayores empresas cotizadas en Europa.

- iShares Core MSCI World EM IMI UCITS IS3N.DE - exposición en acciones de mercados emergentes.

- iShares MSCI Asia EM UCITS CEBL.DE - empresas asiáticas (también chinas).

Los ETFs indicados arriba están entre los más populares, pero tan solo representan una muestra de los cientos de fondos que ofrecen exposición a diferentes sectores del mercado financiero. Para los inversores a largo plazo, el ratio de gasto es muy importante, por lo que hemos ajustado los ETFs con esa información. A continuación detallamos otros cuantos:

iShares Core MSCI World

Dirigido a inversores a largo plazo, puede ser un cartera centrada en oportunidades de crecimiento a largo plazo en países desarrollados. El MSCI World cubre el 85% de valores en bolsa en 23 economías, lo que implica diversificación geográfica y asignación entre cada país desarrollado como EE. UU, Canadá, Alemania, Suiza o Reino Unido. Este ETF tiene en su haber empresas bien desarrolladas con negocios globales y proporciona gran exposición al mercado de EE. UU.

- Objetivo de inversión: Reflejar el rendimiento de las acciones de empresas de países desarrollados.

- Número de activos: 1.513.

- TER (Ratio Gasto Total): 0,2%.

- Política de distribución: Acumulativo.

- 15 principales acciones: Apple, Microsoft, Amazon, Nvidia, Alphabet, Tesla, Meta Platforms, United Health, Eli Lilly, Berkshire Hathaway, Exxon Mobil, JP Morgan, Johnson & Johnson, Visa, Broadcom.

- Sectores: Tecnológico (22%), Financiero (14,7%), Salud (12,7%), Industria (10,7%), Consumo discrecional (10,7%).

- Desviación estándar (3 años): 17,64% (desde el 30 de septiembre de 2023).

- Rendimiento acumulativo (5 años): 42,49% (desde el 30 de septiembre de 2023).

- Ratio ASG: A.

- Rebalanceo: Trimestral.

Shares S&P 500 UCITS

El ETF garantiza exposición a las 500 empresas consolidadas de EE. UU cotizadas que a menudo llevan a cabo negocios globales. La exposición al Índice de Rendimiento Neto Total del S&P 500 implica que el ETF refleja el rendimiento del índice S&P 500 más los dividendos pagados (menos impuestos) de las empresas cotizadas en él. La composición del índice S&P 500 varía con el tiempo; algunas empresas salen del índice y las reemplazan por nuevos negocios. Los ETFs tienen en cuenta este factor y no requieren que el inversor gestione activamente la cartera. Al comprarlo, el inversor se asegura que su cotización refleja esas empresas del S&P 500.

- Objetivo de inversión: Reflejar el rendimiento del S&P 500 NTR (Índice de Rendimiento Neto Total del S%P).

- Número de activos: 503.

- TER (Ratio Gasto Total): 0,07%.

- Política de distribución: Acumulativo.

- 15 principales acciones: Apple, Microsoft, Amazon, Nvidia, Alphabet, Tesla, Meta Platforms, United Health, Eli Lilly, Berkshire Hathaway, Exxon Mobil, JP Morgan.

- Sectores: Tecnológico (28%), Salud (13,3%), Financiero (12,6%), Consumo discrecional (10,5%), Comunicaciones (9%).

- Desviación estándar (3 años): 17,85% (desde el 30 de septiembre de 2023)

- Rendimiento acumulativo (5 años): 57,98% (desde el 30 de septiembre de 2023).

- Ratio ASG: A.

- Rebalanceo: Trimestral.

iShares Nasdaq 100 UCITS

La inversión en este ETF implica una mayor exposición en sectores tecnológicos de EEUU como software, hardware, semiconductores, publicidad digital y también inteligencia artificial (IA). Es más, las empresas de biotecnología, venta a minoristas y mayoristas o telecomunicaciones son el referente de inversión. Este índice lo dominan empresas de capitalización alta o media.

- Objetivo de inversión: Reflejar el rendimiento de las principales 100 compañías tecnológicas no financieras del Nasdaq.

- Número de activos: 101

- TER (Ratio Gasto Total): 0,33%

- Política de distribución: Acumulativo

- 15 principales acciones: Apple, Microsoft, Amazon, Nvidia, Meta Platforms, Tesla, Alphabet, Broadcom, Costco Wholesale, Adobe, Pepsico, Cisco, Comcast, AMD, Netflix

- Sectores: Tecnológico (49%), Comunicación (16%), Consumo discrecional (13,9%), Salud (7%), Productos de primera necesidad (6%)

- Desviación estándar (3yr): 22,49% (desde el 30 de septiembre de 2023)

- Rendimiento acumulativo (5yr): 97,15% (desde el 30 de septiembre de 2023)

- Ratio ESG: A

- Rebalanceo: Trimestral

iShares MSCI World SRI UCITS

El índice engloba varios cientos de empresas con altos criterios ASG (energía limpia, ecología, responsabilidad social y gobierno corporativo). El índice tiene en cuenta las empresas que tienen exposición a la industria de defensa (incluyendo armas nucleares, armas de fuego convencionales), alcohol, juego u organismos modificados genéticamente. También se aplican restricciones adicionales a las energías verdes y protección ambiental, gracias a restricciones extra sobre empresas de carbón, arenas petrolíferas, generación eléctrica, o sectores de gas o petróleo. En particular incluye en gran medida las empresas con criterios éticos y medioambientales por encima de todo lo demás.

- Objetivo de inversión: Reflejar el rendimiento del índice compuesto por empresas de países desarrollados con alta calificación ASG.

- Número de activos: 415.

- TER (Ratio Gasto Total): 0,2%.

- Política de distribución: Acumulativo.

- 15 Mayores acciones: Tesla, Microsoft, Home Depot, Novo Nordisk, Adobe, ASML, Pepsico, Coca Cola, Walt Disney, Danaher, Intuit, Amgen, Texas Instruments, Verizon Communications, S&P Global.

- Sectores: Financiero (17%), Tecnológico (15%), Consumo discrecional (15%), Salud (15%), Industrial (13%), Productos de primera necesidad (8%).

- Desviación estándar (3 años): 16,14% (desde el 30 de septiembre de 2023).

- Rendimiento acumulativo (5 años): 65,89% (desde el 30 de septiembre de 2023).

- Ratio ASG: AA.

- Rebalanceo: Trimestral.

iShares Core MSCI Europe

Este ETF ofrece a los inversores una mayor exposición al mercado de acciones Europeas. Incluye un alto número de empresas diversificadas en países desarrollados, sectores como el financiero (banca suiza - UBS), industrial (automoción - Volkswagen, BMW, Porsche o Mercedes), Consumo discrecional (Nestle), Salud (NovoNordisk) y marcas de lujo (LVMH).

- Objetivo de inversión: Reflejar el rendimiento de las empresas cotizadas más grandes de países europeos.

- Número de activos: 428.

- TER (Ratio Gasto Total): 0,12%.

- Política de distribución: Distributivo (pago semestral de dividendos).

- 15 Mayores acciones stocks: Nestle, Novo Nordisk, ASML, Shell, LVMH, AstraZeneca, Novartis, Roche, HSBC, Total Energies, SAP, Sanofi, Unilever, BP, Siemens.

- Sectores: Financiero (17%), Industrial(16%), Salud (15%), Productos de primera necesidad (11%), Consumo discrecional (11%), Materiales (7%).

- Desviación estándar (3yr): 15,59% (desde el 30 de septiembre de 2023).

- Rendimiento acumulativo (5yr): 34,9% (desde el 30 de septiembre de 2023).

- Ratio ASG: AA.

- Rebalanceo: Trimestral.

iShares MSCI Asia EM

Este fondo de ETFs ofrece al inversor exposición diversificada en compañías asiáticas, indias o vietnamitas, que pueden tener incluso un potencial de crecimiento incluso mayor que el de China, debido al crecimiento de la población y el alto número de empresas tecnológicas.

- Objetivo de inversión: Reflejar el rendimiento de empresas asiáticas de economías emergentes específicas (MSCI EM Índice de Rendimiento Neto Total de Asia).

- Número de activos: 642.

- TER (Ratio Gasto Total): 0,18%.

- Política de distribución: Acumulativo.

- 15 principales acciones: China Construction, HDFC Bank, SK Hynix, Hon Hai Precision, Tata Consultancy, Netease, Ping an Insurance, Baidu, Mediatek, JD Com, Samsung, Bank Central Asia, BYD Ltd, Bank of China, POSCO.

- Sectores: Tecnológico (24%), Financiero (23%), Consumo discrecional (15%), Comunicación (10%), Industrial (5%).

- Desviación estándar (3 años): 19,64% (desde el 30 de septiembre de 2023).

- Rendimiento acumulativo (5 años): 3,38% (desde el 30 de septiembre de 2023).

- Ratio ASG: BBB.

- Rebalanceo: Trimestral.

iShares Core MSCI World EM IMI

El acceso a mercados emergentes puede estar limitado a ciertos inversores, pero iShares Core MSCI World EM IMI ofrece una exposición a más de 2.800 empresas de países como China, Brasil, India o incluso Vietnam. Gracias a ello, los inversores tendrán el potencial de crecimiento de las empresas pequeñas fuera de las economías desarrolladas. Este ETF puede ser más arriesgado debido al alto número de pequeños países, de mercados “exóticos”, pero aún muy importantes para tener una cartera diversificada y global.

- Objetivo de inversión: Reflejar el índice compuesto por empresas grandes, medianas y pequeñas de mercados emergentes.

- Número de activos: 3.186.

- TER (Ratio Gasto Total): 0,18%.

- Política de distribución: Acumulativo.

- 15 principales acciones: Taiwan Semiconductor, ISH MSCI China, Tencent Holdings, Samsung, Alibaba, Meituan, Reliance Industries, PDD Holdings, Infosys, Icici Bank, China Construction, HDFC Bank, SK Hynix, Hon Hai Precision, Tata Consultancy.

- Sectores: Tecnológico (20%), Financiero (20%), Consumo discrecional (13%), Comunicación (8%), Materiales (8%).

- 15 principales acciones: Taiwan Semiconductors, Tencent Holdings, Samsung.

- Desviación estándar (3 años): 17,49% (desde el 30 de septiembre de 2023).

- Rendimiento acumulativo (5 años): 6,44% (desde el 30 de septiembre de 2023).

- Ratio ASG: BBB.

- Rebalanceo: Trimestral.

*Utilizando el iShares Nasdaq 100 UCITS ETF como ejemplo, un coste TER del $0.33% implica que después de invertir $10,000, la comisión del primer año será de $33. El Ratio de Gasto Total consiste principalmente en la gestión de tarifa y otros gastos como el fideicomisario, custodia, tarifa de registro y otros gastos operativos. Los datos probados pueden variar con el tiempo, la información media se revisó el 9 de octubre de 2023.

Este material es una comunicación publicitaria tal y como se entiende en el artículo 24.3 de la Directiva 2014/65/UE (MiFID II).

La presente comunicación publicitaria no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión en el sentido del Reglamento (EU) Nº 596/2014 sobre el abuso de mercado y el Reglamento Delegado (EU) 2016/958 por el que se completa el Reglamento (EU) nº 596/2014, ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g).

La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación.

En caso de que la comunicación publicitaria contenga información sobre el rendimiento o comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. Los CFDs son instrumentos complejos y están asociados a un riesgo elevado de perder dinero rápidamente debido al apalancamiento. El 74% de las cuentas de inversores minoristas pierden dinero en la comercialización con CFDs con este proveedor. Debe considerar si comprende el funcionamiento de los CFDs y si puede permitirse asumir un riesgo elevado de perder su dinero.

ETFs - Ventajas e Inconvenientes

ETFs - Ventajas e Inconvenientes Los ETFs no garantizan beneficios. El nivel de rentabilidad vendrá determinado por la cotización de los activos de la cartera (acciones, bonos, etc) en el mercado y/o el comportamiento de los precios de los activos (precios del gas, oro, plata, etc.). Tal y como describimos a continuación, los ETFs tienen ventajas y desventajas, para así ayudar a potenciales inversores a analizar su potencial y riesgos. Aquí describimos algunos:

Los ETFs no garantizan beneficios. El nivel de rentabilidad vendrá determinado por la cotización de los activos de la cartera (acciones, bonos, etc) en el mercado y/o el comportamiento de los precios de los activos (precios del gas, oro, plata, etc.). Tal y como describimos a continuación, los ETFs tienen ventajas y desventajas, para así ayudar a potenciales inversores a analizar su potencial y riesgos. Aquí describimos algunos: Los ETFs indexados ofrecen a los inversores a menudo garantías de que replicarán de manera exacta el beneficio del instrumento subyacente a largo plazo. Aquí podemos ver el iShares Core S&P UCITS y su Índice de Beneficio Total Neto del S&P 500. El desempeño del ETF sobre el Índice iShares es incluso “mejor” con un Beneficio total del 204% desde 2013 contra el 194% de beneficio en el S&P 500. Fuente: Bloomberg Finance LP

Los ETFs indexados ofrecen a los inversores a menudo garantías de que replicarán de manera exacta el beneficio del instrumento subyacente a largo plazo. Aquí podemos ver el iShares Core S&P UCITS y su Índice de Beneficio Total Neto del S&P 500. El desempeño del ETF sobre el Índice iShares es incluso “mejor” con un Beneficio total del 204% desde 2013 contra el 194% de beneficio en el S&P 500. Fuente: Bloomberg Finance LP