Las políticas restrictivas de la Reserva Federal han ejercido una enorme presión sobre las empresas que cotizan en bolsa, que no han podido generar un flujo de caja positivo y han dependido en gran medida de las condiciones del mercado, el acceso a crédito barato y las actividades de fondos de inversión de riesgo. Las acciones de las compañías de cannabis Aurora Cannabis (ACB.US) y Tilray (TLRY.US) perdieron terreno hoy en medio de preocupaciones sobre un ciclo prolongado de ajuste monetario de la Fed: El aumento de los costes de financiación también se ha traducido en un deterioro de las condiciones de financiación de las empresas de cannabis como Aurora Cannabis (ACB.US) y Tilray (TLRY.US). Ambas compañías están perdiendo cerca del 10% hoy. Podemos ver que la deuda de 2022 resultó ser más alta que el financiamiento de la industria por primera vez en muchos años, lo que ilustra un sentimiento de riesgo negativo y el retiro de fondos de capital de riesgo de empresas riesgosas. Cabe destacar que el período de aversión al riesgo se produce después de un año anterior récord en este sentido durante el cual el financiamiento de la industria del cannabis, en 41 semanas de la primera semana, ascendió a casi $ 4.7 mil millones de dólares, casi un 450% más que en el año en curso. Fuente: Virdian Capital

El aumento de los costes de financiación también se ha traducido en un deterioro de las condiciones de financiación de las empresas de cannabis como Aurora Cannabis (ACB.US) y Tilray (TLRY.US). Ambas compañías están perdiendo cerca del 10% hoy. Podemos ver que la deuda de 2022 resultó ser más alta que el financiamiento de la industria por primera vez en muchos años, lo que ilustra un sentimiento de riesgo negativo y el retiro de fondos de capital de riesgo de empresas riesgosas. Cabe destacar que el período de aversión al riesgo se produce después de un año anterior récord en este sentido durante el cual el financiamiento de la industria del cannabis, en 41 semanas de la primera semana, ascendió a casi $ 4.7 mil millones de dólares, casi un 450% más que en el año en curso. Fuente: Virdian Capital

A continuación, se muestran algunas otras empresas que han sufrido un gran golpe este año, provocando una venta masiva de acciones de más del 90 %:

Las acciones de la compañía de tecnología y marketing publicitario Snap (SNAP.US) cayeron con fuerza después de que la compañía no pudiera cumplir con las previsiones de los analistas sobre ingresos crecientes, lo que hizo que los mercados fueran optimistas sobre los márgenes futuros proyectados en 2021. Esto no pasó desapercibido para las valoraciones, que han aumentado constantemente en los últimos dos años cuando las tasas de interés estaban cerca de cero. El negocio de la empresa ha decaído ante la retirada de los anunciantes del sector publicitario. La reducción de los presupuestos de marketing y ventas de miles de empresas en previsión de una desaceleración económica impulsó el crecimiento de los ingresos del tercer trimestre de la empresa al 5,7 % frente al tercer trimestre de 2021. El año anterior, registró un crecimiento de ingresos de dos dígitos en cada trimestre y superó las expectativas de Wall Street.

Las acciones de Virgin Galactic (SPCE.US) han estado bajo presión ya que la compañía, que se supone que ofrece servicios de turismo espacial, continúa "quemando" el efectivo disponible a un ritmo récord con ganancias mínimas. En un mercado alcista, los inversores muestran mucha menos paciencia y tolerancia al riesgo, por lo que las acciones de la compañía han caído más del 90 % desde su pico de julio de 2021, cuando Richard Branson superó a Jeff Bezos en la carrera espacial comercial. Inicialmente, el próximo vuelo de prueba de Virgin Galactic iba a tener lugar a principios de este año, pero la compañía ahora cambió la fecha al primer trimestre del próximo año. En 2022, firmó varias asociaciones comerciales importantes con Textron, entre otras, para suministrar piezas para la próxima generación de naves espaciales. También anunció la construcción de su propia planta de construcción en Phoenix. Sin embargo, los inversores en un entorno de tipos de interés al alza finalmente quieren ver márgenes y clientes volando al espacio, no anuncios e información. Las preocupaciones sobre la retención de la financiación de la empresa han aumentado en un entorno de política monetaria cada vez más restrictiva.

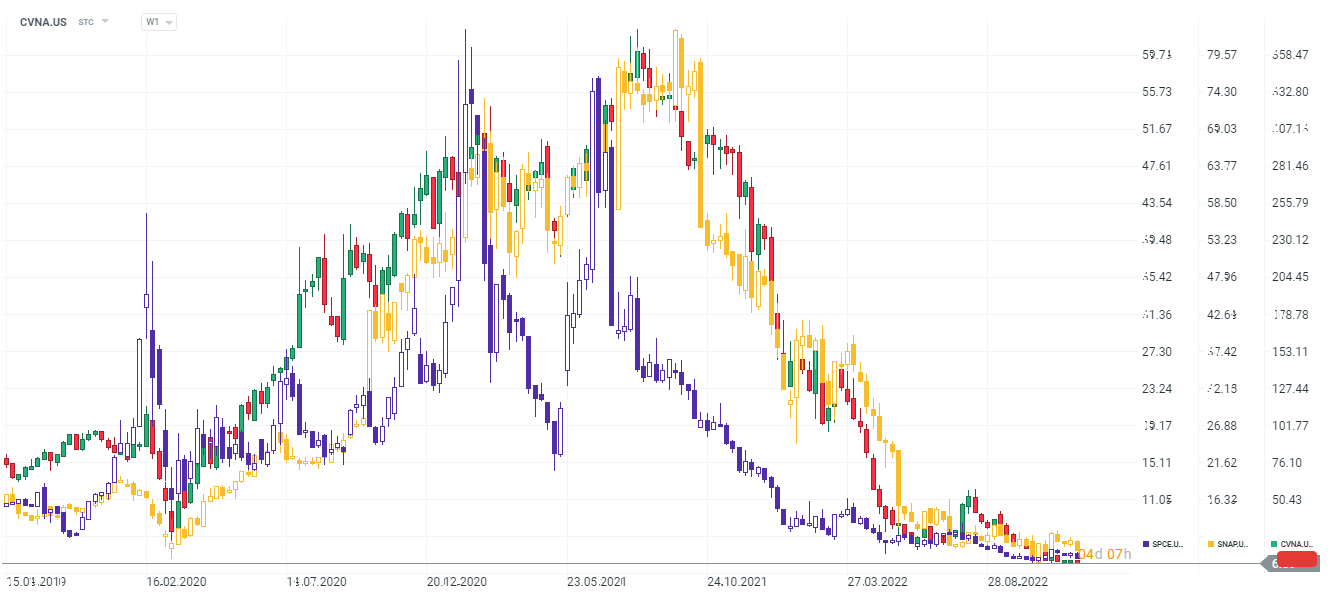

Las acciones de Carvana (CVNA.US), hasta hace poco la plataforma de venta de autos usados de más rápido crecimiento en los EE. UU., han bajado casi un 97 % este año. Enfrentados a niveles de deuda masivos y tasas de interés cada vez más altas, los inversores temen la bancarrota. Las ventas de autos usados en EE. UU. cayeron alrededor de un 13 % interanual en el tercer trimestre de 2022, lo que afectó las ganancias de la compañía. Según FactSet, la compañía tiene una deuda de $ 7 mil millones dólares y no tiene efectivo significativo en su balance. Tampoco tiene todavía un flujo de caja positivo. La deuda neta en relación con el efectivo en los balances de las empresas no bancarias del índice S&P500 es, en promedio, el doble que la de Carvana. En agosto, cuando las tasas de interés aumentaron y la demanda de autos usados se debilitó, Carvana se fijó el objetivo de generar efectivo libre positivo mediante la reducción de costos para que la empresa pudiera financiarse a sí misma sin la necesidad de deuda o capital adicional; sin embargo, no logró sus objetivos utilizando 200 millones de dólares más de lo esperado. Wall Street no espera un flujo de efectivo libre positivo en la compañía hasta 2026. Los precios más altos del combustible y las altas tasas de interés han provocado que el mercado de automóviles de segunda mano en los EE. UU. se debilite, el volátil entorno financiero ha ejercido una fuerte presión sobre Carvana. Gráfico de las acciones de Carvana, Virgin Galactic (purple) and Snap (yellow), W1 interval. El gráfico muestra hasta qué punto 2022 ha afectado la confianza y los negocios dirigidos por empresas con una deuda significativa en relación con la capitalización de mercado. Particularmente claro es el caso de Carvana, que tiene un nivel de deuda de 7.000 millones de dólares frente a 374 millones de dólares en activos, una relación de deuda a capital de 1,87 frente a 1,29 de Snap y 0,68 de Virgin Galactic. Source: xStation5

Gráfico de las acciones de Carvana, Virgin Galactic (purple) and Snap (yellow), W1 interval. El gráfico muestra hasta qué punto 2022 ha afectado la confianza y los negocios dirigidos por empresas con una deuda significativa en relación con la capitalización de mercado. Particularmente claro es el caso de Carvana, que tiene un nivel de deuda de 7.000 millones de dólares frente a 374 millones de dólares en activos, una relación de deuda a capital de 1,87 frente a 1,29 de Snap y 0,68 de Virgin Galactic. Source: xStation5

Los aranceles de EE. UU. sacuden al mercado y hunden a las acciones de Acerinox y ArcelorMittal

📊 China mejora, márgenes resisten… entonces ¿por qué se hunde L’Oréal en bolsa?

🚨 El Ibex 35 arranca al alza… pero todo puede cambiar en cuestión de horas: la inflación de EE.UU. lo decide todo🚨

El Ibex cae contra corriente mientras Wall Street se tambalea y el lujo francés brilla

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.