Los resultados de la cadena minorista más grande de EE. UU., WalMart (WMT.US), confirmaron la fortaleza general del consumidor estadounidense y la buena salud del negocio de la compañía. El informe mostró que el enfoque de la empresa en los productos comestibles a expensas de los bienes 'discrecionales' como electrodomésticos, electrodomésticos y otros ha dado los resultados esperados. Las ventas del comercio electrónico aumentaron un 24 % año a año, con un crecimiento de casi el 6,3 % en los ingresos por ventas en EE. UU., el principal mercado de la compañía. En comparación, su rival Target (TGT.US) reportó ayer ventas interanuales un 5,4% más bajas en EE. UU. y una previsión más débil para todo el año.

Beneficios: $161.6 billones vs. $160.22 billones esperados (5.7% incremento año a año)

Beneficos por acción (EPS): $1.84 vs. $1.71 esperados

Flujo de caja libre (FCF): $9 billones vs. $0.2 billones en el Q1 y $12 billones en el Q4 2022

Inventarios: caen un 7.1% año a año

- La compañía elevó su perspectiva para todo el año fiscal durante el cual espera unos beneficios por acción de $6,36 a $6,46 dólares (los analistas esperaban en sus últimos pronósticos un $6,3, mientras que WalMart había indicado un rango del $6,1 a $6,2) con un crecimiento de las ventas netas de 4% a 4,5 %. a/a (3,5% en estimaciones anteriores).

- Los ingresos en la parte del comercio electrónico ahora representan el 15% de los ingresos netos de la compañía, con $24 mil millones. Los ingresos por publicidad se recuperaron en un 36 % y el promedio semanal de usuarios de las aplicaciones digitales de WalMart aumentó en más del 20 %.

- Las ventas comparables, sin incluir el combustible, aumentaron un 5,5 % frente al pronóstico de 4,1 % de Wall Street. Los ingresos de las tarjetas de membresía de Sam's Club aumentaron un 7 % y la compañía destacó su creciente popularidad en China y la expansión en el mercado allí.

- Los ingresos por ventas internacionales mostraron un aumento interanual del 11%. El beneficio operativo ajustado aumentó un 8,1 % a/a y el margen neto mejoró un 1,5 %. El excelente desempeño en el lado del flujo de caja libre da una esperanza considerable de expectativas aún mejores en los próximos dos trimestres, mucho más fuertes estacionalmente.

En particular, el pronóstico de WalMart muestra que la compañía no espera una recesión o una caída del consumo en los EE. UU. o a nivel mundial.

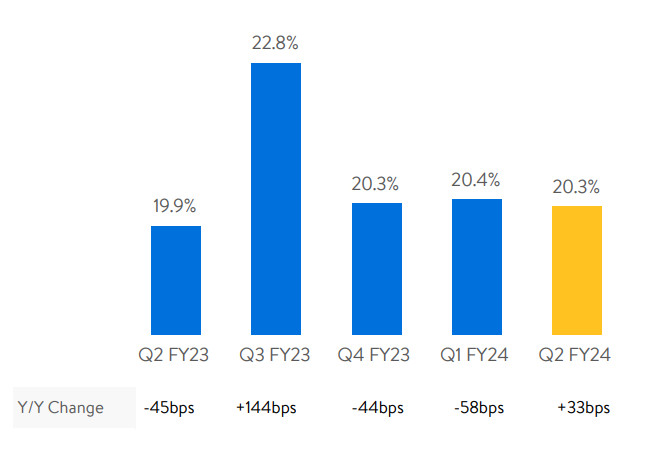

El margen bruto de WalMart mostró una tasa de crecimiento positiva, sin embargo, disminuyó levemente durante el resto del trimestre. Fuente WalMart

Los beneficios aumentaron, pero es evidente que existe una leve caída en su fuerza: el resultado fue inferior al del cuarto trimestre, un trimestre récord, pero vale la pena señalar que este fue el resultado del trimestre más fuerte estacionalmente de 2022. Fuente: WalMart

Los costes de la empresa siguen siendo relativamente bajos y no han aumentado significativamente a pesar de la inflación: representan alrededor del 20,3% de los beneficios netos. Fuente: Walmart

Acciones de Walmart, intervalo D1. El precio de las acciones del gigante minorista han evitado rápidamente las caídas de mediados de 2022, respaldado por un fuerte consumo estadounidense y precios competitivos frente a los competidores. Fuente: xStation5

Acciones de Walmart, intervalo D1. El precio de las acciones del gigante minorista han evitado rápidamente las caídas de mediados de 2022, respaldado por un fuerte consumo estadounidense y precios competitivos frente a los competidores. Fuente: xStation5

El Ibex cae contra corriente mientras Wall Street se tambalea y el lujo francés brilla

Howmet Aerospace sube 10% tras resultados y alcanza 100.000 millones USD de capitalización bursátil

Apertura en EE.UU.: Cisco Systems cae 10% tras resultados

Acción de la semana: Datadog destaca mientras su negocio internacional acelera y gana peso en los ingresos.

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.