Hoy, después de la sesión de EE. UU, Disney (DIS.US), la compañía de entretenimiento más grande de EE. UU, informará de sus resultados financieros. Los inversores esperan una disminución del beneficio neto y unos ingresos ligeramente superiores. Wall Street prestará especial atención al segmento de streaming, donde Disney+ tiene que luchar contra la creciente competencia, y a la concurrencia y actividad de los clientes en los parques temáticos de Disney. Este, a su vez, puede proporcionar más información sobre la salud general de los consumidores y su actividad financiera en el sector del entretenimiento. Según informa Reuters, la empresa ya ha formado un grupo para mejorar su rentabilidad a través de la IA. ¿Podrá el regreso del CEO Bob Iger, después de años fuera, sacar a Disney de los problemas?

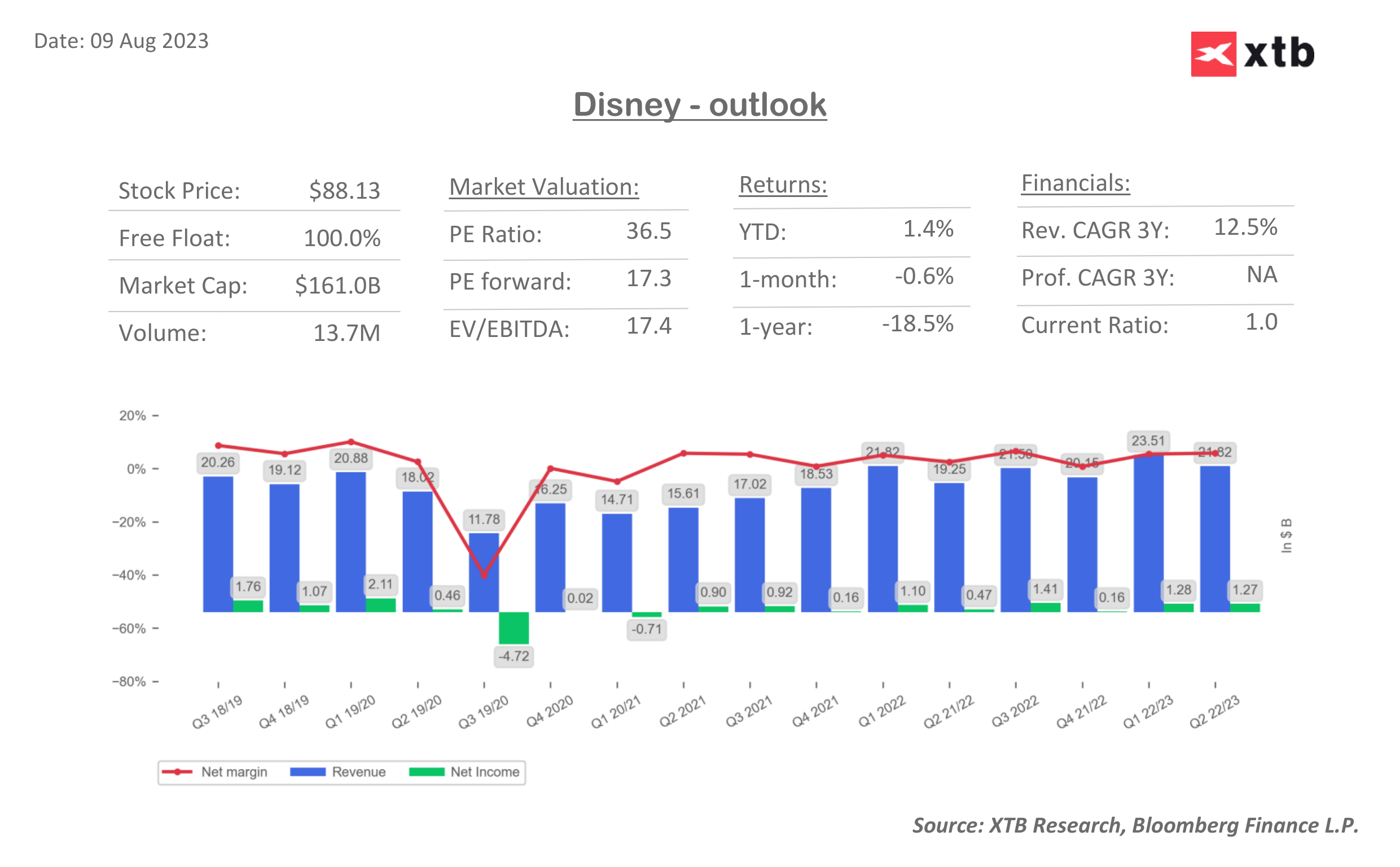

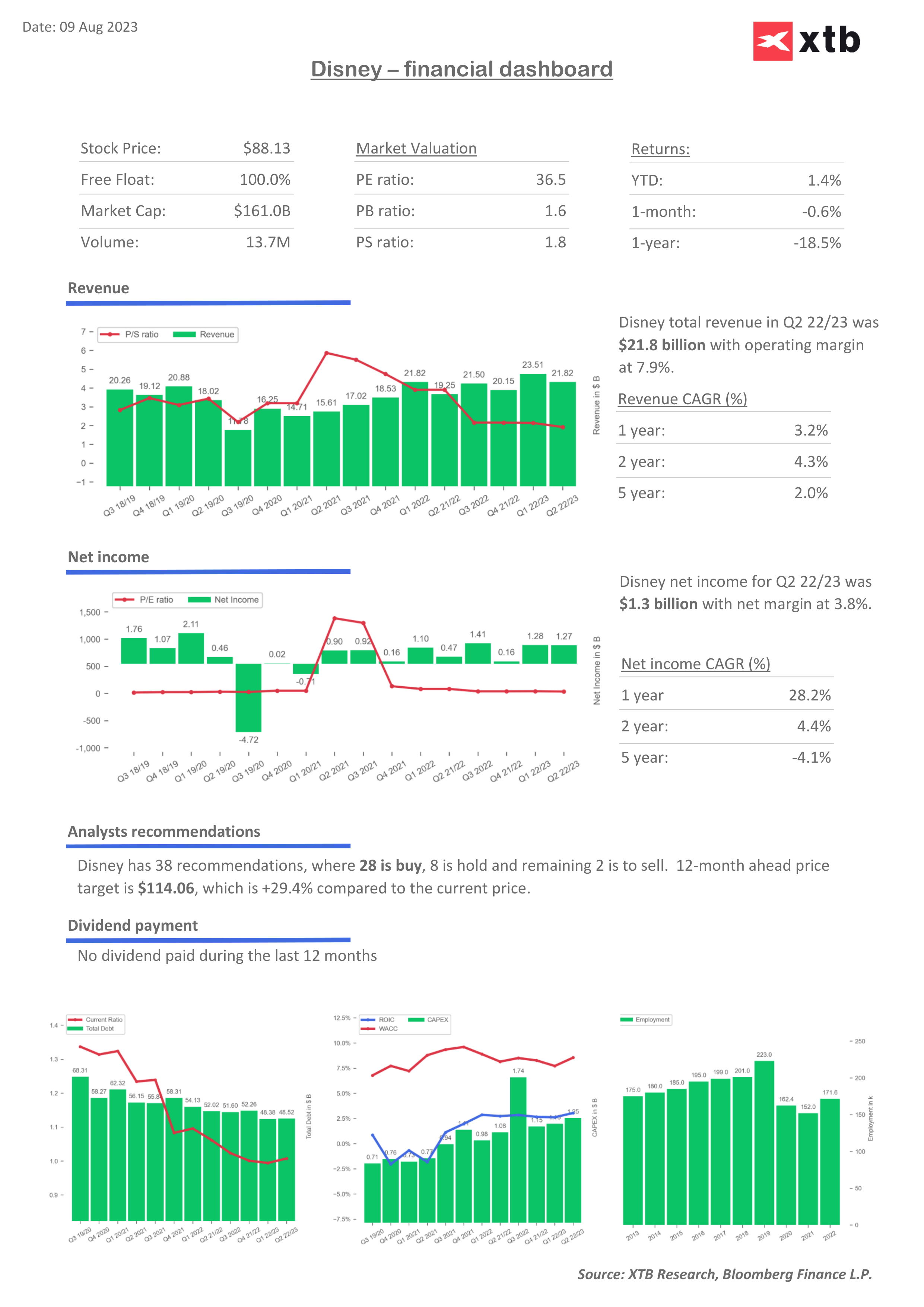

- Ingresos: $22.49 billion (4.6% y/y de crecimiento)

- Beneficio por acción (BPA): $0.98 vs. $1.09 en el Q2 2023 (-11%)

- Disney+ subs: 154.8 millones vs. 157.8 millones en el Q1 2023

A los inversores les preocupa que el control de costes de la compañía y el plan de optimización general que se está implementando resulten insuficientes para combatir la adversidad. En última instancia, los impactos negativos podrían provenir de unos ingresos publicitarios potencialmente más bajos, una huelga de actores y guionistas de Hollywood preocupados por el impacto de la IA y una menor asistencia a los parques. También será de interés el problema de la cadena deportiva ESPN, cuya audiencia postpandemia está en su punto más bajo. Anteriormente, Iger, el CEO de Disney, indicó que estaba buscando un socio estratégico para vender el negocio de ESPN. Con el objetivo de mejorar la rentabilidad, la compañía también está considerando que el negocio de Disney+ ha estado bajo presión. A fecha del 1 de abril de este año

- Disney tenía 157,8 millones de suscriptores (menos de los 161,8 millones del cuarto trimestre de 2022). La competencia en forma de Netflix, Amazon Prime o Paramount genera problemas para el crecimiento normal de suscriptores y la monetización del contenido. Una posible sorpresa positiva podría mejorar el sentimiento de las acciones;

- La empresa pretendía ahorrar 5.500 millones de dólares a través de la reestructuración - los inversores valorarán si esto será posible este año. Los analistas de Citigroup mencionaron un desempeño más débil en el sector de suscripciones de EE. UU, impuestos más altos y un pronóstico más bajo para Hotstar TV.

- Bloomberg Intelligence enfatizó que el negocio de los parques temáticos parece ser el más fuerte, pero el cierre de un hotel temático de Star Wars puede ejercer presión sobre los resultados en el segundo trimestre. Según BI, se prevé que los parques fijos representen más del 70% de las ganancias de la compañía este año. La implicación de esto es que una eventual recesión puede tener un gran impacto en la rentabilidad de Disney;

- Los resultados podrían verse significativamente afectados por los ingresos de las producciones de Disney, que incluyeron 'Guardianes de la Galaxia 3', 'La Sirenita' y 'Elemental' y el nuevo Indiana Jones con casi 370 millones de espectadores en todo el mundo. Sin embargo, los resultados de los dos últimos fueron más débiles de lo esperado. Las producciones prenavideñas de 'The Marvels' y 'Wish' podrían tener un impacto positivo en el cuarto trimestre.

Las acciones de Disney (DIS.US) se están intercambiando a niveles de 2014. Se mantienen por debajo del SMA200 (línea roja) durante un tiempo record. Fuente: xStation5

Los analistas rebajaron las recomendaciones de Disney antes del informe del Q2. Fuente: XTB Research

Los analistas rebajaron las recomendaciones de Disney antes del informe del Q2. Fuente: XTB Research

🔥Netflix contra todos: la guerra por Warner se enreda, entran reguladores y el final está lejos

Palo Alto adquiere CyberArk. ¡Un nuevo líder en ciberseguridad!

El NFP sorprende al alza y enfría las expectativas de recortes de la Fed.

Las acciones de ArcelorMittal no frenan: ¿qué sigue impulsando al valor?

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.