- Bunge acordó comprar Viterra

- Financiación de la operación con 75% en acciones y 25% en efectivo

- Bunge recomprará acciones propias por valor de 2.000 $ millones

- La fusión combinará la compañi trituradora de semillas oleaginosas más grande del mundo y uno de los principales operadores mundiales de materias primas agrícolas

- Entidad combinada podrá competir con pesos pesados como ADM o Cargill

- Sorprendentemente, Bunge no parece estar fuertemente correlacionado con el mercado de materias primas agrícolas.

- El precio de las acciones de Bunge ganó un 3% después del anuncio de la fusión, pero no logró superar la resistencia de 97 $.

El reciente repunte en los mercados bursátiles fue impulsado por la moda de la IA, así como por la cobertura corta de las acciones "memes". Dado todo el alboroto en torno a esas acciones, fue fácil para los inversores perderse otras noticias destacadas de acciones, como por ejemplo, ¡uno de los anuncios de fusión de agronegocios más grandes de la historia! Bunge (BG.US), empresa de agronegocios estadounidense, anunció este martes que comprará Viterra, una empresa de gestión y comercio de materias primas agrícolas, de Glencore (GLEN.UK).

Bunge acuerda comprar Viterra

Bunge anunció el martes 13 de junio que acordó comprar Viterra, una compañía de gestión y comercio de materias primas agrícolas, de Glencore, una empresa suiza de comercialización de materias primas y minería. Bunge pagará alrededor de 65,6 millones de sus propias acciones por valor de 6.200 $ millones, así como 2.000 $ millones adicionales en efectivo a los accionistas de Viterra. Bunge también planea recomprar sus propias acciones por un valor de 2.000 $ millones para mejorar el crecimiento del BPA. Como resultado, los accionistas de Viterra poseerán alrededor del 30% de la entidad combinada después de que se cierre la operación y alrededor del 33% de la entidad combinada una vez que se completen las recompras de acciones de Bunge. Se espera que el acuerdo se cierre a mediados de 2024 y genere sinergias anuales antes de impuestos de 250 $ millones dentro de tres años.

Sin embargo, si el acuerdo se concreta o no dependerá de las aprobaciones regulatorias. Se espera que los reguladores de Argentina, el mayor exportador mundial de harina de soja y aceite de soja, planteen importantes preocupaciones antimonopolio, ya que la combinación de Bunge-Viterra tendrá una participación dominante en el mercado de procesamiento de soja en el país.

La venta de Viterra no es una sorpresa

La fusión entre Bunge y Viterra no es del todo sorprendente. Glencore se había acercado a Bunge anteriormente sobre la posibilidad de una adquisición amistosa de Viterra, ya que el negocio de materias primas agrícolas de Viterra no tiene buenas sinergias con el negocio de metales de Glencore. Si bien Bunge ha rechazado las ofertas de Glencore en años anteriores, Bloomberg informó el mes pasado que los dos están discutiendo una vez más una posible fusión.

Combinación para crear un peso pesado en la agroindustria

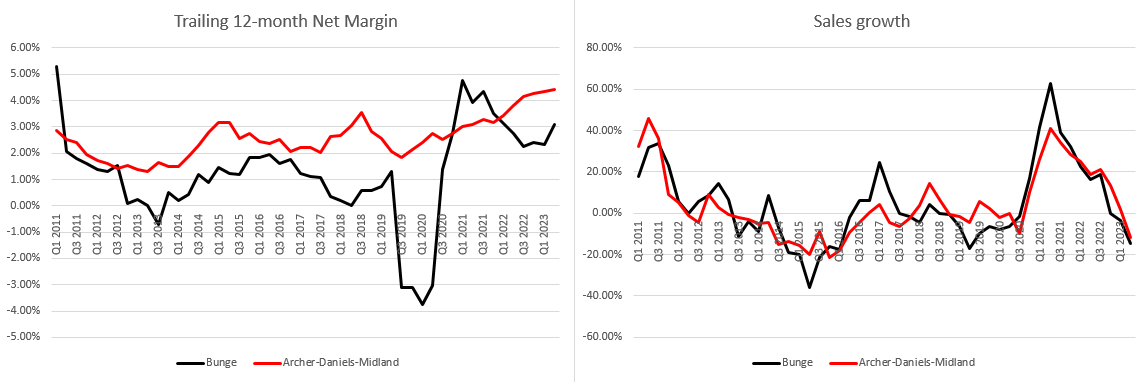

La fusión entre Bunge y Viterra será una de las más grandes de la historia en el sector agroindustrial y creará una empresa de peso pesado de $34 mil millones que podrá competir con sus principales rivales: Archer-Daniels-Midland (ADM.US) y de propiedad privada. empresas - Cargill y Louis Dreyfus. Si bien los datos de Cargill o Louis Dreyfus no están disponibles, al comparar los datos financieros de Bunge y Archer-Daniels-Midland podemos ver que los dos tienen un perfil muy similar. El crecimiento de las ventas de las dos empresas se mueve a la par, pero los márgenes de interés netos de Bunge son mucho más volátiles. Cabe señalar que la combinación de Bunge y Viterra es una combinación de la trituradora de semillas oleaginosas más grande del mundo (Bunge) con uno de los principales inversores de materias primas agrícolas (Viterra) y, por lo tanto, debería ayudar a diversificar el negocio y hacerlo más resistente. Se dice que los activos de las dos empresas son complementarios y el CEO de Bunge dijo que la fusión creará más capacidad para la empresa en los ciclos bajos.

Si bien Archer-Daniels-Midland y Bunge disfrutaron de un crecimiento similar en las ventas en los últimos años, el margen neto de Bunge fue mucho más volátil y generalmente más bajo que el de ADM. Fuente: Bloomberg, XTB

¿Exposición indirecta al mercado de materias primas agrícolas?

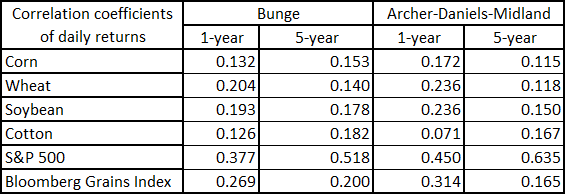

Como Bunge es una empresa de agronegocios muy involucrada en el mercado de materias primas agrícolas, uno podría pensar que sus acciones pueden ofrecer una exposición indirecta al mercado de materias primas agrícolas. Echando un vistazo al gráfico a continuación, que traza el precio de las acciones de Bunge frente al índice de materias primas agrícolasde Bloomberg, se puede determinar que las acciones están altamente correlacionadas con el mercado de materias primas agrícolas y se pueden usar para obtener exposición a las materias primas agrícolas. Sin embargo, una mirada a la siguiente tabla con los coeficientes de correlación muestra que no es necesariamente el caso. Durante el último año y durante los últimos 5 años, la correlación entre los rendimientos diarios de Bunge y los cereales ha sido muy débil. Lo mismo puede decirse del mayor rival de Bunge que cotiza en bolsa: Archer-Daniels-Midland. De hecho, esas dos acciones mostraron una correlación moderada (0,4-0,6) solo con el mercado de valores amplio (S&P 500 en este caso).

Bunge (BG.US) parece tener una fuerte correlación con el índice de materias primas agrícolas de Bloomberg. Fuente: Bloomberg

Bunge (BG.US) parece tener una fuerte correlación con el índice de materias primas agrícolas de Bloomberg. Fuente: Bloomberg

Sin embargo, la correlación entre los rendimientos diarios durante períodos de 1 y 5 años sugiere que las acciones tienen características más similares a las acciones y están poco correlacionadas con el mercado de materias primas agrícolas. Fuente: Bloomberg, XTB

Una mirada al gráfico

Las acciones de Bunge (BG.US) ganaron más del 3% el martes después de que se anunciara el acuerdo. Si bien el movimiento alcista continuó ayer, los alcistas no lograron empujar las acciones por encima de una zona de resistencia de 97 $. Una mecha superior larga de la vela diaria de ayer sugiere que hay un campo bajista fuerte en el área y que se puede necesitar un catalizador para un movimiento por encima de la zona y la autorización regulatoria para el acuerdo podría ser ese catalizador. Sin embargo, es probable que los reguladores se tomen un tiempo para evaluar el impacto en la fusión. A menos que surja un catalizador de este tipo, las acciones pueden permanecer bloqueadas en el rango de negociación de 89,5 $ y 70$.

Bunge (NG.US) en el intervalo D1. Fuente: xStation 5

Bunge (NG.US) en el intervalo D1. Fuente: xStation 5

Resumen diario: Datos débiles en EE.UU. arrastran a los mercados; nueva presión sobre los metales preciosos

Datadog en plena forma: récord en el 4T y sólido panorama para 2026

🔴 En directo: Navegando hacia la jubilación

El S&P 500 sigue subiendo a pesar de la debilidad de la economía: ¿se enfrenta Estados Unidos a una crisis?

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.