Was sind Derivate?

Derivate sind rechtliche Verträge, die den Kauf oder Verkauf eines bestimmten Gutes oder Vermögenswertes zu einem festgelegten Preis an einem zukünftigen Datum beinhalten.

Um zu verstehen, wie ein Derivat genau funktioniert, wollen wir uns ein Beispiel ansehen. Ein Bauer plant, seine Weizenernte in drei Monaten einzufahren, ist aber besorgt, dass der Weizenpreis bis dahin stärker fallen könnte. Ein Bäcker hingegen macht sich Sorgen, dass die Weizenpreise steigen könnten, wenn er in drei Monaten Weizen kaufen muss, um sein Brot zu backen. Um sich gegen diese Risiken abzusichern, könnten beide ein Derivat verwenden.

Hierfür schließen die beiden einen Vertrag ab, in dem geschrieben steht, dass der Bauer seinen Weizen in drei Monaten zum heutigen Preis an den Bäcker verkauft. Damit haben die beiden ein Derivat ins Leben gerufen. Im Fachjargon sagt man dazu, dass der Bauer eine Short-Position (Verkäufer) und der Bäcker eine Long-Position (Käufer) eingenommen hat.

Fällt der Weizenpreis in den kommenden drei Monaten tatsächlich, würde der Bauer vom Derivat profitieren, da er seinen Weizen zum höheren Preis an den Bäcker verkaufen könnte. Der Bäcker hingegen hätte einen Nachteil, da er den Weizen zu einem Preis kaufen müsste, der über dem Marktpreis liegt. Steigt der Weizenpreis jedoch bis zum Lieferdatum, wäre das Ergebnis andersherum.

Ein Derivat auf Weizen kann also sowohl dem Bauer als auch dem Bäcker dabei helfen, Risiken abzusichern.

In der realen Welt können die beiden Parteien das Derivat auf Weizen jederzeit als standardisierten Vertrag an einer großen Derivatebörse handeln, ohne sich individuell absprechen zu müssen. Natürlich existieren an den Derivatebörsen nicht nur standardisierte Kontrakte auf Weizen, sondern auch auf viele andere Basiswerte wie Gold, Rohöl, US-Dollar, DAX, Bitcoin uvm.

Nun ist allgemein bekannt, dass Derivate auch zum Trading genutzt werden können. Trader nutzen hier vor allem standardisierte Kontrakte, die an großen Derivatebörsen gehandelt werden. Denn ein Trader hat nicht die Absicht, den Basiswert zu liefern oder zu erhalten, sondern er will direkt von den Preisbewegungen profitieren. Deshalb stellen Trader in der Regel ihre Positionen vor dem Lieferdatum, auch Verfallstermin genannt, glatt, um der Erfüllungsverpflichtung zu entgehen. So wird sein Trade praktisch zu einem reinen Differenzgeschäft. Bei einer Long-Position profitiert der Trader von steigenden Kursen und verliert bei fallenden Kursen. Bei einer Short-Position ist es genau umgekehrt. Trader spielen eine wichtige Rolle im Derivatemarkt, indem sie für Liquidität sorgen und bei der Preisfindung unterstützen.

Welche Arten von Finanzderivaten gibt es?

Es gibt verschiedene Arten von Finanzderivaten, die je nach Zweck und Struktur unterschiedlich eingesetzt werden. Zu den wichtigsten davon zählen Optionen, Hebelzertifikate und CFDs, welche im Folgenden vorgestellt werden.

Was sind Optionen?

Optionen sind eines der am weitesten verbreiteten und gleichzeitig komplexesten Finanzderivate. Sie werden an regulierten Börsen wie der Chicago Mercantile Exchange (CME), Intercontinental Exchange (ICE) und EUREX gehandelt. Es handelt sich dabei um standardisierte Verträge, die dem Käufer der Option das Recht geben, einen zugrunde liegenden Underlying, bzw. Basiswert, zu einem vorab bestimmten Preis (Strike Price, Ausübungspreis) an einem bestimmten Zeitpunkt in der Zukunft zu kaufen (Call) bzw. zu verkaufen (Put). Der Käufer einer Option bezahlt eine Prämie an den Verkäufer der Option, den sogenannten Stillhalter. Dafür verpflichtet sich der Stillhalter, den Basiswert zum vereinbarten Ausübungspreis zu liefern bzw. abzunehmen, wenn die Option ausgeübt wird. Die Prämie ist also der Preis für das Recht, das der Käufer erhält, die Option auszuüben. Beachte:

Optionen werden aufgrund ihres ähnlichen Namens oft mit Optionsscheinen verwechselt. Auch wenn beide Produkte Derivate sind, gibt es fundamentale Unterschiede. Die Hauptunterschiede zwischen Optionen und Optionsscheinen sind: Handelsplatz, Konditionen und Strategien.

- Handelsplatz: Optionsscheine werden in der Regel von Banken und Wertpapierhäusern begeben und können außerbörslich beim Emittenten gehandelt werden. Optionen hingegen werden ausschließlich an großen Terminbörsen gehandelt.

- Konditionen: Optionen sind standardisierte Verträge, während die Vertragskonditionen der Optionsscheine von Emittenten nach Bedarf gestaltet werden können. Daher gibt es auf dem Markt eine große Anzahl von unterschiedlichen Optionsscheinen.

- Strategien: Optionsscheine bieten zwei Möglichkeiten: Kauf von Call-Optionen (auf steigende Kurse setzen) und Kauf von Put-Optionen (auf fallende Kurse setzen). Beim Handel mit Optionen besteht zusätzlich die Möglichkeit, als Stillhalter zu fungieren.

Zusammenfassend lässt sich sagen, dass Optionen standardisierte Derivate sind, die an großen Börsen gehandelt werden. Optionsscheine dagegen sind Derivate, die von ihren Emittenten, in der Regel Banken, auf die Bedürfnisse ihrer Kunden zugeschnitten sind.

Hebelzertifikate (Knock-Out-Zertifikate)

Klassische Hebelzertifikate, wie etwa Knock-Out-Zertifikate, sind strukturierte Bankprodukte, deren Vertragsbedingungen in Form eines öffentlich zugänglichen Wertpapierprospektes (i.d.R. auf der Internetseite der Bank) bestimmt werden. Im Gegensatz zu Optionen werden Hebelzertifikate nicht an den großen öffentlichen Derivatebörsen gelistet. Der Anleger kauft und verkauft diese Produkte direkt von den Geschäftsbanken, die für die Kursfeststellung verantwortlich sind. Es gibt tausende emittierte Hebelzertifikate und jede Geschäftsbank hat ihren eigenen Namen dafür, wie Turbo-Optionsscheine, Mini-Futures, Knock-Outs usw. Allen ist gemein, dass sie einen Hebeleffekt bieten.

Ein Anleger kauft zum Beispiel das Call-Hebelzertifikat auf die Adidas-Aktie, deren Kurs bei 100 Euro notiert. Die Vertragsbedingungen des Hebelzertifikats sagen aus, dass dessen Knock-Out-Schwelle bei 80 Euro liegt und das Bezugsverhältnis 1:1 beträgt. Ein Blick auf den aktuellen Kurs des Hebelzertifikats zeigt, dass der Emittent den Kurs auf 20 Euro gestellt hat. Der Anleger hat dementsprechend 20 Euro pro Hebelzertifikat zu bezahlen und partizipiert 1:1 an dem Kursverlauf der zugrundeliegenden Aktie, deren Kurs zum Zeitpunkt des Kaufs bei 100 liegt.

Daraus ergibt sich ein Hebel von 5, d.h. wenn die Aktie um 1 Prozent zeigt, steigt der Kurs des Hebelzertifikats um 5 Prozent. Wird jedoch während der Laufzeit die Knock-Out-Schwelle von 80 Euro berührt – selbst intraday –, verfällt das Knock-Out-Produkt sofort wertlos. Die tatsächliche Laufzeit kann somit deutlich kürzer sein als die geplante Laufzeit.

Für ein Put-Hebelzertifikat gilt der umgekehrte Fall. Hier liegt die Knock-Out-Schwelle oberhalb des Basiswertkurses. Wer sich die Vertragsbedingungen von Hebelzertifikaten durchliest, wird schnell erkennen, dass die Emittenten Finanzierungskosten auf den Preis des Hebelzertifikats draufgeschlagen. Dadurch verringert sich der Hebel des Knock-Out-Zertifikats ein wenig.

Contracts For Difference (CFDs)

Contracts For Difference (CFDs) sind das transparenteste Hebelprodukt in der Derivatewelt. Denn CFDs bilden den Basiswert exakt 1:1 ab und ermöglichen es, von steigenden (Long) und fallenden Kursen (Short) zu profitieren. CFDs werden auch als Differenzgeschäft bezeichnet, denn mit ihnen partizipiert der Trader rein an der Kursbewegung des Basiswerts, ohne diesen tatsächlich besitzen zu müssen. Gewinne und Verluste aus einem CFD Handel basieren also auf der Kursdifferenz zwischen Eröffnung und Schließung der Position.Trotz der einfachen Produktausstattung sind CFDs ein ausgereiftes Finanzinstrument, das in den 1980ern in London entwickelt wurde und von professionellen Tradern seitdem benutzt wird. Gehandelt werden CFDs direkt über die Online-Handelsplattformen der CFD-Broker.

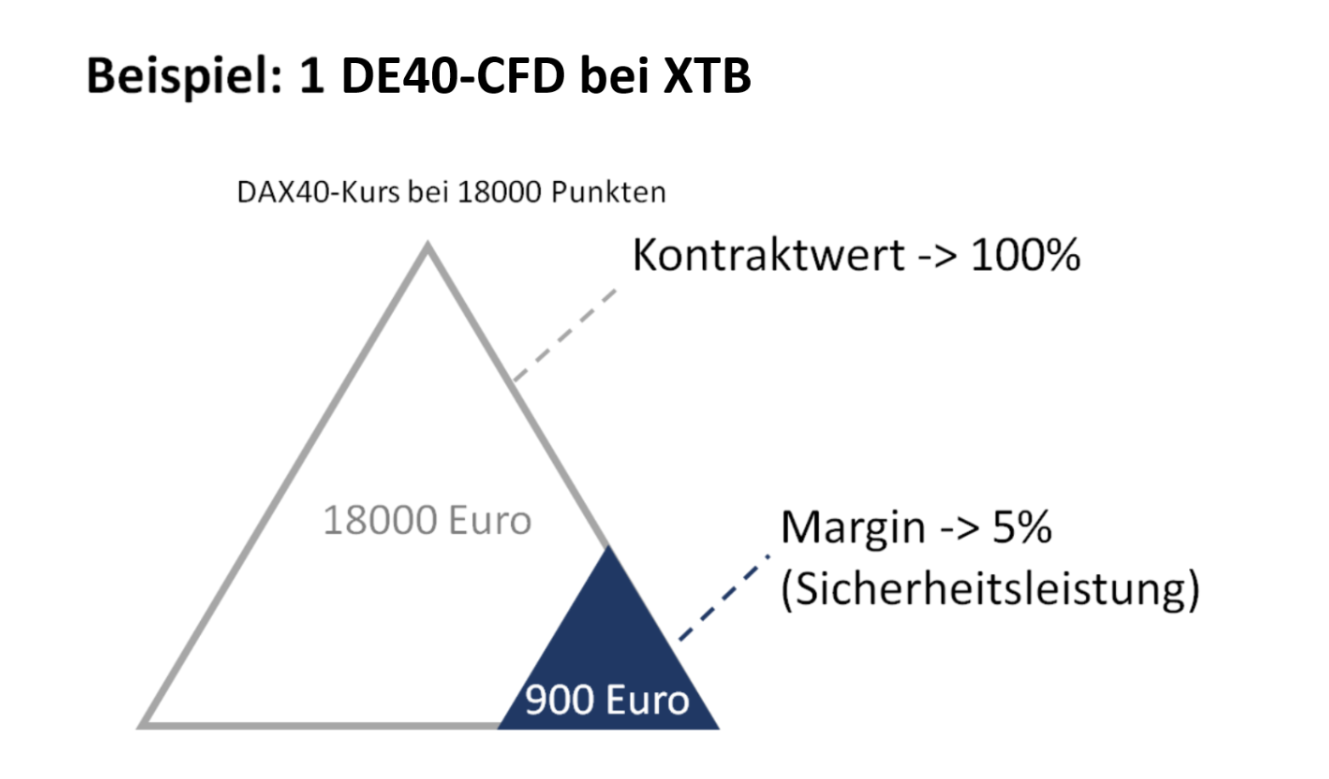

Bei CFDs leitet sich der Preis direkt vom Basiswert ab. Notiert beispielsweise der DAX40 Index bei 18000 Punkten, dann liegt auch der Kurs des DE40-CFDs bei 18000 Punkten. Die einfache Preisgestaltung von CFDs bietet den Vorteil, dass man sich auf die Kursentwicklung des Basiswerts konzentrieren kann, ohne komplexe Berechnungen anstellen zu müssen, um zu erfahren, ob das Derivat fair gepreist ist. Damit haben CFDs im direkten Vergleich mit Optionen und Hebelzertifikaten einen großen Vorteil, denn Zeitwert, Bezugsverhältnis, Knock-Out und Laufzeit spielen keine Rolle.

Der Hebeleffekt wird durch die Höhe der Margin (Sicherheitsleistung) erreicht. Bei einem CFD-Trade muss bei Positionseröffnung nur ein Bruchteil des Kontraktwerts als Sicherheit hinterlegt werden. Der Anleger profitiert aber wie beim Direktinvestment vollständig von der Kursentwicklung des Basiswertes. Bei XTB beträgt die Margin für einen DE40-CFD 5%.

Fällt der Kontostand unter die Margin-Mindestanforderung, wird die Position vom CFD-Broker geschlossen. Bei einem DAX40-Indexstand von beispielsweise 18.000 Punkten sind für 1 DE40-CFD 900 Euro zu hinterlegen bzw. zu investieren. Das sind 5 Prozent des Kontraktwerts bzw. 1/20 der Summe, die bei einem Direktinvestment von 18000 Euro aufzubringen wäre. Der Hebel beträgt somit 20. Denn bei einem Anstieg von 200 Punkten im DAX40 entsteht bei einem DE40-CFD ebenfalls ein Gewinn von 200 Euro. Bezogen auf das eingesetzte Kapital (Margin) von 900 Euro wäre das ein prozentualer Gewinn von 22 Prozent, während mit dem Direktinvestment nur 1,11 Prozent verdient worden wäre.

CFDs bei XTB

Ein weiterer Vorzug von CFDs besteht darin, dass Sie Zugang zu sehr vielen Märkten und Handelsinstrumenten erhalten. XTB bietet über 2600 CFDs an, die in erster Linie aus den folgenden Anlageklassen stammen:

- Indizes

- Aktien

- Rohstoffe

- Devisen

- Kryptowährungen

- ETFs

Sie haben also eine große Auswahl an Basiswerten zur Verfügung, auf deren Kursentwicklung Sie mittels der CFDs gehebelt traden können.

CFDs bieten die Möglichkeit, von allen Kursbewegungen zu profitieren, ohne den Bezugswert zu besitzen:

- über 2600 CFDs Long und Short handeln

- enge Spreads

- Hebelwirkung: Bis 1:30

- Leerverkauf: Verkaufen Sie Aktien-CFDs und profitieren Sie von fallenden Kursen

- 0% Kommission - Keine Gebühren

- Regulierter Broker

Wie funktionieren Derivate?

Um nun zu verstehen, wie Derivate im Detail funktionieren, ist es wichtig, sich mit den grundlegenden Mechanismen vertraut zu machen. Der Handel mit Finanzderivaten bietet vielfältige Strategien, um auf Marktentwicklungen zu reagieren und Risiken zu steuern. Dabei spielen verschiedene Konzepte eine zentrale Rolle.

OTC Markt

An den großen Derivatebörsen, wie etwa der CME oder der EUREX, ist die Produktausstattung der gelisteten Derivate meist auf institutionelle Investoren und große Spekulanten ausgerichtet. Deshalb hat sich für Privatanleger im Bereich der Derivate der außerbörsliche Handel etabliert. Der Begriff außerbörslicher Handel oder auch OTC-Handel (OTC = Over-The-Counter, bedeutet “über den Tresen”) genannt, ist irreführend und ein Relikt aus der Zeit des Telefonhandels zwischen Wertpapierhändlern. Heute ist der Begriff OTC-Handel mit organisierten Wertpapiermärkten außerhalb der klassischen Börsen gleichzusetzen.

Dank des Fortschritts bei Software- und Netzwerktechnologien können Finanzinstitute und Banken über hauseigene elektronische Handelsplattformen direkt mit ihren Partnern weltweit Finanzprodukte handeln. Darunter auch Derivate. Der Handel findet direkt zwischen zwei Parteien statt, in der Regel zwischen einem Trader und der Institution, die die OTC-Handelsplattform betreibt.

Der außerbörsliche Handel bietet Vorteile gegenüber den klassischen Börsen. Derivate können flexibel ausgestaltet und besser auf die Bedürfnisse der Akteure zugeschnitten werden können. Von diesen Freiheiten haben in den vergangenen 25 Jahren vor allem Privatanleger profitiert. Die Auswahl an Derivaten ist im außerbörslichen Handel um ein Vielfaches größer als an den großen Terminbörsen und die Kontraktspezifikationen der meisten OTC-Produkte, insbesondere die von CFDs, sind auf den Privatanleger zugeschnitten.

So sind Gebühren geringer als im Börsenhandel, die Handelszeiten deutlich länger und die Ausführung erfolgt direkt. Beispiel DE40-CFDs: Wenn man Derivate auf den DAX40 an der Börse handel, kommen auf den Trader neben den Broker-Gebühren auch Kosten durch den Handelsplatz hinzu. Je nach Börsenplatz unterscheidet sich die Gebühr. Bei XTB kann ein DE40-CFD kommissionsfrei von 2:00 Uhr morgens bis 22:00 Uhr abends gehandelt werden.

Wie erfolgt der Handel mit Hebelprodukten?

Zum einen können Anleger über Broker an den großen Derivatebörsen handeln. Hier werden Kauf- und Verkaufsaufträge im Orderbuch der Börse zusammengeführt. Der Trader bekommt über den Broker Zugang zu den teilweise komplexen Handelssystemen der Börsen. Der für Privatanleger bequemere Weg ist, den Direkthandel von Derivaten durch benutzerfreundliche Online-Handelsplattformen oder Apps durchzuführen. In diesem Fall sorgt der CFD-Broker für die Liquidität, indem er ständig Kauf- und Verkaufskurse für die gelisteten CFDs anbietet. Heutzutage sind bei der Kursstellung Algorithmen am Werk, die permanent verbindliche Kauf- und Verkaufskurse für die angefragte Menge anzeigen. Der Anleger muss dann nur auf “Buy” oder “Sell” klicken, um das Geschäft zu diesen Kursen abzuschließen.

Handel in beide Richtungen (Long und Short)

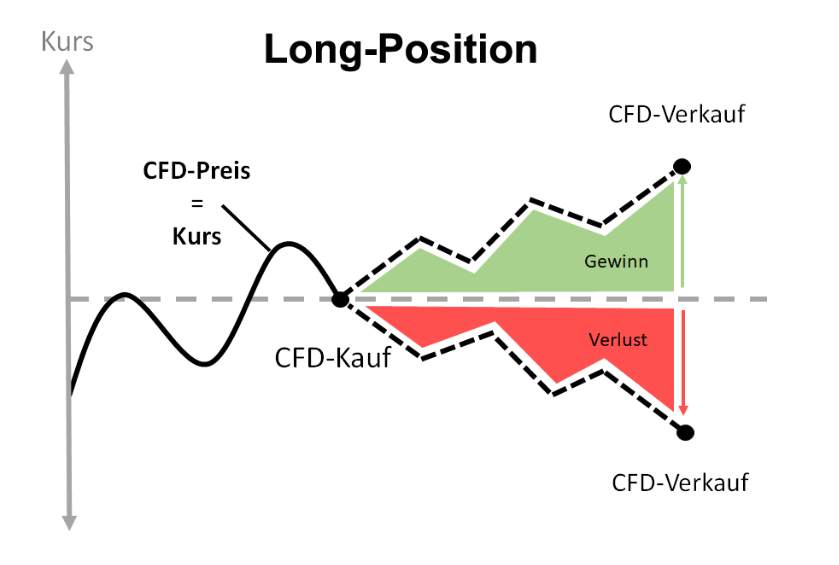

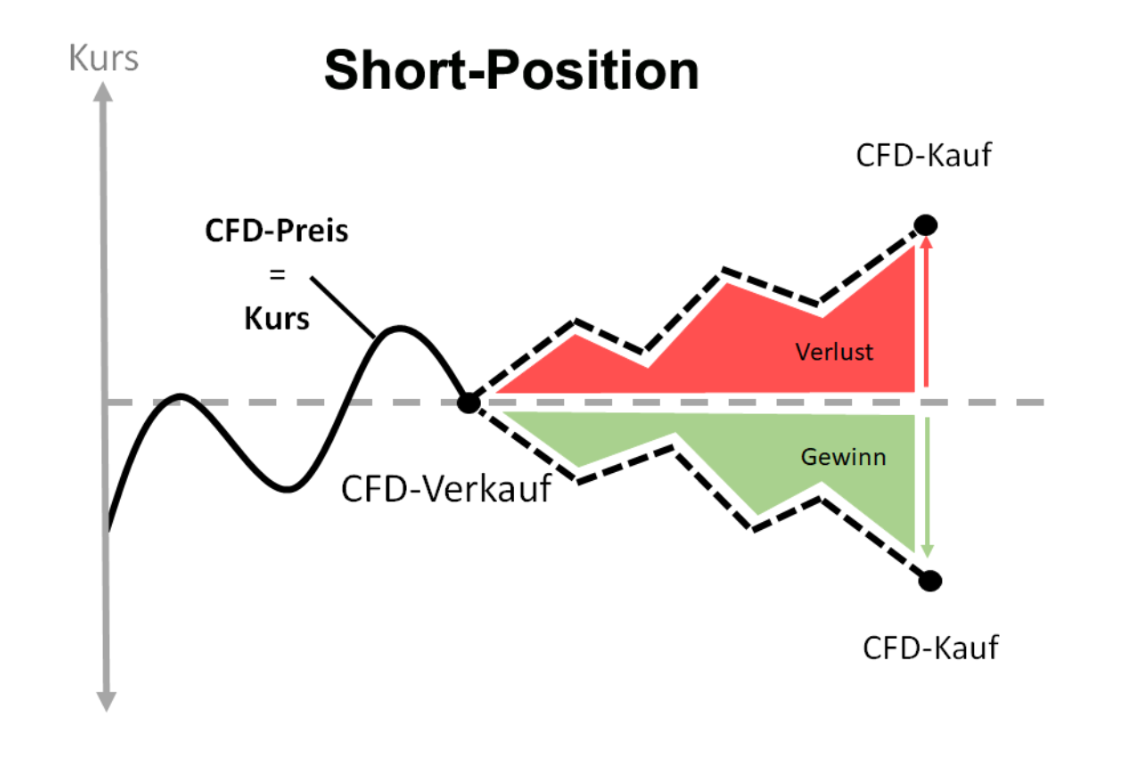

Investoren und Trader haben mit Derivaten grundsätzlich die Möglichkeit, sowohl Long- als auch Short-Positionen einzugehen, also auf steigende und auf fallende Kurse zu setzen. Dies kann besonders vorteilhaft sein, wenn der Markt volatil ist oder wenn man Trendzyklen handelt, also überkaufte und überverkaufte Situationen an den Märkten nutzen möchte. Aber auch temporäre Absicherungsstrategien können hervorragend mit Long-Short-Instrumenten, wie CFDs, umgesetzt werden.

CFDs ermöglichen es Tradern, sowohl von fallenden als auch von steigenden Kursen zu profitieren, indem sie auf die Kursdifferenz zwischen dem Zeitpunkt der Eröffnung und dem Zeitpunkt der Schließung einer Position spekulieren. Dies steht im Gegensatz zum traditionellen Aktienhandel, bei dem Gewinne nur durch steigende Kurse erzielt werden können.

Wenn ein Trader glaubt, dass der Preis eines Basiswerts fallen wird, kann er eine Short-Position eröffnen, indem er CFDs verkauft. Wenn der Preis wie erwartet fällt, erzielt der Trader einen Gewinn. Umgekehrt kann ein Trader, der glaubt, dass der Preis eines Basiswerts steigen wird, eine Long-Position eröffnen, indem er CFDs kauft. Steigt der Preis wie erwartet, erzielt der Trader einen Gewinn.

Handel mit Hebelwirkung

Beim Hebel geht es vor allem darum, sein Investitionskapital möglichst effektiv einzusetzen. So kann ein Anleger mit CFDs ohne Probleme das 30-fache an Rendite mit einem Trade erreichen, im Vergleich zum Direktinvestment. Das bedeutet, für jeden Euro auf seinem Tradingkonto kann er eine Position im Wert von 30 Euro am CFD-Markt eingehen. Dieser Multiplikationseffekt ermöglicht es Tradern, aus relativ kleinen Marktbewegungen potenziell große Gewinne herauszuziehen.

Es ist jedoch zu beachten, dass das gleiche Prinzip gilt, wenn sich die Märkte gegen die Position des Händlers entwickeln. Denn:

Verluste werden ebenfalls gehebelt, was dazu führen kann, dass das Eigenkapital schnell aufgezehrt ist, wenn kein oder nur unzureichendes Risikomanagement umgesetzt wird. Die Risiken am Finanzmarkt sind deshalb nicht zu unterschätzen.

Die Finanzmärkte reagieren sehr schnell auf Unternehmensnachrichten, wirtschaftliche Ereignisse oder Änderungen der Marktstimmung. Der Verarbeitungsprozess neuer Informationen führt regelmäßig zu schnellen und erratischen Kursbewegungen. Wirksam ist hier das Arbeiten mit moderaten Hebeln bezogen auf das Eigenkapital, Stop-Loss-Aufträge oder den Einsatz von Trailing-Stops, um das potenzielle Verlustrisiko zu begrenzen.

Welche Kosten fallen beim Derivatehandel an?

Handelskosten spielen eine wichtige Rolle für die Profitabilität eines Traders. Wenn Sie über eine Börse oder beim außerbörslichen Direkthandel Zertifikate kaufen, fallen Transaktionsgebühren an. Diese Kosten muss Ihr Trade jedesmal aufs Neue erwirtschaften, bevor Sie im Gewinn landen.

Bei CFD-Anbietern, wie XTB, fallen keine Ordergebühren (auch Kommissionen genannt) an! Das hat für Trader den Vorteil, dass sie somit schneller in der Gewinnzone sind.

Auch ist die Spanne zwischen An- und Verkaufskurs, auch bekannt als Spread, bei Optionen und Zertifikaten in aller Regel höher als bei CFDs. Dazu kommt, dass wenn Sie Ihre CFD-Order am gleichen Tag schließen (Intraday), außer dem Spread keine weiteren Kosten für Sie anfallen. Beim Übernachthandel (Overnight) fallen geringe Finanzierungskosten an (Swap).

Die angefallenen Swap-Kosten werden Ihnen in der Handelsplattform von XTB, der xStation 5, direkt angezeigt. Diese Handelskosten bezahlen Sie übrigens auch bei allen anderen Derivaten. Dort sind sie aber nicht offen ausgewiesen, sondern werden im Kurs versteckt.

Strategien für den Derivatehandel

Daytrading

Daytrading ist eine Art des Handels, bei der Positionen innerhalb eines Tages (Intraday) geöffnet und geschlossen werden. Daytrader zielen auf sehr kurzfristige Preisbewegungen ab, die sich während einer einzelnen Handelssitzung ergeben. Deshalb erfordert Daytrading eine enge Überwachung des Marktes und schnelle Reaktionen auf Preisbewegungen. Oftmals wird die technische Analyse, wie gleitende Durchschnitte, Oszillatoren und Chartmuster, genutzt, um Trading-Chancen zu identifizieren. Beliebt unter Daytradern ist auch das News Trading. Nach der Veröffentlichung von wichtigen Nachrichten versuchen sie, die hohe Volatilität zu nutzen, indem sie aus den schnellen Kursbewegungen ein kleines Stück, zumeist gehebelt, „herausschneiden“.

Daytrading kann eine lukrative Strategie sein. Ist aber auch die intensivste Form des Handels und erfordert viel „Bildschirmzeit“. Es kann auch emotional anspruchsvoll sein, da Trader ständig schnelle Entscheidungen treffen müssen. Ein gutes Risikomanagement und die Fähigkeit, emotionale Entscheidungen zu vermeiden, sind für den Erfolg beim Daytrading von zentraler Bedeutung.

Wenn Sie sich für Daytrading interessieren, ist es ratsam, sich gründlich mit den Order Tools Ihrer Handelsplattform, technischen Analyse-Tools und Haupthandelszeiten wichtiger Märkte vertraut zu machen. Hierfür empfiehlt es sich ein kostenloses Daytrading Demokonto zu eröffnen, um Tools und Strategien in einem risikofreien Umfeld zu testen, bevor echtes Geld eingesetzt wird.

Swing Trading

Swing Trading ist eine Art des Handels, bei der versucht wird, von kurz- bis mittelfristigen Trendphasen des Marktes zu profitieren. Positionen werden hier über einige Tage bis zu mehreren Wochen gehalten. Swing Trader zielen darauf ab, Trendzyklen auszunutzen. Der Schlüssel zum Erfolg beim Swing Trading ist, kurzfristig überkaufte oder überverkaufte Situationen am Markt zu identifizieren, um bestmöglich in übergeordnete Trends einzusteigen.

Swing Trading erfordert ein hohes Maß an Markterfahrung und eine sorgfältige technische sowie fundamentale Analyse des Marktes. Swing Trader müssen in der Lage sein, potenzielle Wendepunkte im Markt zu erkennen und entsprechend zu handeln. Sie verfolgen oft mehrere Märkte gleichzeitig und passen ihre Strategie sofort an, wenn sich die Marktbedingungen ändern. Insgesamt gesehen kann Swing Trading sehr zeitschonend umgesetzt werden, da Handelsentscheidungen nicht täglich aufs Neue getroffen werden müssen.

Hedging

Hedging ist eine Risikomanagementstrategie, die von Händlern und Investoren verwendet wird, um sich gegen potenzielle Verluste abzusichern. Es beinhaltet das Eingehen einer Gegenposition mit Derivaten, um sich vor Kursrisiken zu schützen.

Beim Hedging geht es darum, die potenziellen Auswirkungen von Preisbewegungen auf Ihre Position zu eliminieren oder zumindest zu reduzieren. Dies kann durch verschiedene Methoden erreicht werden, wie etwa die Verwendung von Put-Optionen oder dem Verkauf von CFDs. Das Ziel ist, sein Kapital zu schützen bzw. aufgelaufene Gewinne zu sichern. Da Hedging nicht zum Nulltarif zu haben ist, bedeutet es immer auch, dass man bereit ist, im Tausch für Sicherheit Rendite abzugeben.

Wenn Sie zum Beispiel 100 Google Aktien besitzen und eine schwache Börsenphase erwarten, dann können Sie diese Position 1:1 absichern, indem Sie 100 CFDs auf Google verkaufen. Die Margin für Blue-Chips-Aktien beträgt bei XTB 20 Prozent. Das heißt, der Kapitalaufwand für das Absicherungsgeschäft läge in diesem Fall bei nur einem Fünftel im Vergleich zum Direktinvestment. Solange Sie die CFD-Position halten, werden Aktienverluste in gleicher Höhe durch die Gewinne aus dem CFD-Verkauf neutralisiert.

So handeln Sie Finanzderivate: Ein Leitfaden für den Einstieg

Der Derivatehandel kann eine Möglichkeit sein, um Ihre finanziellen Ziele zu erreichen. Auf dem Weg dahin können aber viele, teilweise verheerende Fehler gemacht werden. Deshalb folgt nun ein kleiner Leitfaden dafür, was beim Einstieg in den Derivatehandel zu beachten ist.

Schritt 1: Wählen Sie einen vertrauenswürdigen Online Broker aus

Der erste Schritt beim Einstieg in den Derivatehandel besteht darin, ein Konto bei einem Online Broker zu eröffnen. Suchen Sie nach einem Broker, der in Ihrem Land reguliert ist, der eine breite Auswahl an Instrumenten anbietet und der für seine benutzerfreundliche Plattform und wettbewerbsfähigen Preise bekannt ist. Der Broker sollte unbedingt ein kostenloses Demokonto anbieten, um Ihnen zu ermöglichen, mit virtuellem Geld verschiedene Strategien auszuprobieren, bevor Sie echtes Geld einsetzen.

Testen Sie mit einem kostenfreien Demokonto bei XTB Ihre Anlagestrategien und machen Sie Erfahrungen mit dem Markt, ohne Ihr eigenes Kapital zu riskieren.

Schritt 2: Finden Sie ihre Märkte

Wenn Sie sich für einen Broker entschieden haben, eröffnen Sie ein Demokonto, um die verschiedenen Märkte zu erkunden, die verfügbar sind. Märkte sind unterschiedlich. Deshalb finden Sie den oder die Märkte, die am besten zu Ihnen passen. Einfachstes und effektivstes Produkt für den Einstieg ins Demo-Trading sind CFDs, denn mit diesem Instrument können Sie Long- und Short-Strategien auf sehr vielen Märkten ausprobieren. Experimentieren Sie mit den Charts und Handelstools der Plattform, um ein Gefühl für den Markt und die Funktionsweise der Plattform zu bekommen. Testen Sie alles aus, ohne Ihr Geld aufs Spiel zu setzen.

Schritt 3: Eigene Strategien entwickeln

Beginnen Sie damit, verschiedene Strategien live auszuprobieren und führen Sie ein Trading-Tagebuch, um in der Nachanalyse zu verstehen, wo Sie besser werden können. Verwenden Sie Ihr Demokonto außerdem dafür, Strategien wie Daytrading, Swing Trading und News Trading in verschiedenen Marktphasen zu testen. Sie müssen verstehen lernen, welche Strategie zu Ihrer Persönlichkeit passt. Haben Sie eine passende Strategie gefunden, dann setzen Sie diese diszipliniert um.

Schritt 4: Investieren Sie echtes Geld - Setzen Sie Ihre ersten Trades

Wenn Sie sich mit den Grundlagen vertraut gemacht haben und sich mit Ihrer Handelsstrategie wohl fühlen, ist es an der Zeit, echtes Geld zu investieren. Beginnen Sie mit kleineren Beträgen und erweitern Sie allmählich Ihre Positionsgröße. Denken Sie daran, dass Märkte sehr volatil sein können. Also stellen Sie sicher, dass Sie die Risiken verstehen und Ihre Investitionen entsprechend einem Risikomanagement unterliegen. Handeln Sie nicht aus dem Bauch heraus, sondern legen Sie bei jedem Trade klare Ziele fest und bleiben Sie dem Plan treu.

XTB als Partner für den Derivatehandel mit CFDs

Wer wenig Lust verspürt, sich finanzmathematisches Wissen anzueignen, wie es für Optionen und für Hebelzertifikate vonnöten ist, für den könnten CFDs als Einstieg in das Derivate Trading die beste Wahl sein. Denn CFDs sind denkbar einfach und transparent strukturiert - ohne Aufgeld, Laufzeit, Knock-Out usw. Das CFD-Angebot von XTB richtet sich sowohl an professionelle Trader als auch an Einsteiger und mit über 1.000.000 Kunden zählt das börsengelistete Unternehmen zu den weltweit größten Brokern. Das Unternehmen setzt gänzlich auf Online Trading und bietet dafür eine eigenentwickelte Handelsplattform an. Die Handelsplattform heißt xStation 5, lässt sich kostenlos für Windows und Mac herunterladen und kann zudem direkt in aktuellen Browsern genutzt werden. Die Handelsplattform ist sehr übersichtlich gestaltet und intuitiv aufgebaut.

Daneben bietet XTB natürlich auch eine mobile Version als App für iOS und Android an. In Apples App-Store liegt die durchschnittliche Bewertung der App bei 4,6 (Stand: Juli 2024), einem sehr guten Wert. Auch in Googles Play Store schneidet die App mit einem Durchschnittswert von 4,5 (Stand: Juli 2024) gut ab.

Echtzeit Trading überall, an jedem Ort

Wählen Sie mit unserer mobilen xStation App aus über 6400 Finanzinstrumenten Ihre Favoriten - darunter CFDs auf Forex, Kryptowährungen, Indizes, Rohstoffe, Aktien und ETFs aus der ganzen Welt.

Interessierte können auf der Website von XTB ein Demokonto eröffnen, um den Broker unverbindlich und risikofrei auszuprobieren.

Umfangreiches CFD Angebot

Der Fokus von XTB liegt auf Forex (Währungspaare) und CFDs. Die handelbaren Basiswerte umfassen Devisen, Indizes, Rohstoffe, Aktien, ETFs und Kryptowährungen. Zudem sind Investitionen in echte Aktien und ETFs möglich. Mit dem Handelskonto von XTB erhalten Sie Zugriff auf die gesamte Produktpalette. Der Hebel für private Trader kann bis 1:30 betragen.

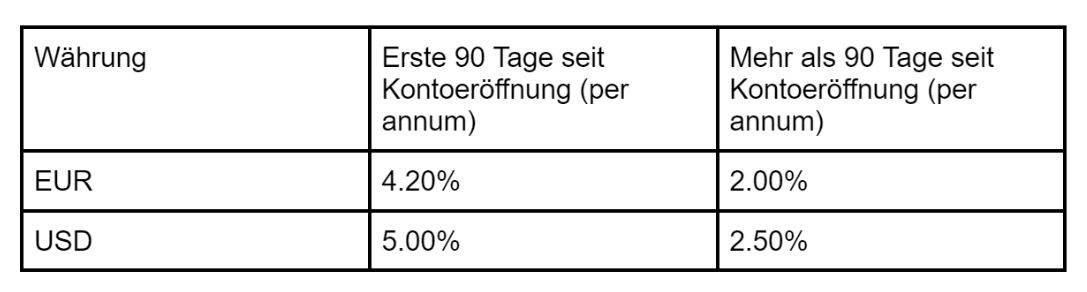

Verdienen Sie automatisch Zinsen auf Ihr nicht investiertes Kapital

Wir zahlen Ihnen Zinsen, während Sie auf die perfekte Investitionsmöglichkeit warten!

Niedrige Kosten für den Einstieg

Die Anmeldung bei XTB ist kostenfrei und ohne Mindesteinzahlung möglich. Auch für die Kontoführung verlangt das Unternehmen keine Gebühr, solange der Anleger das Konto regelmäßig nutzt. CFDs auf Indizes, Devisen und Rohstoffe sind dagegen grundsätzlich kommissionsfrei. Auch der Handel mit CFDs auf Aktien und ETFs ist kommissionsfrei.

Das könnte Sie auch interessieren:

Den besten CFD-Broker für Ihr Trading finden - eine Anleitung

Was ist der DAX? - Alles zum Handel mit dem Deutschen Leitindex

Devisenhandel für Anfänger: Strategien für profitables Trading

FAQ

Finanzderivate sind Verträge, deren Wert von der Wertentwicklung eines zugrunde liegenden Basiswerts abhängt. Zu den Basiswerten zählen Aktien, Anleihen, Rohstoffe, Währungen und Kryptowährungen. Der Wert des Derivats leitet sich vom Basiswert ab, daher der Name "Derivat" (vom lateinischen "derivare" - ableiten).

Es gibt verschiedene Arten von Derivaten, darunter:

- Optionen: Geben dem Käufer das Recht, aber nicht die Pflicht, einen Basiswert zu einem bestimmten Preis (Strike Price) bis zu einem bestimmten Zeitpunkt zu kaufen (Call-Option) oder zu verkaufen (Put-Option).

- Futures: Verpflichten zum Kauf oder Verkauf eines Basiswerts zu einem festgelegten Preis und Zeitpunkt. Futures werden an der Börse gehandelt und erfordern eine Sicherheitsleistung (Margin).

- Hebelzertifikate (Knock-Out-Zertifikate): Strukturierte Bankprodukte, die den Kurs des Basiswerts gehebelt abbilden und mit einem Knock-Out-Level ausgestattet sind, bei dessen Berührung das Zertifikat wertlos verfällt.

- CFDs (Contracts for Difference): Ermöglichen es, die Kursentwicklung eines Basiswerts gehebelt nachzubilden, ohne den Basiswert selbst zu besitzen. CFDs werden außerbörslich gehandelt und bieten flexible Gestaltungsmöglichkeiten.

Hebelwirkung: Derivate ermöglichen es, mit einem geringeren Kapitaleinsatz größere Positionen zu kontrollieren und potenziell höhere Gewinne zu erzielen.

Flexibilität: Derivate ermöglichen es, sowohl von steigenden als auch von fallenden Märkten zu profitieren (Long- und Short-Positionen).

Risikomanagement: Derivate können zur Absicherung von Portfolios gegen Kursrisiken eingesetzt werden.

Hebelwirkung: Vergrößert sowohl Gewinne als auch Verluste.

Komplexität: Einige Derivate sind komplex und erfordern ein tiefes Marktverständnis.

Kontrahentenrisiko: Bei OTC-Derivaten besteht das Risiko, dass die Gegenpartei ihren Verpflichtungen nicht nachkommt.

Wählen Sie einen regulierten Online Broker: Achten Sie auf Regulierung, Angebot, Gebühren und Benutzerfreundlichkeit der Plattform.

Üben Sie mit einem Demokonto: Lernen Sie die Plattform kennen und testen Sie Ihre Strategien risikofrei.

Entwickeln Sie Ihre eigene Strategie: Finden Sie die Strategie, die am besten zu Ihren Zielen und Ihrem Risikoprofil passt.

Investieren Sie mit Bedacht: Beginnen Sie mit kleinen Beträgen und erhöhen Sie Ihr Engagement schrittweise.

Setzen Sie auf Risikomanagement: Definieren Sie Stop-Loss-Limits, um Ihre Verluste zu begrenzen.

Rollover im Trading: Ein Wegweiser

Was bedeutet VWAP? Der Schlüsselindikator für Trader einfach erklärt

Mehr Marktbewegung mit weniger Kapital: Was sind Hebelprodukte?

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.