Was ist Trading?

Trading bezeichnet den aktiven Handel mit Finanzinstrumenten wie Aktien, Währungen, Rohstoffen oder Derivaten mit dem Ziel, kurzfristig von Preisbewegungen zu profitieren. Anders als bei langfristigen Investitionen geht es beim Trading darum, gezielt Marktchancen zu erkennen und schnell zu handeln.

Stellen Sie sich einen belebten Marktplatz vor, voller Energie und Aktivität. Verkäufer, die ihre Waren feilbieten, Käufer, die nach Gelegenheiten suchen und dabei ihre Möglichkeiten abwägen. Ein lebhafter Austausch von Waren und Währungen findet statt.

Übertragen Sie nun dieses traditionelle Konzept auf die digitale Realität von heute, und Sie erhalten einen Einblick in die faszinierende Welt des Tradings. Im Kern geht es beim Trading um die schwankende Dynamik von Angebot und Nachfrage, um das Ergreifen von Chancen, die der Markt bietet. Trading ist also eine Form der Geldanlage.

Es gibt verschiedene Grundformen der Geldanlage, die sich primär durch die Dauer, über die man ein Finanzinstrument hält (man spricht dann von „Positionen“), und die Strategien, die man zur Erzielung von Gewinnen einsetzt, unterscheiden.

Manche Trades dauern nur wenige Sekunden, andere Tage oder sogar Wochen. Dabei gibt es Vorgehensweisen wie Daytrading, Swing Trading, Positionshandel und andere. Jede Spielart des Tradings bringt ihre eigenen Herausforderungen und Vorteile mit sich. Dabei hat jeder Trader seinen bevorzugten Stil, der auf seinen individuellen finanziellen Zielen, seiner Risikotoleranz und seinem zeitlichen Engagement beruht.

Bei der Geldanlage ist es jedoch wichtig, zwischen Trading und Investitionen zu unterscheiden, zwei Begriffe, die oft synonym verwendet werden, aber unterschiedliche Philosophien und Ansätze verkörpern. Mehr dazu im nächsten Absatz.

In den folgenden Abschnitten werden wir uns eingehender mit der Frage „Was ist Trading?“ befassen und zukünftigen Tradern, die sich in diesem dynamischen und potenziell lukrativen Bereich zurechtfinden möchten, Einblicke und Anleitungen bieten.

Trading vs. Investieren - was ist der Unterschied?

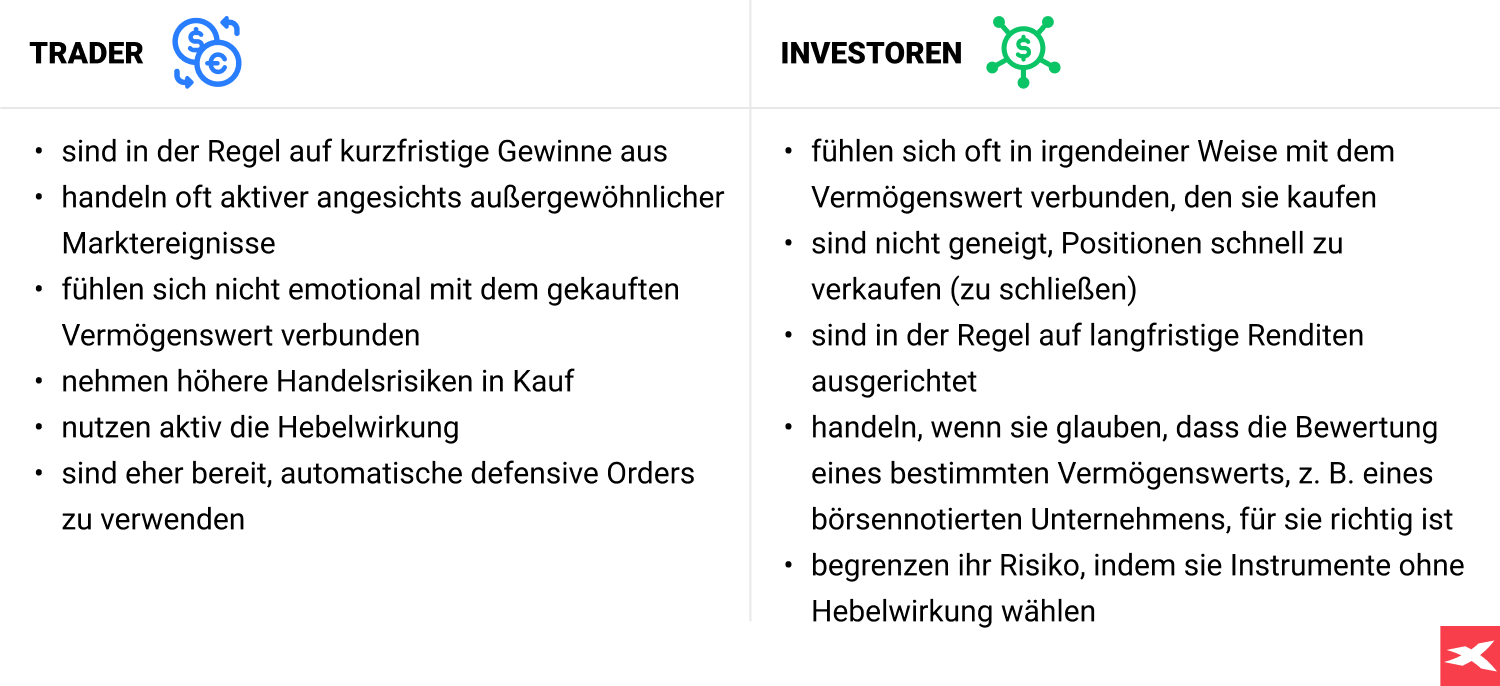

Obwohl sowohl das Trading als auch das Investieren auf die Vermögensmehrung abzielen, unterscheiden sich ihre Methoden sowie die potenziellen Risiken und Renditen erheblich. Der zentrale Unterschied zwischen Trading und Investieren liegt im Zeithorizont und der Herangehensweise: Trading zielt auf kurzfristige Gewinne durch häufige Käufe und Verkäufe ab, während Investieren auf langfristigen Vermögensaufbau durch Halten von Anlagen ausgerichtet ist.

Das Verständnis der wichtigsten Unterschiede zwischen Trading und Investieren kann dem einzelnen Anleger helfen, eine fundierte Entscheidung darüber zu treffen, welcher Ansatz zu seiner Situation passt. Es lohnt also, beide Ansätze näher zu beleuchten.

Investieren ist eine langfristige Tätigkeit, bei der man Vermögenswerte in der Erwartung kauft, dass sie im Laufe der Zeit an Wert gewinnen. Ziel des Investierens ist der schrittweise Aufbau von Vermögen über einen längeren Zeitraum hinweg.

Der Ertrag wird dabei oft durch den Zinseszinseffekt noch erhöht, wobei etwa die Gewinne aus Kurssteigerungen oder Dividendenzahlungen von Aktien im Anlagevermögen verbleiben und so zusätzliche Erträge liefern. Gleiches gilt für Anleihen, Investmentfonds, ETFs (Exchange Traded Funds) und andere Arten von Vermögenswerten.

Im Gegensatz dazu ist das Trading eine schnelllebige Aktivität, bei der es darum geht, von kurzfristigen Kursschwankungen zu profitieren. Trading ist von Natur aus spekulativer und erfordert oft ein tieferes Verständnis der Märkte und Strategien.

Während das Investieren also einem Marathon gleicht, bei dem über Jahre hinweg geduldig Vermögen aufgebaut wird, ist Trading eher ein Sprint. Trader sind darauf aus, aktiv Positionen zu öffnen und zu schließen, um innerhalb eines kürzeren Zeitraums durchaus auch kleinere Erfolge zu erzielen, die sich zu einem beachtlichen Gewinn summieren können.

Für einen besseren Überblick haben wir Trader und Investoren einmal gegenübergestellt:

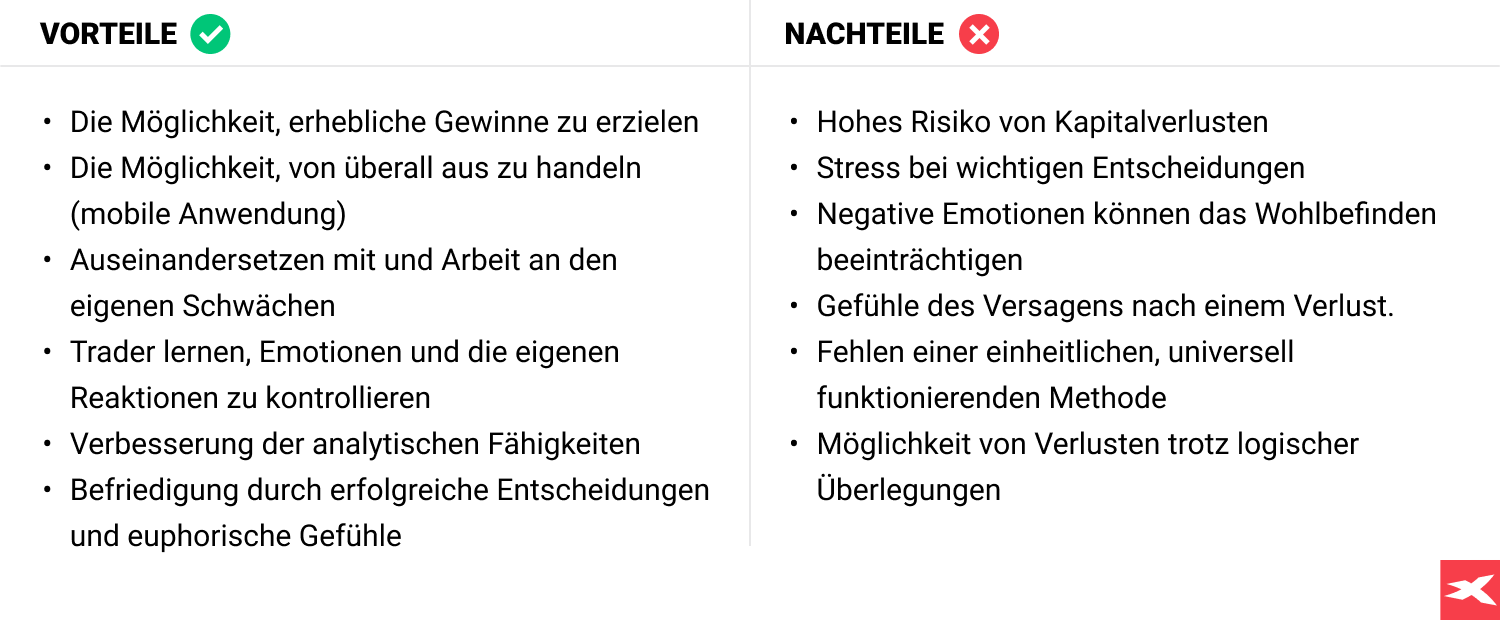

Zusammenfassend lässt sich sagen, dass sowohl das Trading als auch das Investieren Vor- und Nachteile haben. Die Wahl zwischen beiden hängt weitgehend von den spezifischen Bedürfnissen des einzelnen Anlegers ab.

Die wichtigsten Vor- und Nachteile des Tradings haben wir hier noch einmal gegenübergestellt:

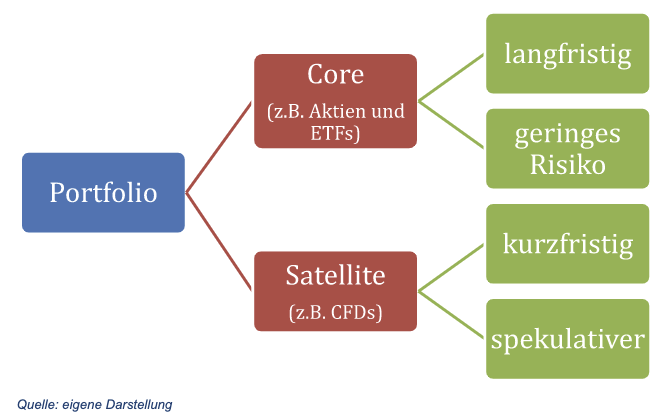

Allerdings gibt es auch keinen Grund, warum ein Anleger nicht beide Ansätze parallel verfolgen sollte, indem er einen Teil seines Portfolios (der Gesamtheit seiner Geldanlagen) dem kurzfristigen Trading und einen anderen Teil dem langfristigen Investieren widmet. Letztlich geht es darum, ein Gleichgewicht zu finden, das für Ihre individuellen Umstände am besten geeignet ist.

Beides zu kombinieren, kann für Privatanleger also durchaus sinnvoll sein. Dieser Ansatz wird im Portfoliomanagement oft als "Core-Satellite-Strategie” bezeichnet, bei der der "Kern" eines Portfolios aus langfristigen Geldanlagen besteht und der "Satellit"-Teil für den kurzfristigen Handel verwendet wird. Die folgende Abbildung verdeutlicht das Konzept.

Es gibt mehrere Gründe, warum dieser kombinierte Ansatz von Vorteil sein kann:

- Diversifizierung: Die Kombination von Trading und Investment ermöglicht eine Risikostreuung nicht nur über die verschiedenen Finanzinstrumente, sondern auch über Strategien und Zeithorizonte.

- Marktbedingungen optimal nutzen: Wenn ein Anleger sowohl langfristige als auch kurzfristige Positionen hält, kann er von einem breiteren Spektrum an Marktbedingungen profitieren. So können zum Beispiel während einer Hausse (Phase allgemein steigender Kurse) langfristige Anlagen florieren und umgekehrt während einer Baisse (allgemein fallende Kurse) oder in Zeiten hoher Volatilität kurzfristige Tradingstrategien bessere Ergebnisse liefern.

- Kombination von laufendem Einkommen und langfristigem Vermögenswachstum: Kurzfristige Tradingstrategien können ein regelmäßiges Einkommen generieren, das zur Deckung der Lebenshaltungskosten, zur Reinvestition in den Markt oder zur Aufstockung der Ersparnisse verwendet werden kann. Langfristige Anlagen hingegen sind in der Regel auf den allmählichen Aufbau von Vermögen ausgerichtet, was für Ziele wie eine gesicherte Altersvorsorge entscheidend ist.

- Emotionales Gleichgewicht: Während Trading aufgrund seiner Schnelllebigkeit hektisch und stressig sein kann, erfordern langfristige Investitionen Geduld und Ausdauer. Ein ausgewogenes Verhältnis zwischen diesen beiden Faktoren kann zu einer angenehmeren und emotional ausgeglicheneren Anlageerfahrung führen.

Fazit: Die Frage ist nicht, ob Trading "besser" oder "schlechter" ist als Investieren. Vielmehr geht es darum, wie Sie beides strategisch einsetzen können, um Ihre finanziellen Ziele zu erreichen.

Die Kombination von kurzfristigem Trading und langfristigem Investieren kann das Beste aus beiden Welten bieten, da sie sowohl den Reiz schneller Gewinne als auch das stetige, beruhigende Wachstum langfristiger Investitionen ermöglicht.

Damit dieser duale Ansatz reibungslos funktioniert, sollten Sie den richtigen Broker an Ihrer Seite haben. Bei XTB – als einem der ganz wenigen Online Broker – können Sie aus demselben Konto heraus sowohl Traden als auch Investieren. Eine deutliche Erleichterung gegenüber Brokern, bei denen Sie jeweils unterschiedliche Konten eröffnen und managen müssen.

Welche Instrumente eignen sich zum Trading?

Um erfolgreich in das Online Trading einzusteigen, ist es wichtig, die verschiedenen Finanzinstrumente zu kennen. Dazu zählen unter anderem Futures, Optionen und CFDs. Die folgende Liste ist nicht vollständig, zeigt aber die gängigsten Instrumente für Privatanleger:

Futures

Futures sind standardisierte Verträge zwischen zwei Parteien über den Kauf oder Verkauf eines bestimmten Vermögenswerts zu einem vorher festgelegten Preis an einem spezifischen Datum in der Zukunft.

Trader spekulieren dabei auf die Richtung, in die sich der Preis von Vermögenswerten wie Rohstoffen, Aktien oder Währungen bewegen wird.

Der Reiz von Futures liegt in ihrer Hebelwirkung (kurz gesagt, die Vervielfachung der eigenen Handelsposition mit Fremdkapital), die es Anlegern ermöglicht, mit relativ geringem Kapitaleinsatz große Mengen an Vermögenswerten zu kontrollieren.

Zertifikate

Zertifikate sind strukturierte Finanzprodukte, die von Banken ausgegeben werden und Händlern ermöglichen, von steigenden oder fallenden Märkten zu profitieren.

Auch diese komplexen Instrumente sind sogenannte Derivate, leiten ihren Wert also von Basiswerten wie Indizes, Rohstoffen oder einzelnen Aktien ab. Zertifikate sind oft mit einer eingebauten Hebelwirkung ausgestattet, die die potenziellen Gewinne, aber auch die Risiken erhöht.

Optionen

Optionen sind Verträge, die den Händlern das Recht geben, aber im Gegensatz zu Futures nicht die Verpflichtung auferlegen, einen Vermögenswert zu einem festgelegten Preis vor einem bestimmten Datum zu kaufen (sogenannte Kauf- oder Call-Optionen) oder zu verkaufen (Verkaufs- oder Put-Optionen). Sie werden zu verschiedenen Zwecken eingesetzt, unter anderem zur Absicherung gegen Preisschwankungen oder zur Spekulation auf künftige Preisänderungen.

Forex

„Forex“ leitet sich von Foreign Exchange ab, dem englischsprachigen Begriff für Devisen (ausländische Währungen). Beim Devisenhandel kauft man eine Währung und verkauft gleichzeitig eine andere, man handelt also stets mit Währungspaaren.

Der Devisenmarkt ist der größte und liquideste Finanzmarkt der Welt und bietet aufgrund seiner enormen Volatilität hohe Gewinnchancen. Trader können auch hier sowohl von steigenden als auch von fallenden Kursen profitieren. Die Forex-Märkte sind an fünf Tagen in der Woche 24 Stunden am Tag aktiv, was das Forex Trading rund um die Uhr ermöglicht.

CFD

Auch CFDs (Contracts for Difference) sind derivative Produkte, mit denen auf steigende oder fallende Kurse spekuliert werden kann. Dabei ist ein Engagement an praktisch allen möglichen globalen Finanzmärkten möglich. Basiswerte (Underlyings) von CFDs können unter anderem Forex, Aktien, Indizes, Rohstoffe oder Währungspaare sein.

Bei einem CFD-Trade besitzen Sie nicht den zugrunde liegenden Vermögenswert selbst, sondern handeln mit dem Preisunterschied zwischen Einstiegs- und Ausstiegszeitpunkt. Anders ausgedrückt, der "Differenz" des Kontrakts.

Die Hebelwirkung von CFDs kann die potenziellen Gewinne, aber auch die möglichen Verluste erheblich vergrößern.

Was ist mit Aktien und ETFs?

Aktien und börsengehandelte Fonds (ETFs) sind zwar beliebte Anlageinstrumente, werden aber aus verschiedenen Gründen oft als weniger ideal für das kurzfristige Trading angesehen. Die wichtigsten davon sind:

- Ungenügende Volatilität: Bei sehr starken und kurzfristigen Kursschwankungen kann auch das Trading von Aktien, also beispielsweise mehrmaliger Kauf und Verkauf innerhalb eines Tages, Sinn machen. Eine solche sehr hohe Volatilität ist an den Börsen jedoch nur im Ausnahmefall zu beobachten.

- Zu hohe Transaktionskosten: Trading beinhaltet häufiges Öffnen und Schließen von Positionen, oft mehrmals am Tag. Während die Kosten pro Handel für Aktien und ETFs gering erscheinen mögen, werden sie in der Summe schnell erheblich, wenn häufig ge- und verkauft wird.

- Kapitalanforderungen: Das Trading mit Aktien und börsengehandelten Fonds erfordert oft einen erheblichen Kapitaleinsatz, insbesondere im Vergleich zu derivativen Produkten wie Futures oder CFDs, die eine Hebelwirkung bieten. Der Hebel erhöht zwar das Risiko, ist aber ein Instrument, das viele Händler nutzen, um ihre Rendite zu steigern.

Zusammenfassend ist festzuhalten, dass Aktien und börsengehandelte Fonds zwar nicht ideal für kurzfristiges, hochfrequentes Trading sind, sich aber hervorragend für längerfristige Anlagen eignen. Anleger sollten sie als Teil einer diversifizierten Portfoliostrategie einsetzen, die ein Gleichgewicht zwischen kurzfristigem, spekulativem Trading und langfristigem Investment herstellt.

Zwischenfazit: die Vorteile von CFDs

Differenzkontrakte (CFDs) stellen als derivative Instrumente eine interessante Lösung für die Herausforderungen beim kurzfristigen Trading mit ETFs und Aktien dar. Das liegt an bestimmten Vorteilen, die über die bereits erwähnte Hebelwirkung noch hinausgehen:

- Long UND Short: Im Gegensatz zum traditionellen Aktien- oder ETF-Handel, bei dem Gewinne in der Regel durch niedrige Käufe und hohe Verkäufe erzielt werden, sind bei CFDs auch Short-Positionen möglich.

Short Selling ist eine Strategie, mit der Sie von fallenden Marktpreisen profitieren können. Das bedeutet, dass es selbst in einem Bärenmarkt Möglichkeiten gibt, mit dem CFD-Handel Geld zu verdienen. - Niedrigere Transaktionskosten: Die Transaktionskosten können die Handelsgewinne empfindlich schmälern, vor allem, wenn Sie im Hochfrequenzhandel tätig sind. Daher sind niedrige Spreads ein wesentlicher Vorteil für kurzfristige Händler, die an einem einzigen Handelstag mehrere Positionen eröffnen und schließen.

- Breiter Marktzugang: CFDs ermöglichen es Händlern, auf eine Vielzahl von Märkten zu spekulieren, darunter Aktien, ETFs, Indizes, Rohstoffe und Devisen. Dieser breite Marktzugang erleichtert auch die Portfolio-Diversifizierung.

- Praktikabilität: Dieser Punkt hängt eng mit dem vorherigen zusammen. Beim Handel mit CFDs erwerben Sie den zugrunde liegenden Vermögenswert (wie eine Aktie, ETF-Anteile oder einen Rohstoff) nicht. Das vereinfacht den Handelsprozess entscheidend, etwa weil keine physischen Güter gelagert und transportiert werden müssen.

Im Ergebnis bieten CFDs einerseits erhebliche Vorteile für das kurzfristige Trading, erfordern andererseits jedoch ein gutes Verständnis der Märkte und ein sorgfältiges Risikomanagement. Aber mit dem richtigen Wissen und der notwendigen Disziplin können CFDs in der Tat eine praktische Lösung für das Trading mit Aktien und ETFs (oder anderen Basiswerten) sein.

Welche Tradingkosten gibt es?

Beim Trading fallen je nach Broker und Handelsinstrument verschiedene Kosten an – darunter Spreads, Swap-Gebühren, Orderprovisionen, Inaktivitätsgebühren sowie mögliche Kosten für Ein- und Auszahlungen. Hier sind einige Kostenarten im Detail:

- Spreads: Der Spread ist einer der häufigsten Kostenfaktoren im Trading. Er bezieht sich auf die Differenz zwischen dem Ankaufspreis (Briefkurs) und dem Verkaufspreis (Geldkurs) eines Finanzinstruments. Der Briefkurs ist immer höher als der Geldkurs, und diese Differenz ist der Spread.

Spreads können fest oder variabel sein. Feste Spreads bleiben unabhängig von den Marktbedingungen konstant, während variable Spreads je nach Marktliquidität und Volatilität schwanken. Im Allgemeinen ist der Spread bei hoch gehandelten, liquiden Instrumenten niedriger und bei weniger liquiden höher.

Manche CFD-Broker bieten wettbewerbsfähige Spreads, die die Transaktionskosten insgesamt senken können. - Swaps: Eine Swap-Gebühr, auch bekannt als Overnight- oder Übernachthalte-Gebühr, wird erhoben, wenn Sie eine gehebelte Position über Nacht offen halten, und deckt die Kosten für die vom Broker bereitgestellte Hebelwirkung.

Die Swap-Gebühr kann positiv oder negativ sein und hängt von der Richtung Ihres Handels oder der Kursdifferenz zwischen den beiden beteiligten Währungen (im Falle des Devisenhandels) ab.

Wenn Sie zum Beispiel eine Währung kaufen, deren Kurs höher ist als derjenige der Währung, die Sie verkaufen, erhalten Sie möglicherweise eine Gutschrift (positiver Swap). Wenn Sie dagegen eine Währung mit einem niedrigeren Kurs kaufen, wird Ihnen wahrscheinlich eine Gebühr in Rechnung gestellt (negativer Swap). - Ordergebühren: Einige Broker – nicht jedoch XTB - berechnen für jeden Handel eine Provision. Dabei kann es sich entweder um eine feste Gebühr pro Handel oder um einen Prozentsatz des gesamten Handelsvolumens handeln. Provisionen oder Kommissionen sind beim Aktien- und ETF-Handel üblicher, können aber auch bei anderen Instrumenten anfallen.

- Inaktivitätsgebühren: Einige Broker erheben Inaktivitätsgebühren, wenn ein Handelskonto eine bestimmte Zeit lang nicht genutzt wird. Damit soll eine regelmäßige Handelsaktivität gefördert werden. Die genauen Regeln und Gebühren variieren von Broker zu Broker, daher ist es wichtig, die Allgemeinen Geschäftsbedingungen des Brokers zu lesen.

- Gebühren für Einzahlungen und Abhebungen: Einige Broker erheben möglicherweise Gebühren für die Einzahlung oder Abhebung von Geld von Ihrem Handelskonto. Diese Gebühren sind je nach Broker und Zahlungsmethode sehr unterschiedlich.

XTB bietet mehrere Wege, alle davon kostenfrei, um Ein- und Auszahlungen abzuwickeln: Banküberweisung, Kreditkarte, PayPal oder SOFORT Überweisung.

Grundsätzlich ist es wichtig zu verstehen, dass Kosten die Rentabilität einer Geldanlage schmälern. Bevor Sie mit dem Handel beginnen, sollten Sie deshalb die Gebührenstruktur Ihres Brokers genau prüfen, um unerwartete Ausgaben zu vermeiden.

So gelingt der Einstieg ins Trading

Online Trading hat den Zugang zu den Finanzmärkten für Privatkunden demokratisiert und ermöglicht es fast jedem, der über einen Internetanschluss und freies Kapital verfügt, sich zu beteiligen. Zum Einstieg sind folgende sechs Schritte empfehlenswert:

- Broker auswählen: Sobald Sie über ein grundlegendes Verständnis des Tradings verfügen, benötigen Sie einen Mittler zwischen Ihnen und den Finanzmärkten. Achten Sie bei der Auswahl eines Brokers auf Faktoren wie die Benutzerfreundlichkeit der Handelsplattform, das Angebot an handelbaren Instrumenten, die Gebührenstruktur, die Qualität des Kundendienstes und nicht zuletzt, ob der Broker behördlich reguliert wird.

- Handelskonto eröffnen: Nachdem Sie einen Broker ausgewählt haben, müssen Sie ein Handelskonto eröffnen. Dazu sind in der Regel einige persönliche Daten zur Identitätsprüfung anzugeben und möglicherweise einige Fragen zu Ihrer finanziellen Situation und Ihrer Handelserfahrung zu beantworten. Sobald Ihr Konto eingerichtet ist, müssen Sie Geld einzahlen, bevor Sie mit dem Handel beginnen können.

- Informieren: Sie sollten nicht starten, ohne sich die Grundlagen angeeignet zu haben. Lernen Sie Finanzmärkte, Handelsstrategien und Risikomanagement-Tools kennen. Dazu gehört auch das Verständnis von Konzepten wie der technischen Analyse und der Fundamentalanalyse, Hebelwirkung (Leverage), Spreads und mehr. Viele Online-Handelsplattformen und Broker bieten Bildungsressourcen an, die Anfängern den Einstieg in den Handel erleichtern.

- Trading Strategie entwickeln: Erfolgreiches Trading erfordert einen gut durchdachten Plan, an den man sich dann auch hält. Dieser Plan sollte Ihre finanziellen Ziele (inklusive Gewinne und Verluste), die Höhe des Kapitals, das Sie zu riskieren bereit sind, die von Ihnen bevorzugten Handelsinstrumente, Ihre Ein- und Ausstiegsstrategien sowie Ihr Risikomanagement (einschließlich der Verwendung von Stop-Loss- und Take-Profit-Order) umreißen.

- Testen und weiterentwickeln: Im Trading gilt: Übung macht den Meister! Je mehr Sie traden, desto eher werden Sie Muster oder wiederkehrende Probleme erkennen. Dies kann Ihnen helfen, Ihre Handelsstrategie ständig zu verbessern.

Damit Sie am Anfang Ihrer Traderkarriere nicht unnötig Geld verlieren, ist ein Trading Demokonto das Mittel der Wahl. Damit können Sie kostenlos und ohne Risiko üben, üben, üben. - Ersten Trade ausführen: Wenn Sie so weit sind, „live“ zu gehen, wählen Sie zunächst mithilfe der Tools und Ressourcen, die Ihnen die Plattform Ihres Brokers zur Verfügung stellt, für Sie passende Trading-Instrumente aus.

Sobald Sie eine potenzielle Gelegenheit erkannt haben, können Sie Ihren ersten Trade platzieren. Dazu müssen Sie die Größe der Handelsposition festlegen, Stop-Loss- und Take-Profit-Levels (empfohlen) setzen und den Auftrag übermitteln. Der Broker führt dann den Trade in Ihrem Namen auf dem entsprechenden Markt aus.

Nachdem ein Handel ausgeführt wurde, ist es wichtig, die Marktbedingungen und die Performance Ihres Trades zu überwachen. Je nachdem, wie sich der Markt entwickelt, müssen Sie möglicherweise Ihr Risikomanagement nachjustieren oder Ihre Position vorzeitig schließen.

Abschließendes zum Trading

Trading ist aufregend, herausfordernd und kann auch viel Spaß machen. Aber es ist kein Rezept für garantierten Reichtum. Denken Sie stets daran, dass Trading – wie alle Formen der Geldanlage – auch Risiken birgt. Es kann nicht ausgeschlossen werden, dass Anleger Teile ihres Kapitals verlieren - oder sogar alles davon.

Deshalb ist es so wichtig, sich eisern an einige Grundsätze zu halten: zuerst die Hausaufgaben machen und sich alle notwendigen Informationen besorgen; nur Geld riskieren, dessen Verlust Sie im Extremfall verschmerzen können; Risikomanagement-Tools effektiv einsetzen.

Und vor allem: Nutzen Sie die kostenlose Möglichkeit und bereiten Sie sich in aller Ruhe mit dem Demokonto auf den Einstieg ins Trading vor.

FAQ

Die Hebelwirkung ermöglicht Anlegern, ihren Kapitaleinsatz zu vervielfachen, um größere Positionen auf dem Markt zu kontrollieren. Dadurch können die Gewinne im selben Verhältnis gehebelt werden – allerdings können auch die Verluste proportional vergrößert werden.

Finanzierungskosten, die entstehen, wenn eine Position über Nacht gehalten wird.

Die Differenz zwischen dem Kauf- und Verkaufspreis eines Finanzinstruments. Sie wird vom Broker als Gebühr für seine Dienstleistung einbehalten. Ein enger Spread ist in der Regel für den Anleger vorteilhafter, da die Handelskosten niedriger sind.

Long bezieht sich auf den Kauf eines Finanzinstruments in der Erwartung, dass sein Wert steigen wird. Short hingegen bezeichnet den Verkauf eines Finanzinstruments, das der Händler nicht besitzt (Leerverkauf), in der Erwartung, dass sein Wert sinken wird. Der Händler profitiert von Kursverlusten, indem er das Instrument zu einem niedrigeren Preis zurückkauft.

Das ist der Basiswert, von dem der Wert eines Derivats abgeleitet ist. Dabei kann es sich um Aktien, Rohstoffe, Währungen, Indizes oder andere Vermögenswerte handeln.

Die Zusammenstellung verschiedener Anlageinstrumente, wie Aktien, Anleihen, Investmentfonds oder Immobilien. Es stellt die Gesamtheit der Vermögenswerte dar, die ein Anleger besitzt.

So gelingt der Einstieg in den CFD Handel

Den besten CFD-Broker für Ihr Trading finden – eine Anleitung

DAX CFDs erklärt: So handelst du den deutschen Leitindex mit Hebel

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.