Nachhaltige ETFs sind ein innovativer Weg, um „grüne“ Werte mit finanziellen Zielen zu verbinden. So können Anleger in Unternehmen investieren, die Nachhaltigkeitsziele mit Wachstumschancen kombinieren. In einer Welt, die sich zunehmend auf Nachhaltigkeit fokussiert, sind nachhaltige ETFs eine vielversprechende Option vor allem für langfristig orientierte Geldanlagen.

Nachhaltige ETFs sind ein innovativer Weg, um „grüne“ Werte mit finanziellen Zielen zu verbinden. So können Anleger in Unternehmen investieren, die Nachhaltigkeitsziele mit Wachstumschancen kombinieren. In einer Welt, die sich zunehmend auf Nachhaltigkeit fokussiert, sind nachhaltige ETFs eine vielversprechende Option vor allem für langfristig orientierte Geldanlagen.

Was sind nachhaltige ETFs?

Nachhaltige ETFs (Exchange Traded Funds) sind börsengehandelte Fonds, die in Unternehmen investieren, die nach bestimmten ökologischen, sozialen und ethischen Kriterien ausgewählt wurden und einen starken Bezug zu den sogenannten ESG-Kriterien aufweisen. Sie bieten Anlegern also die Möglichkeit, ethische und umweltbewusste Investitionsentscheidungen zu treffen, während sie gleichzeitig Gewinne erzielen können.

Die Abkürzung ESG steht für Environmental, Social und Governance, zu Deutsch also Umwelt, Soziales und Unternehmensführung. Die Kriterien beziehen sich auf eine Reihe von Standards, die Unternehmen in den Bereichen Nachhaltigkeit und ethisches Verhalten erfüllen sollen. Sie werden häufig von Investoren verwendet, um das diesbezügliche Engagement eines Unternehmens zu bewerten.

Um das Konzept konkreter zu machen - folgende beispielhafte Fragestellungen sollen durch ESG-Kriterien adressiert werden:

1. Zum Kriterium Umwelt gehören zum Beispiel Fragen wie:

- Klimawandel und CO₂-Emissionen: Wie gut steuert und reduziert ein Unternehmen seine Treibhausgasemissionen?

- Ressourcenmanagement: Legt das Unternehmen Wert auf die effiziente Nutzung von Energie, Wasser und Rohstoffen?

- Biodiversität: Gibt es Maßnahmen zum Schutz von Ökosystemen und Artenvielfalt?

- Nachhaltige Beschaffung: Ist die Verwendung nachhaltiger Materialien und transparenter Lieferketten Teil der Unternehmensstrategie?

2. Die Kriterien für Soziales fokussieren auf die sozialen Auswirkungen eines Unternehmens sowohl auf interne als auch auf externe Stakeholder. Zu den entscheidenden Aspekten gehören:

- Arbeitnehmerrechte und Arbeitsbedingungen: Faire Bezahlung, Arbeitsschutz und Arbeitnehmerzufriedenheit, keine Kinderarbeit oder Ausbeutung.

- Vielfalt und Inklusion: Förderung von Diversität am Arbeitsplatz sowie Maßnahmen gegen Diskriminierung.

- Gesundheit und Sicherheit: Sowohl am Arbeitsplatz als auch zum Schutz der Kunden.

- Gemeinschaftliches Engagement: Beiträge zur Gesellschaft, etwa durch Spenden oder Programme für lokale Gemeinden.

3. Die Governance-Kriterien betreffen die Art und Weise, wie ein Unternehmen geführt und überwacht wird, einschließlich ethischer Standards und Transparenz. Zu den wichtigsten Punkten gehören:

- Unternehmensethik: Einhaltung von Gesetzen und ethischen Standards, etwa bei der Korruptionsbekämpfung.

- Transparenz: Offenlegung relevanter finanzieller und nicht finanzieller Informationen.

- Aktionärsrechte: Schutz der Rechte von Aktionären und deren Einfluss auf Entscheidungen.

- Vergütung von Führungskräften: Transparenz und Angemessenheit der Entlohnung von Top-Managern.

Die Berücksichtigung von ESG-Kriterien bei Investitionsentscheidungen hat in den letzten Jahren stark zugenommen. In diesem Zusammenhang ist es auch wichtig zu sehen, dass die Einhaltung von ESG-Standards positive Effekte auf das langfristige Risiko- und Ertragsprofil eines Unternehmens haben kann. Der Grund ist, dass diese Unternehmen häufig besser auf regulatorische Änderungen, Reputationsrisiken und sich verändernde Marktbedingungen vorbereitet sind.

Investoren, die ESG-Kriterien berücksichtigen, wollen aber nicht nur die finanziellen Aspekte eines Unternehmens bewerten, sondern auch seine ethischen, sozialen und ökologischen Auswirkungen. Diese Form des Investierens wird oft als nachhaltiges Investieren bezeichnet.

Nachhaltige ETF sind also ein zeitgemäßes Anlageinstrument. Aber was ist mit Nachhaltigkeit genauer gemeint? Im Kern bedeutet Nachhaltigkeit, die Bedürfnisse der Gegenwart zu erfüllen, ohne die Bedürfnisse zukünftiger Generationen zu gefährden.

Nachhaltigkeit umfasst Bemühungen zur Förderung eines langfristigen ökologischen Gleichgewichts, soziale Verantwortung sowie ethische Unternehmensführung. Praktisch gelebte Nachhaltigkeit in der Wirtschaft und ESG-Kriterien sind also weitgehend deckungsgleich.

Nachhaltige ETFs investieren typischerweise in Unternehmen oder Sektoren, die in dieser Hinsicht eine Vorreiterrolle einnehmen. Dazu gehören oft Unternehmen, die in erneuerbaren Energien, Energieeffizienz, grünen Technologien oder Abfallreduzierung tätig sind. Beispiele für entsprechende Sektoren sind die Wind- und Solarenergie, Elektromobilität oder die nachhaltige Landwirtschaft.

Durch die Investition in einen nachhaltigen ETF erhalten Anleger Zugang zu einer breiten Palette dieser zukunftsorientierten Unternehmen, ohne einzelne Aktien auswählen zu müssen. Auf diesen und weitere Vorteile dieser Form der Geldanlage geht der folgende Abschnitt ein.

Warum sollten Sie nachhaltig in ETFs investieren?

Nachhaltige ETFs ermöglichen es Ihnen, breit gestreut in Unternehmen zu investieren, die ökologische, soziale und ethische Standards erfüllen – und dabei gleichzeitig von langfristigem Wachstumspotenzial und einem verbesserten Risikomanagement zu profitieren.

Für manche klingt nachhaltiges Investieren nach „Friede, Freude, Eierkuchen“. Tatsächlich aber bieten Investitionen in nachhaltige ETFs mehrere Vorteile, sowohl auf persönlich-finanzieller Ebene als auch im Hinblick auf die Förderung der in den ESG-Kriterien festgehaltenen Ziele und Werte.

Es kann also in doppelter Hinsicht sinnvoll sein, nachhaltige ETFs in Betracht zu ziehen. Zunächst sind die persönlichen Vorteile für den Anleger zu nennen:

- Langfristiges Wachstumspotenzial: Gerade nachhaltige Branchen werden voraussichtlich wachsen, da sich die Welt insgesamt in Richtung einer umweltfreundlicheren Zukunft bewegt.

- Diversifizierung: Nachhaltige ETFs bieten ein Engagement in eine Vielzahl von Unternehmen im ESG-Bereich. Anstatt auf eine einzelne Aktie zu setzen, können Sie Ihr Risiko auf mehrere Sektoren wie saubere Energie, Elektrofahrzeuge, die Schonung der Ressource Wasser und mehr verteilen.

- Portfolioausrichtung an Werten: Viele Anleger versuchen heute, ihre Investitionen an ihren persönlichen Werten auszurichten. Wenn Ihnen der Klimawandel, soziale Gerechtigkeit oder unternehmerische Verantwortung am Herzen liegen, ermöglichen nachhaltige ETFs, in Unternehmen zu investieren, die mit diesen Werten übereinstimmen, ohne dabei Abstriche bei Ihren finanziellen Zielen machen zu müssen.

- Verbessertes Risikomanagement: Unternehmen mit starken ESG-Praktiken weisen oft langfristig ein besseres Risikoprofil auf, da etwaige Strafverfahren, vom Unternehmen zu verantwortende Umweltkatastrophen oder damit zusammenhängende Rufschädigung zuverlässiger vermieden werden.

Betrachtet man die Auswirkungen von Investitionen in nachhaltige ETFs über den einzelnen Anleger hinaus, kommt hinzu, dass diese Kapitalströme in ihrer Gesamtheit dazu führen, dass die Märkte insgesamt mehr auf Nachhaltigkeit hin ausgerichtet werden.

Da immer mehr Anleger Mittel in ESG-konforme Unternehmen lenken, steigt der Druck auf die Unternehmen, bessere Umwelt- und Sozialpraktiken zu übernehmen. Investitionen in grüne ETFs tragen also zu diesem Wandel bei und beschleunigen den Übergang zu einer nachhaltigeren Weltwirtschaft.

So wählen Sie nachhaltige ETFs aus

Als Finanzinstrumente unterscheiden sich konventionelle und nachhaltige ETFs, was ihre Funktionsweise anbelangt, nicht. Wenn Sie sich als Anleger auf die Suche nach einem geeigneten grünen ETF machen, gibt es dennoch Unterschiede, die man kennen sollte.

Kriterien bei der Auswahl

Bei der Auswahl eines grünen ETF ist es entscheidend, mehrere Faktoren zu berücksichtigen, die sowohl die finanzielle Performance als auch die Ausrichtung auf individuelle Anlageziele beeinflussen.

Diese Kriterien lassen sich in allgemeine Anlageüberlegungen und spezifische Nachhaltigkeitsfaktoren unterteilen.

Zu den wichtigsten nicht nachhaltigkeitsspezifischen Kriterien gehören:

- Total Expense Ratio (TER): Die Gesamtkostenquote (TER) repräsentiert alle Kosten für die Verwaltung des ETFs. Geringere TERs bedeuten unter sonst gleichen Bedingungen bessere Renditen.

- Marktkapitalisierung: Dieser Faktor bezieht sich auf die in einem ETF enthaltenen Unternehmen. ETFs können sich auf verschiedene Marktsegmente konzentrieren, einschließlich Large-Cap-, Mid-Cap- und Small-Cap-Unternehmen.

Größere Unternehmen sind in der Regel stabiler, wachsen jedoch möglicherweise langsamer, während kleinere und dynamischere Unternehmen eine erhöhte Volatilität aufweisen können. - Liquidität: Die Liquidität eines ETFs ist ein Maßstab dafür, wie einfach Anleger Anteile kaufen oder verkaufen können. Hochliquide ETFs ermöglichen schnellere Transaktionen mit minimalen Preisschwankungen. Dies ist besonders wichtig für Anleger, die rasch in Positionen ein- und wieder aussteigen müssen. ETFs mit höheren Handelsvolumina sind in der Regel liquider.

- Tracking-Error: Dieser Indikator misst, wie genau der ETF seinen zugrunde liegenden Index nachbildet. Ein niedriger Tracking-Error bedeutet, dass die Performance des ETF der des Index sehr ähnlich ist. Ein hoher Tracking-Error könnte auf Defizite in der Verwaltung des Fonds hinweisen, was sich unter Umständen auf dessen Marktperformance auswirkt.

- Geografische und sektorale Diversifikation: Es ist wichtig zu verstehen, welche geografischen Regionen und Sektoren der jeweilige ETF abdeckt. Einige ETFs konzentrieren sich auf globale Unternehmen, während andere sich auf bestimmte Regionen wie USA, Europa, Schwellenländer oder Branchen (etwa Technologie, Energie) konzentrieren. Eine ausgewogene geografische und sektorale Diversifikation hilft, Risiken zu streuen.

- Dividendenrendite: Für einkommensorientierte Anleger kann die Dividendenrendite eines ETF von Bedeutung sein. Einige ETFs, insbesondere solche, die sich auf stabile, dividendenzahlende Unternehmen konzentrieren, bieten regelmäßige Einkommensströme. Die Dividendenrendite eines ETF kann für Anleger, die die Erzielung von passivem Einkommen anstreben, ein wichtiges Auswahlkriterium sein.

Sobald Sie die allgemeinen Kriterien bewertet haben, stellt sich die Frage: Was macht einen ETF nachhaltig? Die folgenden Punkte helfen dabei, einen ETF zu wählen, der mit Ihren Nachhaltigkeitszielen übereinstimmt.

- ESG-Bewertungsmethodik: ETF-Anbieter bewerten Unternehmen mit Blick auf ihre ESG-Performance unterschiedlich. Man sollte daher wissen, wie genau ein bestimmter Fonds ESG-Faktoren berücksichtigt.

- Ausschlusskriterien: Ein möglicher Ansatz sind Ausschlusskriterien. Einige nachhaltige ETFs wenden negative Screening-Methoden an, um Unternehmen oder Sektoren auszuschließen, die nicht mit den Nachhaltigkeitszielen übereinstimmen.

So werden unter anderem Unternehmen vermieden, die in Kohle- oder Erdölförderung, Waffenherstellung oder unethische Arbeitspraktiken involviert sind. - Positive ESG-Kriterien (Best-in-Class): Viele ESG ETFs verfolgen einen Best-in-Class-Ansatz und investieren in Unternehmen, die in ihren Branchen bezüglich ihrer Nachhaltigkeitspraktiken als führend angesehen werden. Das gilt selbst dann, wenn sie in traditionell umweltschädlichen Sektoren tätig sind.

- Aktivistische Fonds: Bei diesem Ansatz, auch „Engagement Fonds“ genannt, investieren ETFs nicht nur in Unternehmen, die in ihren Nachhaltigkeitsbemühungen schon weit gekommen sind.

Vielmehr nutzen sie ihre Position als Anteilseigner, um positive Veränderungen im Unternehmen anzustoßen, indem sie versuchen, Einfluss auf die Unternehmenspolitik zu nehmen. - Transparenz: Anleger sollten in der Lage sein, die im ETF enthaltenen Unternehmen hinsichtlich ihrer Nachhaltigkeitskriterien überprüfen zu können. Einige ETFs bieten detailliertere Berichte über ihre ESG-Auswirkungen an, in denen sie darlegen, wie sie zu Nachhaltigkeitszielen beitragen oder welche Ziele für nachhaltige Entwicklung sie unterstützen.

- Risiko des Greenwashings: Vorsicht geboten ist bei Fonds, die behaupten, nachhaltig zu sein, ohne tatsächlich ESG-Prinzipien zu befolgen. Nachhaltiges Engagement sollte natürlich über bloße Marketingaussagen hinausgehen.

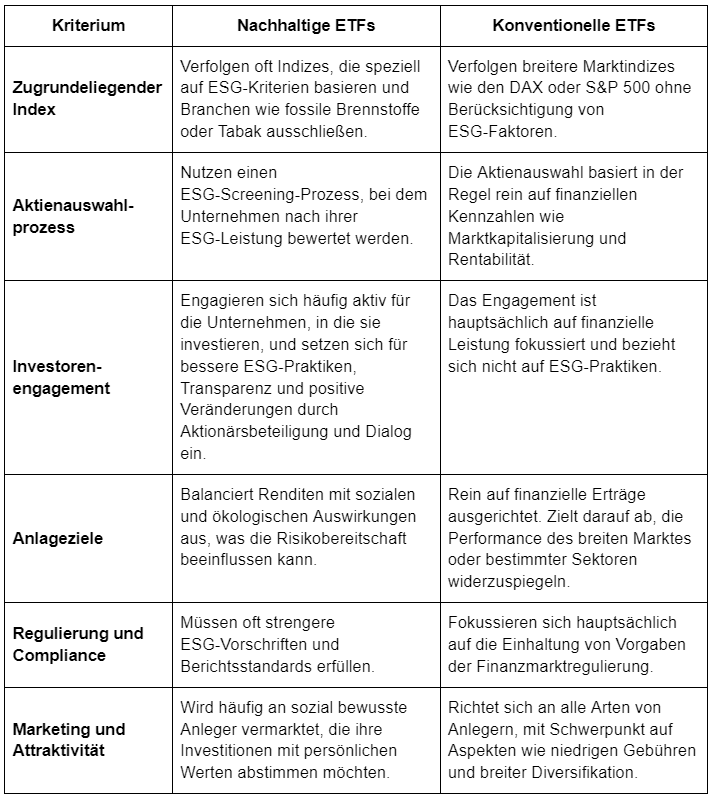

Unterschiede zu konventionellen ETFs

Wie schon erwähnt, gibt es zwischen konventionellen und nachhaltigen ETFs einige spezifische Unterschiede, die man kennen sollte. Die relevantesten sind in folgender Tabelle übersichtlich gegenübergestellt:

5 Beispiele für grüne ETFs

Um es konkret zu machen: Nachfolgend finden Sie fünf nachhaltige ETFs, die Sie bei XTB mit 0 % Kommission (für einen monatlichen Gesamtumsatz von bis zu 100.000 EUR, danach 0,2%, mind. 10 Euro) kaufen können. Die Auflistung ist nur beispielhaft und stellt keine Anlageempfehlung dar, viele weitere sind verfügbar. Häufig profitieren Sie bei ETFs auch anteilig von Dividendenzahlungen.

- iShares Global Clean Energy UCITS: Referenzindex ist der S&P Global Clean Energy Index, der Unternehmen enthält, die an der Erzeugung sauberer Energien oder der Bereitstellung von entsprechender Ausrüstung und Technologien beteiligt sind. Ausgeschlossen sind Unternehmen, die einen vom Index festgelegten Schwellenwert für Kohlenstoffemissionen überschreiten.

- Amundi S&P Gl Info Tech ESG UCITS: Der Fonds bildet die Performance des S&P Developed Ex-Korea LargeMidCap Sustainability Enhanced Information Technology Index ab. Laut dem Indexanbieter S&P Global werden die im Index enthaltenen Werte ausgewählt und gewichtet, um die Nachhaltigkeit und ESG-Profile insgesamt zu verbessern, Umweltziele zu erreichen und den CO2-Fußabdruck auf Indexebene zu reduzieren.

- Lyxor MSCI Semiconductors ESG Filtered UCITS: Referenzindex ist der MSCI ACWI Semiconductors & Semiconductor Equipment ESG Filtered NET USD Index. Aktiv ausgeschlossen sind Unternehmen, deren Geschäftsmodelle nach bestimmten Kriterien umstritten sind oder die vergleichsweise niedrige ESG-Ratings aufweisen.

- Rize Sustainable Future of Food UCITS: Der Fonds folgt dem Foxberry Tematica Research Sustainable Future of Food Index. Dieser spezialisierte Index bietet nach eigener Aussage die Möglichkeit, in Unternehmen zu investieren, die entlang der gesamten Lebensmittelwertschöpfungskette innovativ tätig sind.

- Vanguard ESG Global All Cap UCITS: Ein breit diversifizierter, globaler ETF mit ESG-Fokus. Unternehmen, die gegen die Vorgaben des UN Global Compact (eine Initiative der Vereinten Nationen für nachhaltige und verantwortungsvolle Unternehmensführung) verstoßen oder Geschäftsaktivitäten in den Bereichen Tabak, Alkohol, Glücksspiel, Erwachsenenunterhaltung, genetisch veränderten Organismen, fossile Brennstoffe (Kohle, Öl und Gas) sowie Atomkraft nachgehen, sind ausgeschlossen.

Strategien für Investitionen in nachhaltige ETF

Bei der Investition in ETFs gibt es mehrere bewährte Strategien, die helfen können, Renditen zu maximieren und gleichzeitig Nachhaltigkeitsziele zu verfolgen. Zu den wichtigsten gehören:

Buy-and-Hold

Die Strategie des „Kaufen und Halten“ ist einer der einfachsten und beliebtesten Ansätze bei der ETF-Investition. Die Idee – wie der Name schon sagt – ist, ETFs zu kaufen und sie über einen längeren Zeitraum, meist mehrere Jahre, zu halten und sie im Wert steigen zu lassen.

Diese Strategie eignet sich besonders gut für nachhaltige ETFs, da die langfristigen Wachstumspotenziale von Bereichen wie erneuerbaren Energien, grüner Technologie und sozial verantwortlichen Unternehmen enorm sind.

Ein weiterer Vorteil: Durch das langfristige Halten von nachhaltigen ETFs profitieren sie als Anleger vom Zinseszinseffekt (bei thesaurierenden ETFs, die Erträge automatisch reinvestieren) und minimierten Transaktionskosten.

Diversifikation

Risikostreuung ist ein Grundprinzip des Investierens, nicht nur bei ETFs. Eine Anlage bzw. ein Portfolio zu diversifizieren bedeutet, die Investition auf verschiedene Sektoren, Anlageklassen und geografische Regionen zu verteilen, um Risiken zu minimieren.

Bei nachhaltigen ETFs kann das etwa heißen, über verschiedene ESG-freundliche Sektoren wie Wasserwirtschaft, Elektromobilität oder Unternehmen mit vorbildlicher Governance zu streuen.

Cost-Averaging (Durchschnittskosteneffekt)

Cost-Averaging ist die Praxis, regelmäßig einen festen Geldbetrag zu investieren, unabhängig vom momentanen Preis des ETFs. Für den festen Anlagebetrag bekommt man bei hohen Kursen weniger Anteile, bei niedrigen Kursen mehr. So ergibt sich langfristig ein durchschnittlicher Einstandspreis, der im Fall von Marktabschwüngen gesenkt wird.

Dadurch fällt dann die Rendite bei eventuellen Kurssteigerungen umso besser aus. Da nachhaltige Sektoren wie erneuerbare Energien häufig volatil sind, kann das Cost-Averaging besonders attraktiv sein, da es die Höhen und Tiefen glättet.

Zur praktischen Anwendung gelangt das Prinzip des Cost-Averaging mit den ETF-Sparplänen von XTB. Um einen Sparplan zu erstellen, wählen Sie einfach einen bestimmten Betrag (möglich schon ab 15 Euro), eine Zeitspanne sowie Einzahlungsmethode aus und Ihr Kapital wird mit Auto-Invest regelmäßig in den oder die ETFs Ihrer Wahl investiert.

Impact Investing

Als Anlagestrategie zielt dieser Ansatz darauf ab, konkret und messbare soziale oder ökologische Auswirkungen neben finanziellen Renditen zu erzielen. Thematische ETFs ermöglichen es Anlegern, sich auf spezifische Nachhaltigkeitsthemen wie Klimawandel, sauberes Wasser oder Geschlechtergleichstellung zu konzentrieren.

Impact Investing geht über traditionelles nachhaltiges Investieren hinaus, indem es aktiv positive Veränderungen anstrebt. Diese Strategie ist besonders attraktiv für diejenigen, die mit ihren Investitionen direkt zur Lösung globaler Herausforderungen beitragen möchten.

Rebalancing

Mit diesem Prozess wird ein Portfolio regelmäßig angepasst, um die gewünschte Vermögensaufteilung beizubehalten. Wenn ein bestimmter Sektor oder ETF außergewöhnlich gut abgeschnitten hat, beansprucht er einen größeren Prozentsatz des Portfolios als ursprünglich beabsichtigt. Um die Risikoverteilung wieder ins Gleichgewicht zu bringen, kann dann ein Rebalancing notwendig werden.

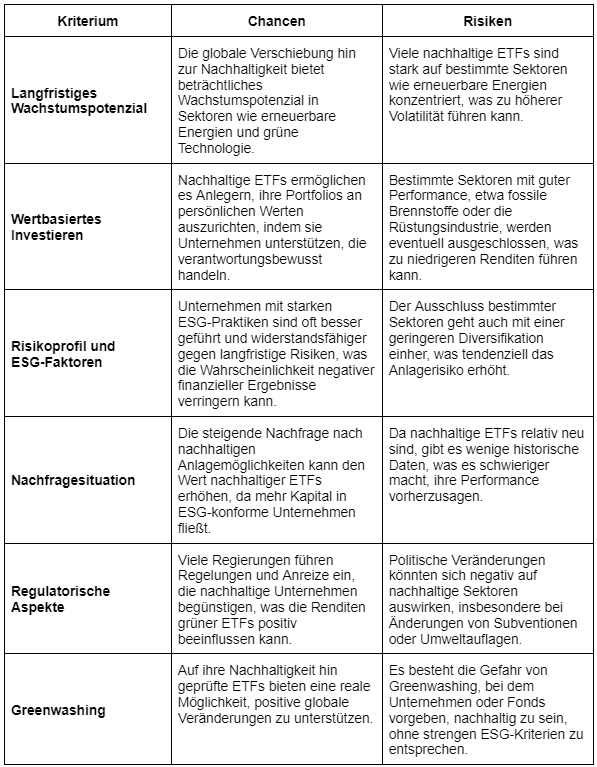

Chancen und Risiken beim Investieren in nachhaltige ETFs

Natürlich gibt es bei grünen ETFs neben Chancen auch potenzielle Risiken. Etwa eine höhere Volatilität, zum Beispiel in Fällen von neuen technologischen Lösungen oder bei relevanten Gesetzesänderungen.

Da ein ausgewogenes Verständnis der Chancen und Risiken entscheidend ist, um fundierte Anlageentscheidungen zu treffen, gibt die folgende Tabelle einen Überblick:

Abschließendes zu nachhaltigen ETFs

Anleger können mit nachhaltigen ETFs finanzielle Renditen mit ihren persönlichen Werten verbinden, indem sie in Unternehmen investieren, die starke ESG-Praktiken verfolgen. Diese Fonds bieten langfristiges Wachstumspotenzial, speziell in zukunftsorientierten Sektoren wie erneuerbaren Energien oder Elektromobilität.

Obwohl nachhaltige ETFs einige spezifische Risiken wie Sektorvolatilität und Greenwashing mit sich bringen, können sie durch eine sorgfältige Auswahl und Überprüfung der ESG-Kriterien für Anleger solide Renditen bedeuten.

Insgesamt sind nachhaltige ETFs eine attraktive und zukunftsweisende Investitionsoption für alle, die positive Veränderungen unterstützen und gleichzeitig von der wachsenden Nachfrage nach nachhaltigen Lösungen profitieren möchten.

Wenn Sie an grünen ETFs interessiert sind, bietet sich XTB als ein Broker an, der ETFs bis zu einem monatlichen Umsatz von 100.000 Euro (dann 0,2% Kommission, min. 10 Euro) kommissionsfrei anbietet. Ein Handelskonto können Sie bei XTB ebenfalls gebührenfrei eröffnen, auch Ein- und Auszahlungen sind gratis.

Und falls Sie sich noch nicht ganz bereit für den Markteinstieg fühlen, beginnen Sie mit einem Demokonto völlig ohne Risiko und investieren Sie zunächst mit einem virtuellen Guthaben, aber unter realen Marktbedingungen in nachhaltige ETFs.

Das könnte Sie auch interessieren:

Wenn die Kurse einbrechen: So sichern Sie Ihr Portfolio 2025 gegen einen Börsencrash

Finanzielle Freiheit: Praktische Tipps für den Weg zur finanziellen Unabhängigkeit

FAQ

Sehen Sie sich dafür die ESG-Kriterien des Fonds an, suchen Sie nach Bewertungen von Dritten und überprüfen Sie die Anteilsbestände. Sie sollten auch den Nachhaltigkeitsbericht lesen und prüfen, ob der ETF eventuell eine aktivistische Rolle als Anteilseigner einnimmt und sich für bessere ESG-Praktiken einsetzt.

Während die Performance von den spezifischen Sektoren und Unternehmen abhängt, haben viele nachhaltige ETFs aufgrund der wachsenden Nachfrage nach ESG-fokussierten Unternehmen ähnliche oder sogar bessere Renditen erzielt. Allerdings weisen derartige Fonds bisweilen auch eine höhere Volatilität auf als bei traditionellen Investments üblich.

In Deutschland nicht. Die steuerliche Behandlung ist für alle Arten von ETFs gleich.

Nachhaltige ETFs setzen auf Unternehmen, die Umwelt-, Sozial- und Governance-Praktiken (ESG) priorisieren. Wenn ein Unternehmen seine Politik aktiv auf Nachhaltigkeit ausrichtet – etwa durch Reduzierung seiner CO2-Emissionen oder die Förderung von Diversität – steigert dies die ESG-Bewertung des Fonds.

Was ist der DAX? - Alles zum Handel mit dem Deutschen Leitindex

Was ist Volatilität? Tipps zur Risikobewertung

Was sind Finanzinstrumente? So funktioniert der Handel mit Aktien, ETFs & Co.

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.