Liquidität (von dem lateinischen liquidus, „flüssig“) ist ein entscheidender Faktor für den reibungslosen Ablauf an den Finanzmärkten. Sie bestimmt, wie schnell und effizient Vermögenswerte gehandelt werden können, ohne deren Preis wesentlich zu beeinflussen.

Für Trader ist die Liquidität von zentraler Bedeutung, da sie direkten Einfluss auf Handelskosten, Orderausführung und letztlich die Rentabilität ihrer Strategien hat.

Liquidität (von dem lateinischen liquidus, „flüssig“) ist ein entscheidender Faktor für den reibungslosen Ablauf an den Finanzmärkten. Sie bestimmt, wie schnell und effizient Vermögenswerte gehandelt werden können, ohne deren Preis wesentlich zu beeinflussen.

Für Trader ist die Liquidität von zentraler Bedeutung, da sie direkten Einfluss auf Handelskosten, Orderausführung und letztlich die Rentabilität ihrer Strategien hat.

Was ist Liquidität?

Marktliquidität und Liquidität im betriebswirtschaftlichen Sinn sind zwei unterschiedliche Konzepte, die zwar beide mit der Verfügbarkeit von Kapital oder Vermögenswerten zu tun haben, jedoch in verschiedenen Kontexten verwendet werden.

Definition von Liquidität

Bei einer Definition von Liquidität ist zu unterscheiden zwischen der Liquidität von Finanzmärkten und Liquidität im engeren, finanzwirtschaftlichen Sinn.

Marktliquidität beschreibt, wie einfach und schnell ein Vermögenswert wie Aktien, Anleihen, Exchange Traded Funds (ETFs), Rohstoffe oder Währungen an einem Markt ge- oder verkauft werden kann, ohne den Preis wesentlich zu beeinflussen.

Ein Markt gilt als liquide, wenn:

- Hohe Handelsvolumina vorliegen (viele Käufer und Verkäufer sind aktiv).

- Geringe Spannen zwischen An- und Verkaufspreisen existieren.

- Transaktionen schnell und mit minimalem Preisauftrieb ausgeführt werden können.

Ein Beispiel: Die großen Aktienindizes wie der deutsche Aktienleitindex DAX oder der S&P 500, der große US-amerikanische Unternehmen beinhaltet, sind sehr liquide, da die darin enthaltenen Aktien regelmäßig in hohen Volumina gehandelt werden. Weniger liquide Märkte wären etwa kleine Nebenwerte (Small Caps) oder exotische Anleihen, die seltener gehandelt werden.

Im betriebswirtschaftlichen Sinn bezieht sich finanzielle Liquidität auf die Fähigkeit eines Unternehmens, seinen kurzfristigen Zahlungsverpflichtungen nachzukommen. Diese Form der Liquidität zeigt, ob ein Unternehmen genügend liquide Mittel (Bargeld oder schnell verfügbare Vermögenswerte) besitzt, um Rechnungen, Gehälter oder Zinsen rechtzeitig zu zahlen.

Während also Marktliquidität die Handelbarkeit eines Vermögenswerts am Markt beschreibt, misst betriebswirtschaftliche Liquidität die finanzielle Gesundheit eines Unternehmens und seine Fähigkeit, laufende Kosten zu decken.

Beide Konzepte sind wichtig, aber in unterschiedlichen Kontexten: Während Marktliquidität für Investoren und Händler entscheidend ist, um schnell auf Marktveränderungen zu reagieren, ist betriebswirtschaftliche Liquidität ein Maßstab für die Stabilität und Krisenfestigkeit eines Unternehmens.

Liquidität am Beispiel erklärt

Stellen Sie sich vor, Sie möchten die Aktie von Siemens kaufen, einem der führenden deutschen Unternehmen (sogenannter Blue-Chip-Wert), das im DAX notiert ist. Die Marktliquidität spielt dabei eine entscheidende Rolle.

Siemens-Aktien werden täglich in großen Mengen gehandelt. Das bedeutet im Einzelnen:

- Es gibt viele Käufer und Verkäufer.

- Die Spanne zwischen Geld- und Briefkurs (auch bekannt als Spread) ist klein. Beispiel: Man kann eine Aktie für 50,00 € kaufen (Briefkurs, oder Ask) und sofort wieder für 49,95 € verkaufen (Geldkurs, oder Bid) – ein Verlust von 0,1 %.

Die vorhandene Liquidität im Markt führt dazu, dass Sie als Anleger jederzeit problemlos Siemens-Aktien kaufen oder verkaufen können, ohne dass der Marktpreis dadurch spürbar beeinflusst wird.

Das Gegenbeispiel wäre eine weniger bekannte, kleinere Aktie – etwa ein Unternehmen aus dem SDAX (abgeleitet von Small-Cap DAX) oder ein Start-up, das an einem kleinen Börsenplatz gehandelt wird. Hier sieht die Situation anders aus:

- Es gibt weniger Käufer und Verkäufer, was bedeutet, dass wahrscheinlich nicht zu jeder Zeit eine Gegenseite für eine Transaktion Order vorhanden ist.

- Der Bid-Ask-Spread ist größer. Beispiel: Sie möchten eine Aktie kaufen, der Briefkurs liegt bei 10,00 €, der Geldkurs jedoch nur bei 9,50 €. Wenn Sie kaufen und dann sofort wieder verkaufen würden, stünde direkt ein Verlust von 5 % zu Buche.

- Eine größere Order könnte den Preis beeinflussen: Kauft man eine große Menge dieser Aktie, könnte der Kurs deutlich steigen, weil nicht genügend Verkäufer zum ursprünglichen Wunschpreis vorhanden sind.

Erstes Zwischenfazit: Eine hohe Marktliquidität ermöglicht es, schnell und zu sicheren Preisen zu handeln, eine niedrige Liquidität hingegen kann es schwieriger machen, einen guten Preis zu erzielen, und führt oft zu höheren Transaktionskosten.

Liquidität an der Börse und im Trading

Marktliquidität ist also ein zentraler Faktor für die Funktionsweise von Börsen und damit auch wichtig für die Tradingpraxis. Sie beeinflusst, wie schnell und effizient Kauf- und Verkaufsorders ausgeführt werden können, und trägt wesentlich zur Stabilität und Attraktivität eines Marktes bei.

Liquidität an der Börse

Die Marktliquidität hat direkten Einfluss auf die Qualität der Orderausführung. Dabei spielen folgende Aspekte eine wichtige Rolle:

- Schnelligkeit der Ausführung: In liquiden Märkten können Handelsaufträge (Orders) nahezu sofort ausgeführt werden, da es eine Vielzahl von Käufern und Verkäufern gibt. In weniger liquiden Märkten kann es dagegen länger dauern, bis eine Order zu einem akzeptablen Preis ausgeführt wird.

Hier kommt ein Vorteil von XTB ins Spiel: Neben seiner Funktion als reiner Vermittler (Agenturmodell) agiert der Broker auch als sogenannter Market Maker. Als solcher kann XTB schnelle Orderausführungen bieten, da man dadurch als Anleger nicht auf externe Liquiditätsanbieter angewiesen ist.

Ein Market Maker stellt nämlich kontinuierlich Kauf- und Verkaufskurse für Finanzinstrumente bereit, um Liquidität zu gewährleisten, indem er als Gegenpartei zu den Trades anderer Marktteilnehmer auftritt und dabei das Risiko von Preisänderungen übernimmt. - Preisgenauigkeit und Slippage: Bei hoher Liquidität werden Orders zu Preisen ausgeführt, die nahe am Marktpreis liegen. Geringe Liquidität kann dagegen zu einem Phänomen führen, das Slippage genannt wird. Das bedeutet, die Orderausführung erfolgt zu einem schlechteren als dem ursprünglich geplanten Preis, da es keine ausreichenden Gegenpositionen gibt.

- Bid-Ask-Spread: Ein enger Spread zwischen Kauf- (Bid) und Verkaufskurs (Ask) bedeutet geringere Trading Gebühren. In Märkten mit niedriger Liquidität ist dieser Spread oft größer, was die Handelskosten erhöht.

Unterschiedliche Akteure an der Börse tragen zur Marktliquidität bei:

- Kleinanleger: Diese stellen meist kleinere Orders, sind aber in großer Zahl aktiv, vor allem in liquiden Märkten wie bei Blue-Chip-Aktien oder beliebten ETFs.

- Institutionelle Investoren: Banken, Pensionsfonds oder Hedgefonds handeln oft in großen Volumina. Sie spielen eine entscheidende Rolle, indem sie Liquidität bereitstellen, aber ihre großen Orders können in illiquiden Märkten stärkere Preisschwankungen verursachen.

- Market Maker: Diese Akteure sorgen aktiv für Liquidität, indem sie kontinuierlich Kauf- und Verkaufsorders zu bestimmten Preisen stellen. Ihr Ziel ist es, den Handel reibungslos zu ermöglichen und den Spread eng zu halten.

- Hochfrequenzhändler (HFT): Sie nutzen Algorithmen, um in Millisekunden zahlreiche Orders zu platzieren und wieder zurückzuziehen. Dadurch erhöhen sie kurzfristig die Liquidität, können aber in Stressphasen (wie bei einem plötzlichen Marktrückgang) auch zur Volatilität beitragen.

- Arbitrageure: Sie gleichen Preisunterschiede zwischen verschiedenen Märkten oder Handelsplätzen aus und tragen so ebenfalls zur Marktliquidität bei.

Als Fazit lässt sich festhalten: Marktliquidität ist essenziell für die Funktionsfähigkeit von Börsen. Sie ermöglicht eine schnelle und kosteneffiziente Orderausführung und fördert stabile sowie effiziente Märkte.

Auch für das Risikomanagement ist Liquidität wichtig. Anleger und Händler können in einem liquiden Markt ihre Positionen einfacher absichern oder liquidieren, was insbesondere in Zeiten hoher Marktvolatilität von Vorteil ist.

Verschiedene Marktteilnehmer – von Kleinanlegern bis hin zu Market Makern – tragen dazu bei, die Liquidität zu gewährleisten. Ein Mangel an Liquidität kann hingegen zu verzögerten Ausführungen, höheren Handelskosten und erhöhter Volatilität führen.

Liquidität im Trading

Marktliquidität spielt eine entscheidende Rolle bei der Entwicklung und Umsetzung von Trading-Strategien. Liquiditätskennzahlen helfen Tradern bei der Entscheidung, welche Märkte man wählt, wie man Ein- und Ausstiegspunkte bestimmt und wie das Risiko eingeschätzt wird. Hier einige zentrale Aspekte verschiedener Trading-Strategien:

- Scalping: Diese Strategie, die auf die Ausnutzung kleiner bis kleinster Kursbewegungen abzielt, funktioniert nur in hochliquiden Märkten. Scalper verlassen sich auf enge Bid-Ask-Spreads und schnelle Orderausführung, da sie häufig handeln und von minimalen Preisänderungen profitieren wollen.

- Swing Trading: Swing-Trader halten Positionen über mehrere Tage oder Wochen. Für sie ist Liquidität wichtig, um ihre Positionen zu einem fairen Preis eröffnen oder schließen zu können. In illiquiden Märkten könnten sie Probleme haben, größere Positionen ohne erheblichen Einfluss auf den Kurs zu handeln.

- Positionstrading: Langfristige Trader sind weniger abhängig von kurzfristiger Liquidität, da sie selten handeln. Allerdings bevorzugen sie oft liquide Märkte, um das Risiko von Slippage bei Ein- oder Ausstieg zu minimieren.

- Arbitrage: Arbitrageure profitieren von Preisunterschieden zwischen Märkten oder Produkten. Ihre Strategien sind stark von der Liquidität abhängig, da sie nur bei schnellen und effizienten Transaktionen erfolgreich sein können.

- Algorithmischer Handel (Algo-Trading): Algorithmen werden oft in hochliquiden Märkten eingesetzt, da sie auf schnellen Ausführungen basieren. Die Liquidität ermöglicht es Algorithmen, große Mengen an Daten zu verarbeiten und Orders ohne signifikante Marktauswirkung auszuführen.

Kann man Liquidität berechnen?

Marktliquidität kann man im eigentlichen Sinn nicht berechnen. Sie ist deshalb schwer zu messen, da sie keinen festen Wert hat. Es gibt jedoch einige Indikatoren, anhand derer man die Liquidität eines Marktes beurteilen kann.

Trader verwenden folgende Kennzahlen, um die Liquidität eines Marktes zu bewerten und ihre Strategien entsprechend anzupassen:

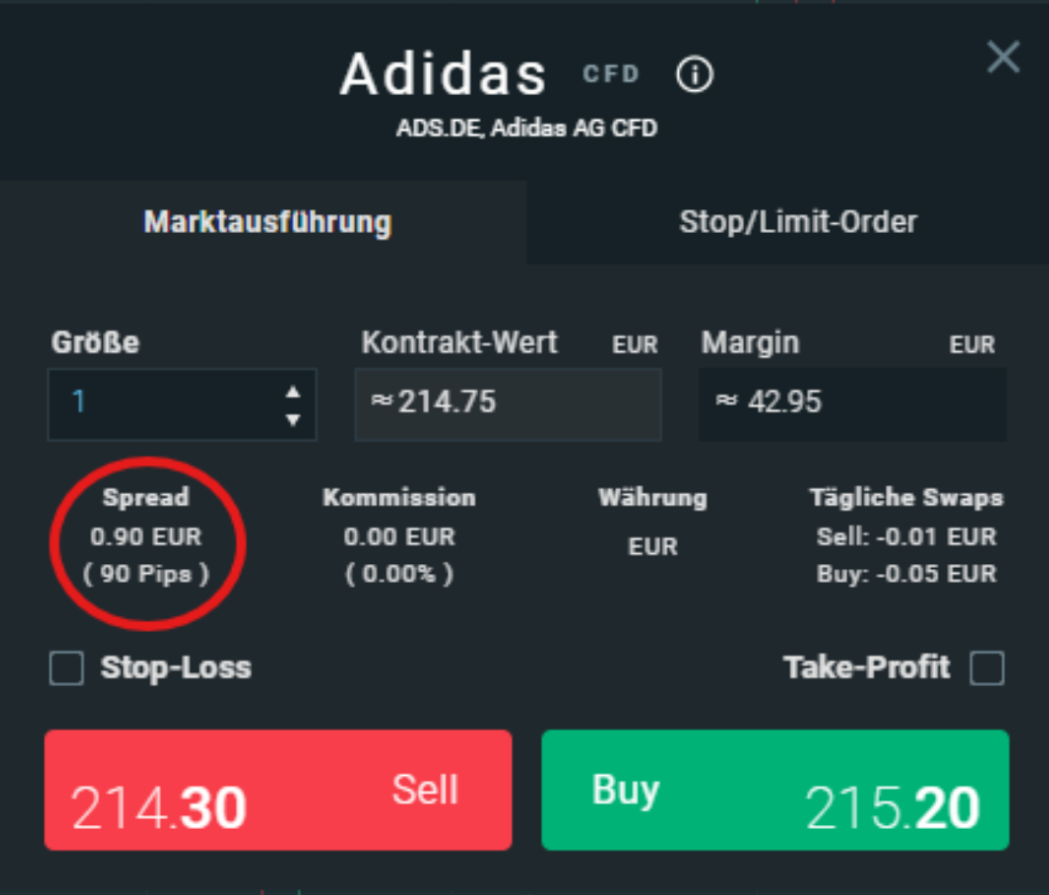

- Bid-Ask-Spread: Der Unterschied zwischen dem höchsten Gebot (Bid) und dem niedrigsten Angebot (Ask) zeigt, wie teuer es ist, eine Position einzugehen und sofort zu schließen.

Enge Spreads signalisieren hohe Liquidität und niedrige Handelskosten. Ein Spread von 1 Cent bei einer Aktie ist beispielsweise ideal für kurzfristige Strategien wie Scalping.

Weite Spreads deuten auf geringe Liquidität hin und erhöhen die Handelskosten, was den Gewinn schmälert.

In der xStation 5, der Handelsplattform von XTB, können Sie die Spreads des Finanzinstruments Ihrer Wahl jederzeit zum Beispiel in der Ordermaske finden. Beispiel:

Quelle: xStation 5, abgerufen am 20.11.2024 um 15:44 Uhr

- Handelsvolumen: Diese Kennzahl gibt auf täglicher Basis an, wie viele Einheiten eines Wertpapiers in einem bestimmten Zeitraum gehandelt werden. Ein hohes Volumen bedeutet, dass viele Käufer und Verkäufer aktiv sind, was die Liquidität erhöht und die Wahrscheinlichkeit einer schnellen Orderausführung steigert.

Ein niedriges Volumen signalisiert potenzielle Schwierigkeiten beim Schließen oder Eröffnen einer Position, insbesondere bei größeren Orders. - Orderbuch- oder Markttiefe: Das Orderbuch zeigt, wie viele Kauf- und Verkaufsorders zu welchen Preisen vorliegen. Eine große Tiefe deutet darauf hin, dass größere Orders ohne erhebliche Kursbewegungen ausgeführt werden können.

Trader analysieren die Orderbuchtiefe, um zu verstehen, wie leicht oder schwer es ist, eine Position zu handeln, ohne den Marktpreis zu stark zu beeinflussen.

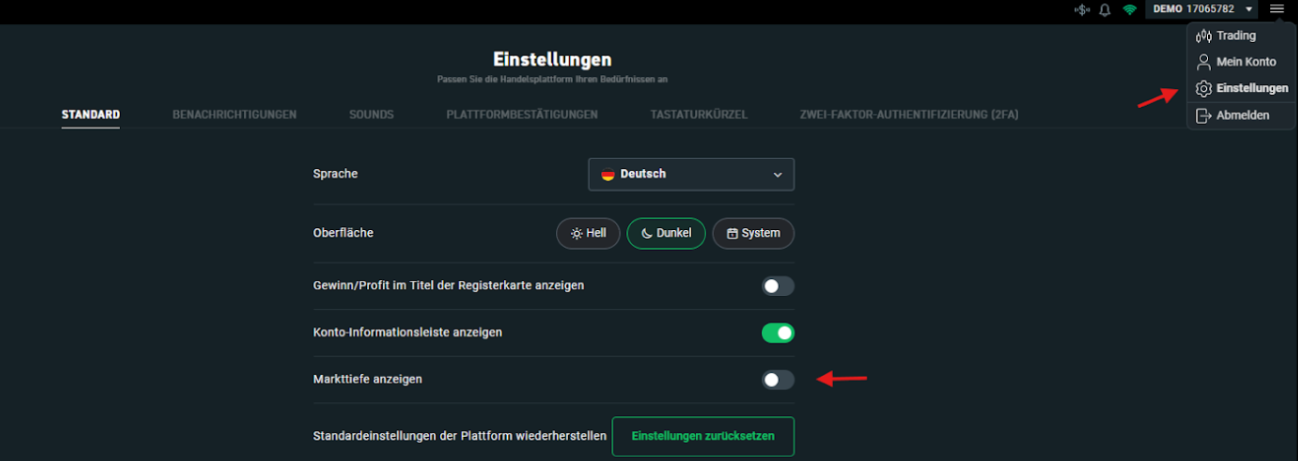

Die xStation 5 bietet eine Funktion zur Anzeige der Markttiefe. Sie können die Markttiefe-Vorschau in den Einstellungen aktivieren (Einstellungen 🡪 Markttiefe anzeigen).

![Liquidität: Markttiefe xStation]() Diese Funktion zeigt das aktuell verfügbare Volumen für ein Instrument an, unter Berücksichtigung der fünf nächstliegenden Preisniveaus. Dies wird als „Orderbuch“ bezeichnet und gibt Einblick in die aktuelle Liquiditätssituation.

Diese Funktion zeigt das aktuell verfügbare Volumen für ein Instrument an, unter Berücksichtigung der fünf nächstliegenden Preisniveaus. Dies wird als „Orderbuch“ bezeichnet und gibt Einblick in die aktuelle Liquiditätssituation. - Slippage: Wie bereits erwähnt, tritt Slippage auf, wenn eine Order zu einem anderen Preis als dem ursprünglich gewünschten ausgeführt wird, insbesondere in Märkten mit geringer Liquidität.

Trader versuchen, Slippage zu minimieren, indem sie nur in Märkten mit ausreichender Liquidität handeln oder Limit-Orders wie einen Stop Loss verwenden, um einen maximalen Preis festzulegen. - Turnover Ratio: Diese Kennzahl misst das Verhältnis von Handelsvolumen zur Anzahl der ausgegebenen Wertpapiere (bei Aktien) oder der Gesamtmarktkapitalisierung (bei ETFs).

Ein hoher Turnover zeigt an, dass der Markt aktiv ist und somit liquide, was für kurzfristige Strategien vorteilhaft ist. - VWAP (Volume Weighted Average Price): Die xStation 5 verwendet den VWAP für die Orderausführung bei größeren Ordervolumen, die die Liquidität auf der ersten Preisebene übersteigen. In solchen Fällen wird die Liquidität auf mehreren Preisebenen berücksichtigt und ein gewichteter Durchschnittspreis angegeben. Die xStation 5 berechnet den VWAP automatisch.

Dieser Abschnitt kurz zusammengefasst: Die Bewertung der Liquidität erfolgt je nach Fokus und Art des Handels mithilfe verschiedener Kennzahlen wie Bid-Ask-Spread, Turnover Ratio, Slippage oder der Orderbuchtiefe.

Diese Kennzahlen helfen Tradern, den Markt besser zu verstehen und ihre Strategien entsprechend anzupassen. In der Praxis ist es wichtig, die Liquidität regelmäßig zu überwachen, um unerwartete Kosten oder Risiken zu minimieren.

Liquiditätsrisiko - Eine unterschätzte Gefahr?

Liquiditätsrisiken werden von vielen Anlegern oft übersehen, können aber im Ernstfall zu erheblichen finanziellen Problemen führen. Um dieses Risiko besser zu verstehen, werfen wir zunächst einen Blick auf die Grundlagen.

Was ist das Liquiditätsrisiko?

Das Liquiditätsrisiko bezeichnet die Gefahr, dass ein Marktteilnehmer seine Vermögenswerte nicht schnell genug oder nur mit erheblichen Preisabschlägen verkaufen kann, um finanzielle Verpflichtungen zu erfüllen oder Marktchancen zu nutzen. Dieses Risiko kann sowohl auf der Ebene einzelner Vermögenswerte als auch auf der gesamten Marktebene auftreten.

Die Definition des (Markt-) Liquiditätsrisikos lautet:

Das Risiko, dass ein Markt nicht genügend Käufer oder Verkäufer aufweist, sodass größere Orders nicht schnell oder nur mit hohem Preisnachteil ausgeführt werden können.

Das Liquiditätsrisiko hat für Trader und Investoren weitreichende Folgen, da es sowohl ihre Strategien als auch ihre Renditen beeinflusst. In illiquiden Märkten führen größere Spreads und Slippage oft zu höheren Transaktionskosten, wodurch der Handel teurer wird und potenzielle Gewinne geschmälert werden. Zudem kann es bei niedriger Liquidität schwierig sein, eine Position zu eröffnen, ohne den Preis signifikant nach oben zu treiben.

Noch problematischer wird es beim Schließen einer Position, wenn nicht genügend Nachfrage vorhanden ist und der Verkauf nur zu einem stark reduzierten Preis möglich ist. In Krisenzeiten verschärft sich die Situation weiter, da viele Marktteilnehmer ihre Aktivitäten reduzieren, was die Liquidität drastisch sinken lässt und zu schnellen Kursverfällen führt.

Überdies sind illiquide Märkte oft weniger effizient, da neue Informationen langsamer in die Kurse einfließen. Dies kann zu Fehlbewertungen führen und Investitionsentscheidungen erschweren.

Beispiele für Liquiditätsrisiken:

- Small-Cap-Aktien: Ein Anleger möchte 10.000 Aktien eines kleinen Unternehmens verkaufen, das nur selten gehandelt wird. Da nur wenige Käufer vorhanden sind, muss er die Aktie zu einem deutlich niedrigeren Preis verkaufen, um die Order zu erfüllen.

- Immobilieninvestitionen: Ein Investor hält Anteile an einem geschlossenen Immobilienfonds. In einer Marktkrise gibt es keine Nachfrage, und der Verkauf der Anteile ist praktisch unmöglich oder nur mit großem Abschlag möglich.

- Währungsrisiken in Schwellenländern: Ein Unternehmen handelt in einer exotischen Währung. Wenn es diese Währung in einem illiquiden Markt zurücktauschen möchte, kann der Wechselkurs stark zu seinem Nachteil abweichen.

Insgesamt ist das Liquiditätsrisiko eine zentrale Herausforderung im Trading und Investment. Es beeinflusst die Fähigkeit, Vermögenswerte schnell und ohne größere Preisabschläge zu handeln, und stellt in Krisenzeiten ein besonderes Risiko dar.

Anleger sollten stets die Liquidität eines Marktes oder Wertpapiers analysieren, um unerwartete Kosten und Verluste zu vermeiden. Eine durchdachte Strategie und die Nutzung liquider Märkte können helfen, dieses Risiko zu minimieren.

Wie können Liquiditätsrisiken minimiert werden?

So essenziell Liquiditätsrisiken für Trading und Investment auch sind: Sie können durch gezieltes Risikomanagement verringert werden. Hier sind die wichtigsten Ansätze und Strategien dazu:

- Diversifikation: Eine breit gestreute Anlagestrategie kann Liquiditätsrisiken mindern. Durch die Investition in unterschiedliche Assetklassen (wie Aktien, Anleihen, ETFs und Rohstoffe) sowie in liquide Märkte (wie große Indizes wie DAX oder S&P 500) wird das Risiko verteilt.

- Handel in liquiden Märkten bevorzugen: Trader sollten sich auf Märkte konzentrieren, die über ein hohes Handelsvolumen und enge Bid-Ask-Spreads verfügen. Dazu zählen beispielsweise:

- Blue-Chip-Aktien (im DAX beispielsweise Siemens, BMW oder BASF)

- Große Währungspaare (EUR/USD, GBP/USD und andere)

- ETFs auf große Indizes (etwa den MSCI World ETF)

- Verwendung von Limit-Orders: Damit können Trader die Ausführung ihrer Orders zu einem vorher festgelegten Preis sicherstellen. Das verhindert, dass Trades zu ungünstigen Preisen ausgeführt werden, wie es bei illiquiden Märkten häufig der Fall ist.

Einfaches Beispiel: Anstatt eine Marktorder zu nutzen, setzt ein Anleger eine Limit-Order für den Kauf einer Aktie zum Preis X, um Slippage zu vermeiden. - Überwachung der Markttiefe: Das Orderbuch und das Handelsvolumen liefern wichtige Hinweise auf die Liquidität eines Marktes. Eine hohe Orderbuchtiefe und ein hohes Volumen deuten auf eine stabile Liquidität hin.

Praktischer Tipp: In der xStation 5 können Trader die Marktbedingungen in Echtzeit beobachten, einschließlich des Orderbuchs und der Handelsvolumina und so fundierte Entscheidungen treffen. - Weiterbildung: Ein solides Verständnis der Marktdynamiken und Liquiditätsrisiken ist entscheidend. Hier spielt die Fortbildung eine wichtige Rolle:

- Bildungsressourcen von XTB: XTB bietet täglich kostenlose Webinare und Schulungsartikel zu Themen wie Risikomanagement sowie Investitions- und Trading-Strategien. Diese helfen Tradern, ihre Kenntnisse kontinuierlich zu erweitern.

- Demokonto nutzen: Mit dem kostenlosen Demokonto von XTB können Anleger unter realen Marktbedingungen handeln, ohne echtes Kapital zu riskieren. Dadurch lässt sich das Verhalten von Märkten in unterschiedlichen Liquiditätslagen besser verstehen und testen.

- Notfallstrategien: Trader sollten einen klaren Plan haben, wie sie in Stressphasen wie bei Marktturbulenzen reagieren. Dazu gehört die Festlegung von Stop-Loss-Orders, um Verluste zu begrenzen.

Und nicht zuletzt sollten auch die Kleinanleger selbst an ihre eigene Liquidität denken. Es ist stets eine gute Idee, genügend liquide Mittel oder leicht handelbare Vermögenswerte bereitzuhalten, falls diese gebraucht werden sollten.

Das Liquiditätsrisiko lässt sich nicht vollständig eliminieren, aber es kann effektiv gemanagt werden. Ressourcen wie die benutzerfreundliche xStation 5, Webinare von XTB und ein Demokonto sind wertvolle Hilfsmittel, um das eigene Risikomanagement zu optimieren und besser auf die Herausforderungen der Märkte vorbereitet zu sein.

Wichtige Tipps zum Umgang mit Liquidität im Trading und Investment

Als Fazit dieses Artikels ist festzuhalten: Marktliquidität ist ein zentraler Aspekt des Tradings, da sie die Effizienz und Kosten der Orderausführung sowie das Risiko eines Investments maßgeblich beeinflusst.

Ein gutes Verständnis der Liquidität und ein solides Risikomanagement helfen Anlegern, unerwartete Verluste zu vermeiden und ihre Strategien zu optimieren.

Die wichtigsten Punkte und Tipps zum Thema Liquidität und Risikomanagement noch einmal zusammengefasst:

Das Wichtigste zur Liquidität:

- Definition: Marktliquidität beschreibt die Fähigkeit, Vermögenswerte schnell und ohne signifikanten Einfluss auf den Preis zu handeln.

- Einflussfaktoren: Spread, Handelsvolumen und Orderbuchtiefe sind entscheidende Indikatoren für die Liquidität eines Marktes.

- Liquiditätsrisiken: In illiquiden Märkten steigen die Handelskosten, Slippage wird wahrscheinlicher, und das Risiko für Preisverzerrungen erhöht sich, insbesondere in Krisensituationen.

Tipps zum Risikomanagement:

- Liquiditätskennzahlen analysieren: Überwachen Sie regelmäßig den Spread, das Handelsvolumen und die Orderbuchtiefe, um die Marktbedingungen zu verstehen.

- Limit-Orders nutzen: Reduzieren Sie Slippage und stellen Sie sicher, dass Orders nur zu akzeptablen Preisen ausgeführt werden.

- In liquide Märkte investieren: Bevorzugen Sie Vermögenswerte mit hohem Handelsvolumen, wie Blue-Chip-Aktien, ETFs oder Hauptwährungspaare.

- Diversifikation: Machen Sie von einem diversifizierten Portfolio Gebrauch und verteilen Sie Ihr Kapital auf verschiedene Assetklassen und Märkte, um das Risiko illiquider Vermögenswerte zu minimieren.

Ressourcen nutzen:

- Webinare und Artikel: XTB bietet eine Vielzahl kostenloser Schulungsressourcen zu Risikomanagement und Marktanalysen, ideal für Anfänger und Fortgeschrittene.

- Kostenloses Demokonto in der xStation 5: Probieren Sie verschiedene Strategien ohne finanzielles Risiko aus und testen Sie die Marktliquidität in Echtzeit.

- Analyse-Tools: Die xStation 5 ermöglicht es auch, Liquiditätskennzahlen wie Spread und Handelsvolumen detailliert zu verfolgen und fundierte Entscheidungen zu treffen.

Durch gezielte Vorbereitung und die Nutzung professioneller Tools können Sie Liquiditätsrisiken aktiv managen und Ihre Performance als Anleger verbessern.

Das könnte Sie auch interessieren:

News Trading - so nutzen Sie aktuelle Marktnachrichten für Ihren Handel

Künstliche Intelligenz trifft Börse: So profitieren Sie von KI Aktien

Der Trading Simulator - So können Sie risikofrei das Trading lernen

FAQ

Liquidität beschreibt, wie schnell und einfach ein Vermögenswert (z. B. Aktie, ETF) ge- oder verkauft werden kann, ohne den Preis stark zu beeinflussen. Hohe Liquidität bedeutet viele Käufer und Verkäufer, geringe Liquidität das Gegenteil.

- Liquidität: Die Verfügbarkeit, einen Vermögenswert schnell zu handeln.

- Liquiditätsrisiko: Das Risiko, dass man Vermögenswerte nicht rechtzeitig oder nur mit großen Preisabschlägen handeln kann.

Liquiditätskennzahlen wie der Bid-Ask-Spread oder das Handelsvolumen messen, wie liquide ein Markt ist. Sie sind wichtig, weil sie die Handelskosten und die Effizienz der Orderausführung beeinflussen.

Liquidität ermöglicht es Tradern, Positionen schnell und zu fairen Preisen ein- und aussteigen zu können. Sie reduziert Transaktionskosten, minimiert Slippage und sorgt für effizientere Märkte.

Hausse und Baisse: Bullen- und Bärenmarkt einfach erklärt

Was ist Volatilität? Tipps zur Risikobewertung

Der Trading Simulator - So können Sie risikofrei das Trading üben

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.

Diese Funktion zeigt das aktuell verfügbare Volumen für ein Instrument an, unter Berücksichtigung der fünf nächstliegenden Preisniveaus. Dies wird als „Orderbuch“ bezeichnet und gibt Einblick in die aktuelle Liquiditätssituation.

Diese Funktion zeigt das aktuell verfügbare Volumen für ein Instrument an, unter Berücksichtigung der fünf nächstliegenden Preisniveaus. Dies wird als „Orderbuch“ bezeichnet und gibt Einblick in die aktuelle Liquiditätssituation.