Gehebelte ETFs sind spezielle Finanzinstrumente, die darauf abzielen, die tägliche Performance eines zugrunde liegenden Indexes zu verstärken. Mit dem Potenzial für überdurchschnittliche Renditen gehen jedoch auch erhöhte Risiken einher.

Dieser Artikel klärt, was genau ETF mit Hebel sind, für wen sie sich eignen und wie man sie am besten einsetzt.

Gehebelte ETFs sind spezielle Finanzinstrumente, die darauf abzielen, die tägliche Performance eines zugrunde liegenden Indexes zu verstärken. Mit dem Potenzial für überdurchschnittliche Renditen gehen jedoch auch erhöhte Risiken einher.

Dieser Artikel klärt, was genau ETF mit Hebel sind, für wen sie sich eignen und wie man sie am besten einsetzt.

Was sind gehebelte ETF?

Börsengehandelte Fonds, englisch Exchange Traded Funds oder ETFs, sind Investmentfonds, die die Wertentwicklung eines bestimmten Index, etwa des DAX oder des MSCI World, nachbilden.

Sie ermöglichen es Anlegern, durch die Bündelung einer Vielzahl von Wertpapieren in einem einzigen Produkt kostengünstig und diversifiziert in ganze Märkte zu investieren. Anteile an ETFs werden wie Aktien an der Börse gehandelt und zeichnen sich durch ein hohes Maß an Liquidität (der „Handelbarkeit“) und Transparenz in Funktionsweise und Kostenstruktur aus.

Es gibt grundsätzlich zwei Wege, um einen ETF zu hebeln, also die Gewinnchancen zu verstärken: „echte“ Hebel ETFs und Derivate auf herkömmliche ETF.

- Derivate auf ETFs: In diesem Fall erwirbt der Anleger keine Anteile an einem ETF selbst, sondern ein Wertpapier, das von dem ETF abgeleitet (lateinisch: derivare) ist, also ein derivatives Finanzinstrument.

Die Verstärkung der potenziellen Rendite kommt in diesem Fall von der Hebelwirkung des Derivats. Mehr dazu im Abschnitt “Verschiedene Arten von Hebelprodukten auf ETFs”. - Echte Hebel ETFs: Ein gehebelter ETF (auch „leveraged ETF“ genannt) ist ein börsengehandelter Fonds, dessen Anlageziel es ist, die Renditen eines zugrunde liegenden Index zu vervielfachen.

Im Gegensatz zu traditionellen ETFs, die bestrebt sind, die Performance eines Index 1:1 nachzubilden, verwenden gehebelte ETFs Finanzderivate und Schulden, um das Engagement im Index zu erhöhen.

Anders gesagt: Das Fondsmanagement des ETF kauft Hebelprodukte (Derivate) auf den entsprechenden Index und verkauft Fondsanteile an das Anlegerpublikum. Das Ziel ist es, eine Rendite zu erzielen, die ein Vielfaches (etwa das zwei- oder dreifache) der täglichen Performance des zugrunde liegenden Index ist.

Wie funktionieren gehebelte ETFs?

Bei beiden Varianten gehebelter ETF wird also Hebel Trading benutzt. Um die Funktionsweise eines gehebelten ETFs genauer zu verstehen, muss zunächst geklärt werden, was die Hebelwirkung im Trading eigentlich ist.

Der Leverage (meist wird der englischsprachige Ausdruck für Hebel in diesem Zusammenhang benutzt) bezieht sich auf den Einsatz von Fremdkapital, um die potenzielle Rendite einer Geldanlage zu erhöhen.

Der Hebel erlaubt Tradern, Positionen zu eröffnen, die größer sind, als es ihr tatsächliches Kapital normalerweise erlauben würde. Die Hebelwirkung kann zwar die Gewinne erhöhen, aber auch die Verluste vergrößern, was sie zu einem zweischneidigen Schwert macht.

So funktioniert der Leverage-Effekt im Trading im Allgemeinen:

- Grundlegendes Konzept: Der Hebel ermöglicht es Händlern, eine Position auf einem Markt zu kontrollieren, die größer ist als das eingesetzte Eigenkapital. Die Hebelwirkung wird in der Regel als Verhältnis ausgedrückt, etwa 1:10 oder 1:50. Ein Hebel von 1:10 bedeutet, dass Sie für jeden Euro Ihres eigenen Geldes einen Vermögenswert im Wert von 10 Euro handeln können.

- Was ist die Margin? Wenn Sie einen Leverage einsetzen, müssen Sie einen Teil Ihres eigenen Geldes als Anfangskapital aufbringen, das ist die sogenannte "Initial Margin". Diese Sicherheitsleistung ist ein Bruchteil des Gesamtwerts der Position, die Sie kontrollieren wollen. Den Rest des Geldes, das zur Eröffnung einer größeren Position benötigt wird, stellt im Wesentlichen Ihr Broker zur Verfügung.

Ein Beispiel: Wenn Sie über 1.000 Euro an Kapital verfügen und einen Hebel von 1:10 verwenden, können Sie eine Position im Wert von 10.000 Euro kontrollieren. Ihre 1.000 Euro dienen als Margin, während der Broker Ihnen die restlichen 9.000 Euro leiht.

Wenn sich der Markt zu Ihren Gunsten entwickelt, verstärkt der Hebel Ihre Gewinne. Wenn sich beispielsweise die 10.000 Euro-Position um 1 % erhöht, beträgt der Gewinn 100 Euro.

Da Sie aber nur 1.000 Euro Ihres eigenen Kapitals eingesetzt haben, entspricht dies einer Rendite von 10 % auf Ihr Anfangskapital. Allerdings greift dieser Hebeleffekt auch, wenn er im Fall einer ungünstigen Marktentwicklung die Verluste vervielfacht. - Risikoabwägung: Die Hebelwirkung erhöht das Risiko erheblicher Verluste. Selbst eine kleine ungünstige Preisbewegung kann die gesamte Initial Margin aufzehren.

Hinzu kommt, dass Positionen, die über Nacht gehalten werden, Zinskosten für das geliehene Kapital (sogenannter Swap) mit sich bringen, was die Rendite schmälert.

Kurz zusammengefasst ist der Hebel ein mächtiges Tool, mit dem Trader ihr Engagement am Markt erhöhen können, ohne den vollen Wert einer Position im Voraus einbringen zu müssen.

Zu beachten ist allerdings, dass ein Leverage zwar das Potenzial für höhere Renditen, aber auch ein erhebliches Risiko birgt, da das gesamte eingesetzte Kapital verloren gehen kann. Deshalb ist ein angemessenes Risikomanagement und ein tiefes Verständnis der Hebelwirkung für jeden, der mit einem Leverage handeln möchte, unerlässlich.

Die beiden nächsten Abschnitte vergleichen das Trading gehebelter ETFs entweder durch den Kauf von Derivaten mit einem ETF als Basiswert oder dem Kauf eines „echten“ Hebel ETF.

Funktionsweise von Derivaten auf ETFs

Derivate sind Finanzkontrakte, deren Wert von der Entwicklung eines zugrunde liegenden Vermögenswerts (der Basiswert oder Underlying) abhängt. Bei diesen Vermögenswerten kann es sich beispielsweise um Aktien, Anleihen, Rohstoffe, Währungen oder Marktindizes handeln. Der Derivatkontrakt ist eine Vereinbarung zwischen zwei (oder mehreren) Parteien, etwa einem Broker und einem Privatanleger. Sein Preis wird durch die Wertschwankungen des Basiswerts bestimmt.

Derivate dienen mehreren Hauptzwecken. Sie werden häufig zur Absicherung (Hedging) eingesetzt, um sich gegen Preisschwankungen oder andere Risiken zu schützen. Sie werden auch für Spekulationen verwendet, bei denen die Anleger versuchen, von Veränderungen der Preise von Vermögenswerten zu profitieren.

Bezogen auf die Nutzung von Derivaten zum Hebeln von ETFs gilt der Satz: Alle Hebelprodukte sind Derivate, aber nicht alle Derivate sind Hebelprodukte. Es gibt also verschiedene gängige Arten von Derivaten, die für gehebelte ETFs eingesetzt werden, etwa Optionen, Futures oder CFDs.

Derivate können außerbörslich (OTC – „over the counter“) oder an Börsen gehandelt werden. OTC-Derivate sind individuell anpassbar, bergen aber ein Gegenparteirisiko (das Risiko, dass eine der Vertragsparteien seine Verpflichtungen nicht einhält), während börsengehandelte Derivate standardisiert sind und aufgrund der Beteiligung von Clearingstellen ein geringeres Gegenparteirisiko aufweisen.

Insgesamt ermöglichen Derivate den Anlegern, Positionen in Bezug auf die Kursbewegungen der zugrunde liegenden Vermögenswerte einzunehmen, ohne diese direkt besitzen zu müssen. Das bietet interessante Möglichkeiten für das Risikomanagement, spekulative Trades und die Optimierung des Gesamtportfolios.

Wie funktioniert ein gehebelter ETF?

Ein „echter“ gehebelter ETF funktioniert ebenfalls durch Derivate. Der Unterschied ist, dass in diesem Fall das Fondsmanagement entscheidet, welche Derivate wie zur Erreichung des Renditeziels eingesetzt werden.

Die zentralen Charakteristika dieser echten Hebel ETFs sind:

1. Anlageziel

Ein Hebel ETF strebt an, die tägliche Rendite eines Index um ein bestimmtes Vielfaches zu erhöhen. Beispielsweise versucht ein 2x-Leveraged-ETF, etwa der Xtrackers S&P 500 2x Leveraged Daily Swap UCITS ETF (DBPG.DE), die tägliche Rendite des Index um das Doppelte zu vervielfachen. Wenn der Index also um 1 % steigt, sollte der ETF um etwa 2 % steigen. Fällt der Index um 1 %, würde der ETF um etwa 2 % fallen.

2. Einsatz von Hebelwirkung

Um diesen Hebel zu erreichen, verwendet der ETF eine Kombination aus Derivaten wie Futures oder Optionen sowie geliehenem Kapital. Diese Instrumente ermöglichen es dem ETF, mehr Kapital als das vorhandene Vermögen zu investieren, was den Hebel verstärkt.

3. Tägliche Neuausrichtung

Ein wichtiges Merkmal eines Hebel ETFs ist, dass er in der Regel täglich neu gewichtet wird. Das bedeutet, dass der ETF am Ende eines jeden Handelstages seine Positionen anpasst, um den gewünschten Hebeleffekt für den nächsten Tag zu gewährleisten.

Diese tägliche Neugewichtung kann zu Kompoundierungseffekten führen (abgeleitet von dem Englischen „to compound“, Deutsch: intensivieren), was man sich wie eine Art Zinseszinseffekt vorstellen kann, insbesondere bei hoher Volatilität. Langfristig betrachtet kann dies bedeuten, dass die tatsächliche Rendite des ETF von der erwarteten Hebelrendite abweicht. Diese Problematik wird als Pfadabhängigkeit bezeichnet.

4. Pfadabhängigkeit

Es geht hierbei also um die Tatsache, dass die zukünftige Entwicklung eines Hebel ETFs nicht nur von der Performance des zugrunde liegenden Index abhängt, sondern, als direkte Folge der täglichen Neugewichtung des ETF, auch vom bisherigen Verlauf der Kursbewegungen.

Das bedeutet, dass der Hebel ETF jeden Tag auf den neuen Schlusskurs des zugrunde liegenden Index ausgerichtet wird. Dabei werden Gewinne oder Verluste des Vortages automatisch berücksichtigt.

- Bei steigenden Märkten erhöht sich der Wert des ETFs, und der Hebel wird auf den neuen, höheren Wert angewendet. Das führt dazu, dass in einem anhaltend steigenden Markt die Gewinne des ETFs sich schneller akkumulieren.

- In einem schwankenden oder fallenden Markt können jedoch die Verluste durch die tägliche Neugewichtung auch stark zunehmen. Selbst wenn der Index langfristig zu seinem Ausgangsniveau zurückkehrt, kann der ETF aufgrund der Volatilität in der Zwischenzeit Verluste erleiden.

Beispiel: Angenommen, ein 2-facher Hebel ETF folgt einem Index. Wenn der Index an einem Tag um 10 % steigt und am nächsten Tag um 10 % fällt, landet der Index selbst wieder bei seinem Ausgangswert. Der Hebel ETF hingegen erleidet durch den Effekt der täglichen Neugewichtung einen Verlust.

- Tag 1: Der Index steigt um 10 %, der ETF um 20 %.

- Tag 2: Der Index fällt um 10 % vom neuen, höheren Niveau. Der ETF fällt nun um 20 %, allerdings berechnet ausgehend von dem neuen, höheren Wert, was zu einem Nettoverlust führt. Obwohl der Index am Ende der beiden Tage den gleichen Wert hat wie zu Beginn, steht der Hebel ETF aufgrund der Pfadabhängigkeit schlechter da.

5. Kosten

Gehebelte ETFs sind aufgrund ihrer komplexen Struktur und der zusätzlichen Kosten für Derivate, Kreditaufnahme und tägliche Neugewichtung in der Regel teurer als normale ETFs.

Diese höheren Kosten können die Rendite von Hebel ETFs insbesondere bei längerer Haltedauer schmälern. Daher sind Hebel ETFs eher für kurzfristige, spekulative Handelsstrategien geeignet als für langfristige Investitionen.

Verschiedene Arten von Hebelprodukten auf ETFs

Wie bereits erwähnt, sind Hebelprodukte Derivate. Die für Privatanleger zugänglichsten davon sind:

Optionsscheine

Optionsscheine, englisch „Warrants“, berechtigen den Anleger, am Bewertungstag die positive Differenz zwischen einem bestimmten Referenzpreis des Basiswerts und dem vordefinierten Basispreis einzufordern. Der Privatanleger erwirbt in der Regel einen Kaufoptionsschein (Call) oder einen Verkaufsoptionsschein (Put).

Im Unterschied zu an Terminbörsen wie der Eurex (European Exchange) gehandelten Optionen werden Optionsscheine entweder direkt von Banken herausgegeben oder an regulären Wertpapierbörsen (etwa an der Börse Stuttgart) gehandelt.

Ein Vorteil gegenüber Optionen ist, dass am Laufzeitende des Optionsscheins das Geschäft abgewickelt wird (Settlement) und ein entsprechender Barausgleich stattfindet. Das kann aber gleichzeitig ein Nachteil sein. Wenn sich nämlich der Kurs des Basiswerts bis zum Ablaufdatum nicht in die gewünschte Richtung bewegt, kann der Warrant wertlos verfallen, was zu einem vollständigen Verlust der Anfangsinvestition führt.

Warrants gelten als Klassiker der Geldanlage. Dennoch handelt es sich um komplexe Finanzprodukte, die ein gutes Verständnis ihrer Funktionsweise erfordern.

Futures

Futures sind standardisierte, an Terminbörsen gehandelte Verträge, die den Kauf oder Verkauf eines Vermögenswerts wie eines Indexes zu einem festgelegten Preis und Zeitpunkt in der Zukunft vorschreiben. Sie werden oft zu Spekulationszwecken und zur Absicherung gegen Preisschwankungen verwendet.

Im Unterschied zu Optionsscheinen sind Futures unbedingte Termingeschäfte mit Erfüllungspflicht. Nicht zuletzt aus diesem Grund werden Futures als komplexe Finanzinstrumente vor allem von professionellen Händlern und institutionellen Anlegern genutzt. Für Privatanleger gelten sie aufgrund der hohen Risiken und Komplexität als weniger geeignet.

Knock-Out Zertifikate

Knock-out-Zertifikate sind Hebelprodukte, die es Anlegern ebenfalls ermöglichen, überproportional an der Kursentwicklung eines Basiswerts zu partizipieren.

Sie haben eine feste Knock-out-Schwelle, bei deren Erreichen das Zertifikat wertlos verfällt. Knock-out-Zertifikate, oft einfach nur „Knock-outs“ oder „Turbos“ genannt, sind wegen ihrer besonderen Eigenschaften nur etwas für sehr risikofreudige Anleger.

CFDs

Auch Contracts for Difference (CFDs) sind derivative Finanzinstrumente, mit denen Anleger auf die Kursbewegungen von Vermögenswerten wie Indizes, Rohstoffe oder Kryptowährungen spekulieren können, ohne den Vermögenswert selbst zu besitzen.

Bei XTB finden Sie eine breite Auswahl von über 170 CFDs, die einen ETF als Underlying haben.

CFDs haben außerdem die Besonderheit, sowohl auf steigende (Long-Position) als auch auf fallende Kurse (Short-Position) zu setzen und nutzen die Hebelwirkung, um die potenziellen Gewinne (allerdings auch die Verluste) zu vervielfachen.

CFDs bieten eine benutzerfreundlichere und flexiblere Alternative zu Futures und Warrants für Privatanleger. Da sie schon ab kleinen Positionsgrößen gehandelt werden können, bei XTB etwa bereits ab einer Mindestorder von 0.01 Lot (Microlot), wobei 1 Lot einen vollständigen Kontrakt bedeutet, erfordern sie weniger Anfangskapital.

Zudem haben Kursdifferenzkontrakte keine festen Verfallsdaten, was sie besonders für Anleger attraktiv macht, die auf Preisbewegungen spekulieren möchten, ohne die Komplexität von Futures oder die Risiken von Warrants eingehen zu müssen. Allerdings sollte man auch bei CFDs die Risiken der Hebelwirkung berücksichtigen und eine sorgfältige Risikomanagementstrategie verfolgen.

Hebel ETFs vs. ETF CFDs - Was ist der Unterschied?

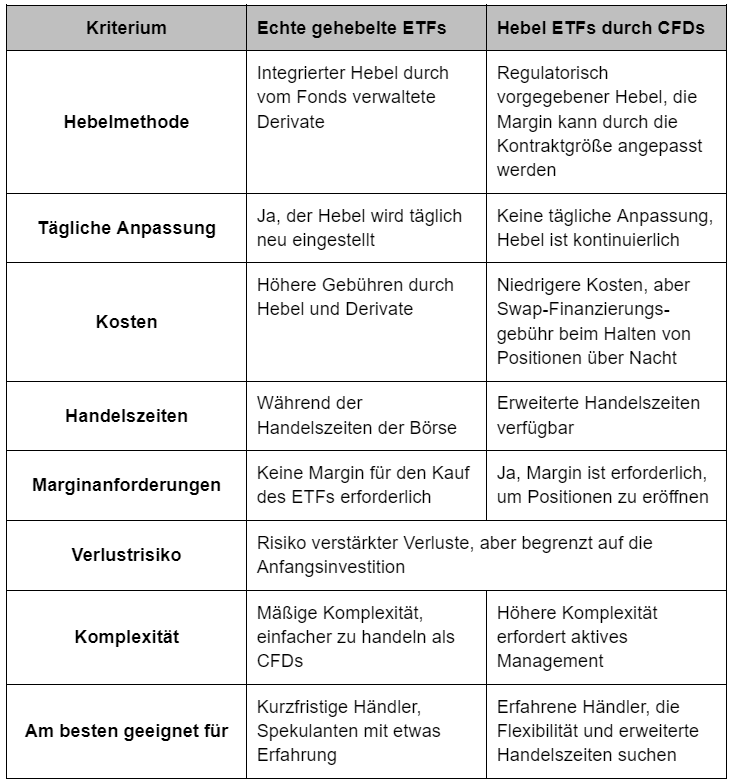

Anleger stehen also vor einer Wahlentscheidung: echte Hebel ETFs, ETF-CFDs oder beides? Die folgende Tabelle erleichtert den Vergleich beider Anlageformen:

Wie die Tabelle zeigt, ergeben sich beim direkten Vergleich von Hebel ETFs zu mit CFD gehebelten ETFs Vorteile für Letztere. Vor allem können Trader mit CFDs die Stärke des Hebeleffekts selbst beeinflussen. Dazu kommt, dass die renditeschmälernden Handelskosten bei echten Hebel ETFs höher sind, wobei das Risikoprofil bei beiden Anlageformen im Wesentlichen gleich ist.

Letztlich ist die Wahl eines Finanzinstruments immer eine individuelle Entscheidung. Anleger mit weniger Erfahrung bevorzugen möglicherweise echte Hebel ETFs, während denjenigen, die sich den CFD-Handel zutrauen, unter Umständen mit besseren Renditen belohnt werden.

Warum sollte man Hebel ETFs nutzen?

Hebel ETFs bieten aus der Perspektive eines Anlegers mehrere potenzielle Vorteile, insbesondere für diejenigen, die nach innovativen, kurzfristigen Anlagemöglichkeiten suchen.

Hier sind einige der wichtigsten Vorteile:

- Höheres Gewinnpotenzial: Leveraged ETFs ermöglichen, Renditen zu erzielen, die ein Vielfaches der täglichen Performance des zugrunde liegenden Index sind.

- Große Produktauswahl: Es gibt zahlreiche Indizes, die von ETFs getrackt werden. Und auf jeden dieser ETF kann ein Differenzkontrakt erworben werden.

- Geringere Anfangsinvestition: Da gehebelte ETFs das Engagement im zugrunde liegenden Index verstärken, können Anleger mit einem kleineren Kapitalbetrag eine größere Position kontrollieren. Dies ermöglicht eine effizientere Nutzung der Mittel und kann Kapital für andere Investitionen oder Strategien freisetzen.

- Invers gehebelte ETFs: Diese erlauben, von fallenden Märkten zu profitieren. Invers gehebelte ETFs sind so konzipiert, dass sie sich in die entgegengesetzte Richtung des zugrunde liegenden Index bewegen, was von Anlegern genutzt werden kann, um auf Marktrückgänge zu setzen.

- Kurzfristige Absicherung: ETFs mit Hebel können als Instrument zur Absicherung gegen kurzfristige Marktbewegungen verwendet werden. Beispielsweise könnte ein Anleger sein langfristig ausgelegtes Aktienportfolio mit einem gehebelten inversen ETF gegen einen kurzfristigen Marktrückgang abzusichern versuchen.

- Liquidität: Hebel ETFs werden an großen Börsen wie normale Aktien gehandelt, bieten hohe Liquidität und sind für eine breite Palette von Anlegern zugänglich. Dadurch sind sie einfach während des Handelstages zu kaufen und zu verkaufen.

- Geringere Kosten: Gehebelte ETFs bieten eine Alternative zum Handel mit komplexen Optionen oder Futures. Ob als „echte“ Hebel ETFs oder als CFDs, bieten sie eine einfachere, transparentere und kostengünstigere Möglichkeit, gehebeltes Engagement zu erzielen.

- Kein Verfallsdatum: Im Gegensatz zu Optionen oder Futures-Kontrakten, die ein Verfallsdatum haben, laufen Leveraged ETFs nicht ab.

Fazit: Gehebelte ETFs bieten das Potenzial für höhere Renditen bei effizienter Kapitalnutzung. Sie sind besonders attraktiv für kurzfristige Händler, die von spezifischen Marktbewegungen profitieren möchten, sowie für Anleger, die ihr Portfolio absichern oder spekulative Trades eingehen möchten.

Die Vorteile gehen jedoch mit erhöhtem Risiko einher, weshalb sie am besten für erfahrene Anleger geeignet sind, die verstehen, wie diese Produkte funktionieren und welche potenziellen Konsequenzen ihre Nutzung haben kann.

So können Sie gehebelte ETFs für Ihr Portfolio nutzen

Gehebelte ETFs bieten die Möglichkeit, die täglichen Kursbewegungen eines Index zu vervielfachen und somit in kurzer Zeit überproportionale Gewinne zu erzielen. Als komplexe Finanzinstrumente bergen die dabei eingesetzten Derivate jedoch auch erhebliche Risiken. Um sie effektiv in Ihrem Portfolio zu nutzen, ist es wichtig, ihre Funktionsweise und potenziellen Fallstricke genau zu verstehen.

Strategien für den erfolgreichen Einsatz von Hebel ETFs

Jeder Trader sollte eine Strategie haben. Im folgenden werden drei Beispiele für Strategien beschrieben, die sich auch für Hebel ETF eignen. Diese Strategien können zwar effektiv sein, aber es ist wichtig, daran zu denken, dass gehebelte ETFs am besten für den kurzfristigen Handel geeignet sind, da sie täglich zurückgesetzt werden und die Renditen im Laufe der Zeit vom erwarteten Multiple abweichen können. Ein angemessenes Risikomanagement, einschließlich Stop-Loss-Aufträgen und einer sorgfältigen Positionsgröße, ist beim Einsatz dieser Produkte unerlässlich.

- Momentum-Trading: Hebel ETFs sind darauf ausgelegt, kurzfristige Marktbewegungen zu verstärken, sodass sie sich gut für den Momentum-Handel eignen. Bei dieser Strategie geht es darum, starke Kurstrends zu erkennen und für kurze Zeit, in der Regel Tage oder sogar Stunden, auf das Momentum, also auf eine Fortsetzung des beobachteten Trends, zu setzen. Händler suchen nach technischen Signalen wie gleitenden Durchschnitten, Ausbruchsmustern oder den stochastischen Oszillator, um zu bestimmen, wann sie ein- und aussteigen müssen.

Momentum Trading erfordert folglich gute Marktkenntnisse, schnelle Reaktionsfähigkeit und ein Verständnis für technische Analyse. - Mean Reversion: Diese Strategie basiert auf der Annahme, dass die Preise von Vermögenswerten im Laufe der Zeit zu ihrem Durchschnitt (genauer gesagt, zu ihrem Mittelwert, englisch: „mean“) zurückkehren.

Händler, die diese Strategie mit gehebelten ETFs anwenden, suchen nach Vermögenswerten, die stark von ihrem typischen Preis oder Trend abgewichen sind, und setzen auf eine Rückkehr zum Mittelwert.

Im Gegensatz zur Momentum-Strategie, die eine Trendfolgestrategie ist, geht Mean Reversion davon aus, dass Trends sich umkehren. Auch die Mean Reversion Strategie nutzt technische Indikatoren, zum Beispiel Bollinger Bänder oder den Relative-Strength Indikator (RSI).

Die Strategie ist deshalb interessant, weil Hebel ETFs Preisbewegungen verstärken und große Abweichungen vom Mittelwert noch stärker ausprägen. Wenn der Zeitpunkt richtig gewählt ist und der Preis wieder steigt, kann der Hebel ETF höhere Renditen erzielen. - Sektor-Rotation: Bei dieser Strategie werden Investitionen auf der Grundlage von makroökonomischen Trends, Marktzyklen oder saisonalen Mustern zwischen Sektoren umgeschichtet. So versuchen Anleger, von Veränderungen im Konjunkturzyklus zu profitieren, indem sie das Potenzial für hohe Renditen in einem kurzen Zeitraum nutzen.

Mögliche Risiken eines ETF-Hebels

Ob Sie sich für echte Hebel ETFs oder für mittels CFDs gehebelte ETFs entscheiden, in beiden Fällen gibt es, wie stets bei der Geldanlage, Risiken, die Sie kennen sollten.

Das wichtigste Risiko dabei ist natürlich das des Kapitalverlusts. Da Leverage ETFs mit Hebel arbeiten, werden nicht nur die potenziellen Gewinne, sondern auch mögliche Verluste verstärkt.

Grundsätzlich ist Volatilität in den Finanzmärkten immer ein Thema. Starke Preisschwankungen können sich direkt auf Ihre Gewinn- und Verlustrechnung auswirken. In diesem Zusammenhang kann es bei CFDs auf ETFs zu einem sogenannten Margin-Call kommen. Das bedeutet, dass Ihr Broker Ihre Position automatisch schließt, wenn die Margin auf Ihrem Konto einen bestimmten Punkt unterschreitet.

„Echte“ Margin Calls, also Nachschussforderungen, bei denen Sie zusätzliches Kapital auf Ihr Brokerkonto einzahlen müssten, sind nach europäischem und deutschem Recht allerdings nicht erlaubt.

Ein weiterer Punkt ist die Liquidität des jeweiligen Marktes. Sowohl bei echten Hebel ETFs als auch bei CFDs kann es vorkommen, dass Sie nicht sofort bei einer Transaktion zum Zuge kommen, weil Liquidität im Markt fehlt. Das kann dann zur sogenannten Slippage führen, einer Situation, in der Ihr gewünschter vom tatsächlichen Ausführungspreis abweicht.

Schließlich soll noch das Kontrahenten- oder Gegenpartei-Risiko erwähnt werden. Da Hebel ETF an Börsen gehandelt werden, ist dieses geringer (wenn auch nicht Null) als bei der Zusammenarbeit mit einem CFD-Broker.

Umso wichtiger ist es daher, bei der Brokerauswahl auf einen verlässlichen und sicher umfassend gesetzlich regulierten Partner zu setzen. XTB, als in der Europäischen Union (EU) ansässiger Broker, unterliegt neben den einschlägigen EU-Bestimmungen auch der Kontrolle der deutschen Bundesanstalt für Finanzdienstleistungsaufsicht, BaFin.

Eine Maßnahme, die Sie als Anleger grundsätzlich immer ergreifen sollten, ist die Implementierung eines effektiven Risikomanagements. Bei XTB haben Sie die Möglichkeit, Ihre Handelsorder mit Zusätzen zu versehen, die im Zweifel Ihre Verluste begrenzen. Erstes Mittel der Wahl ist in diesem Zusammenhang die Stop Loss Order.

Dabei handelt es sich um einen automatischen Verkaufsauftrag, der ausgeführt wird, sobald der Kurs eines Wertpapiers einen vorher festgelegten Preis erreicht oder unterschreitet. Sie hilft Anlegern, Verluste zu begrenzen, indem sie ihre Position automatisch verkauft, bevor der Kurs weiter fällt.

Wie können ETFs mit Hebel bei XTB gehandelt werden?

Beide Wege, um Hebel ETF zu traden, die in diesem Artikel vorgestellt werden, sind bei XTB als Ihrem Online Broker möglich. Zum einen stehen mehrere „echte“ Hebel ETF zur Verfügung, die Sie mit unserer maßgeschneiderten Handelsplattform, der xStation 5 traden können. Sollten Sie CFDs auf ETFs bevorzugen, sind die Möglichkeiten noch zahlreicher.

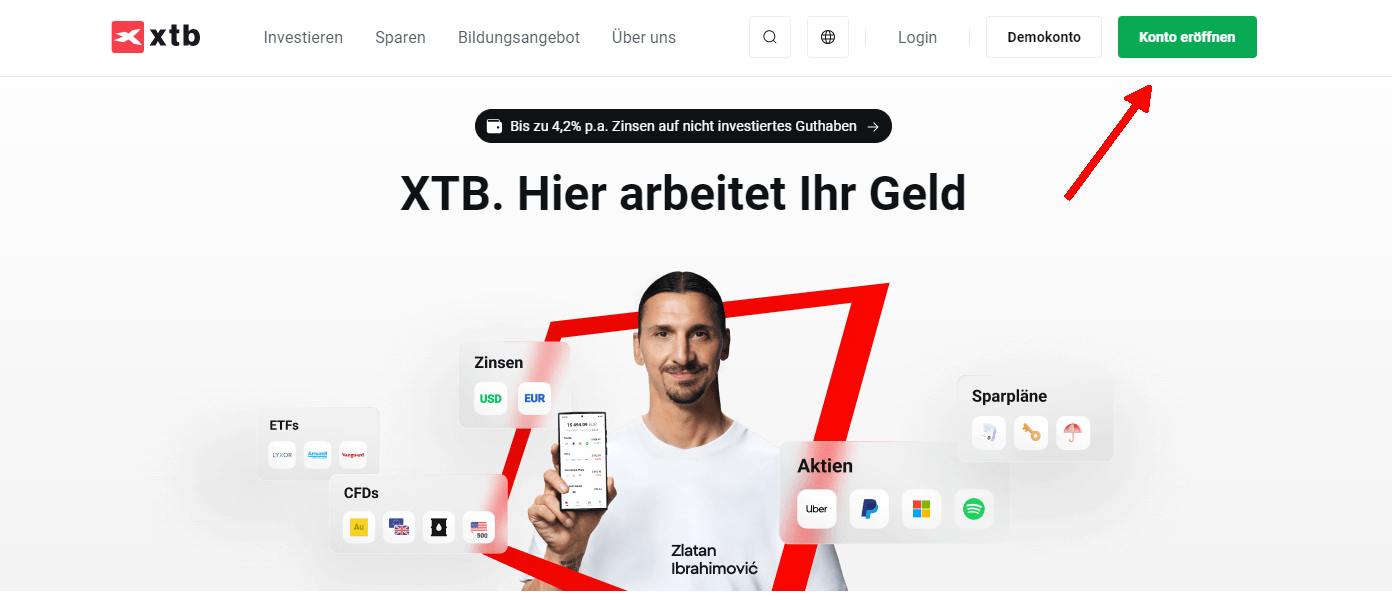

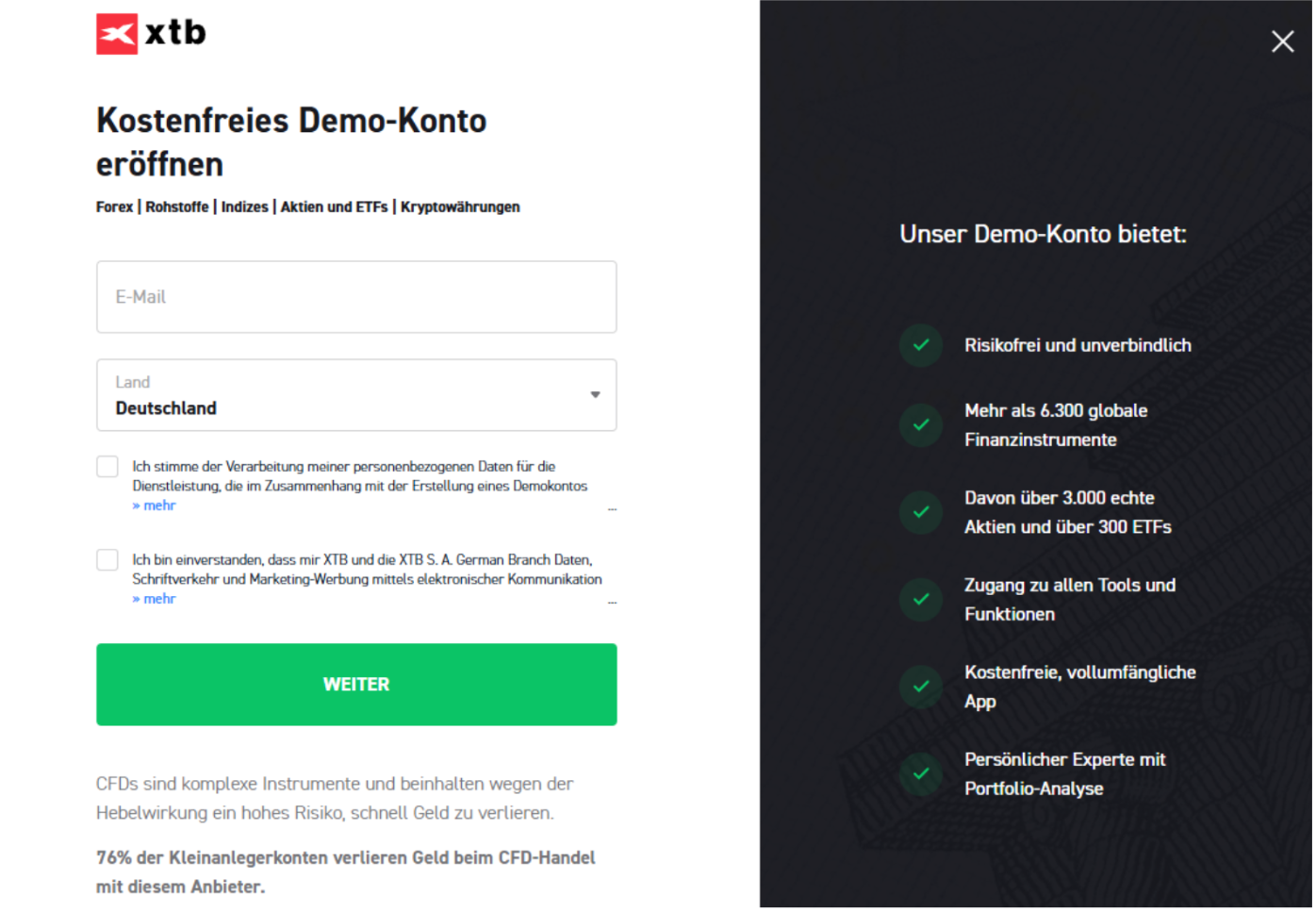

Bevor Sie mit dem Trading bei XTB beginnen, müssen Sie sich bei uns registrieren. Das ist in wenigen Schritten problemlos möglich. Sie haben dazu zwei Optionen:

1. Handelskonto

Falls Sie bereits Trading-Erfahrung besitzen und genau wissen, wie Sie vorgehen möchten, können Sie direkt ein Handelskonto bei XTB eröffnen. Klicken Sie dazu auf der Startseite der XTB-Website einfach auf „Konto eröffnen“.

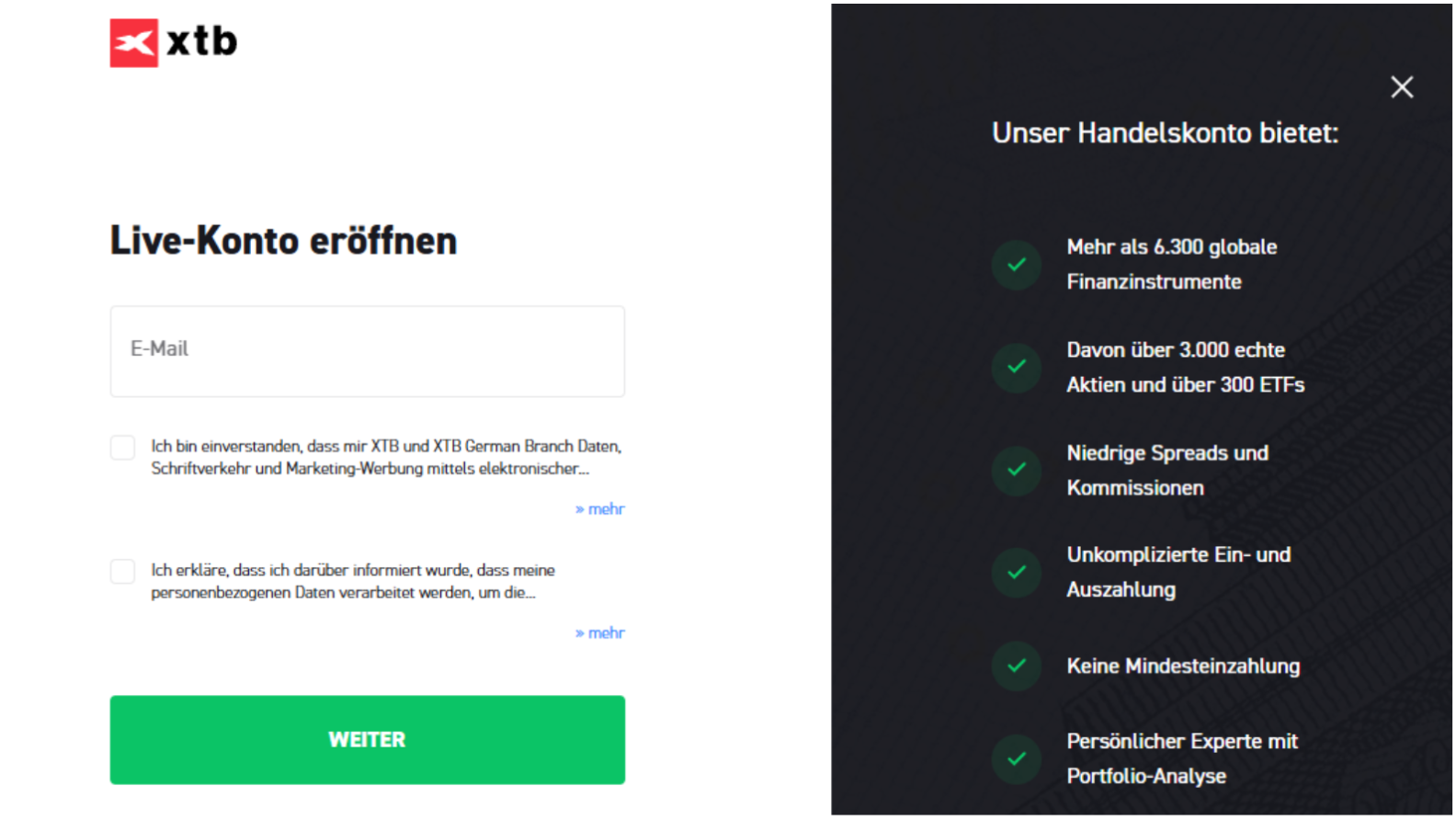

Es öffnet sich folgendes Fenster, wo Sie durch den Registrierungsprozess geführt werden.

2. Demokonto

Das ist die zweite Möglichkeit, die sich vor allem für Trading-Neulinge anbietet. Mit dem Demokonto von XTB können Sie völlig kostenfrei und ohne jedes Risiko das Trading mit Hebel ETF üben. Eine Gelegenheit, die Sie nutzen sollten.

Und falls Sie bereits ein erfahrener Trader sind, ist das Demokonto ideal, um beispielsweise Strategien für gehebelte ETFs zu testen. Zur Eröffnung klicken Sie auf der Startseite (siehe Screenshot oben) auf „Demokonto“.

Sobald Sie registriert sind, können Sie sich in der Web-App unserer Handelsplattform xStation 5 anmelden und Ihren ersten gehebelten ETF-Trade (ob Live oder virtuell im Demokonto) durchführen.

So gehen Sie vor:

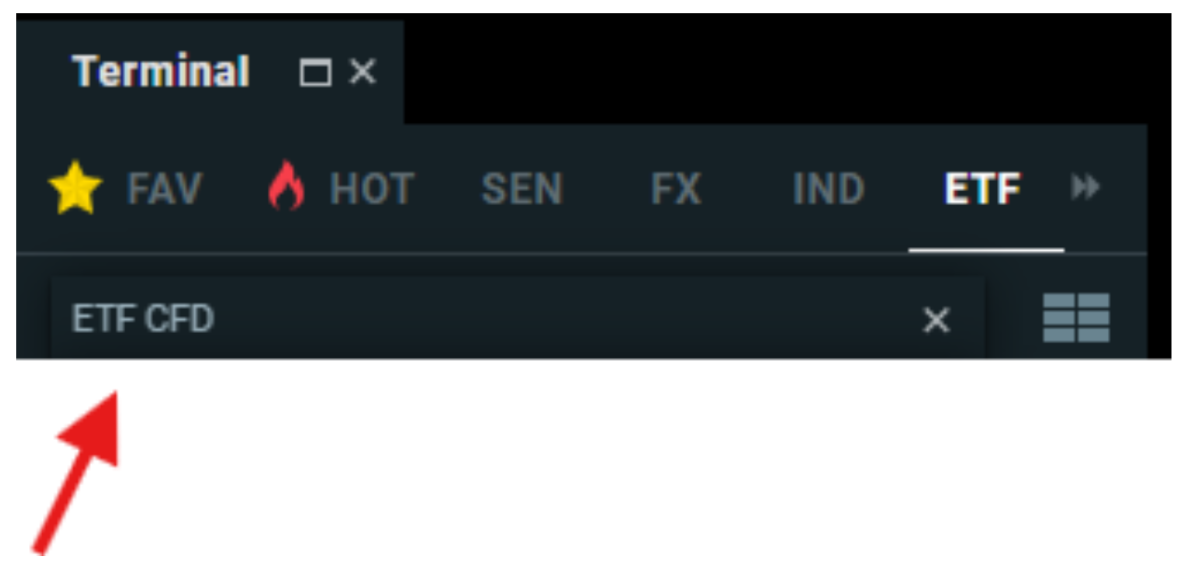

1. Finanzinstrument aussuchen

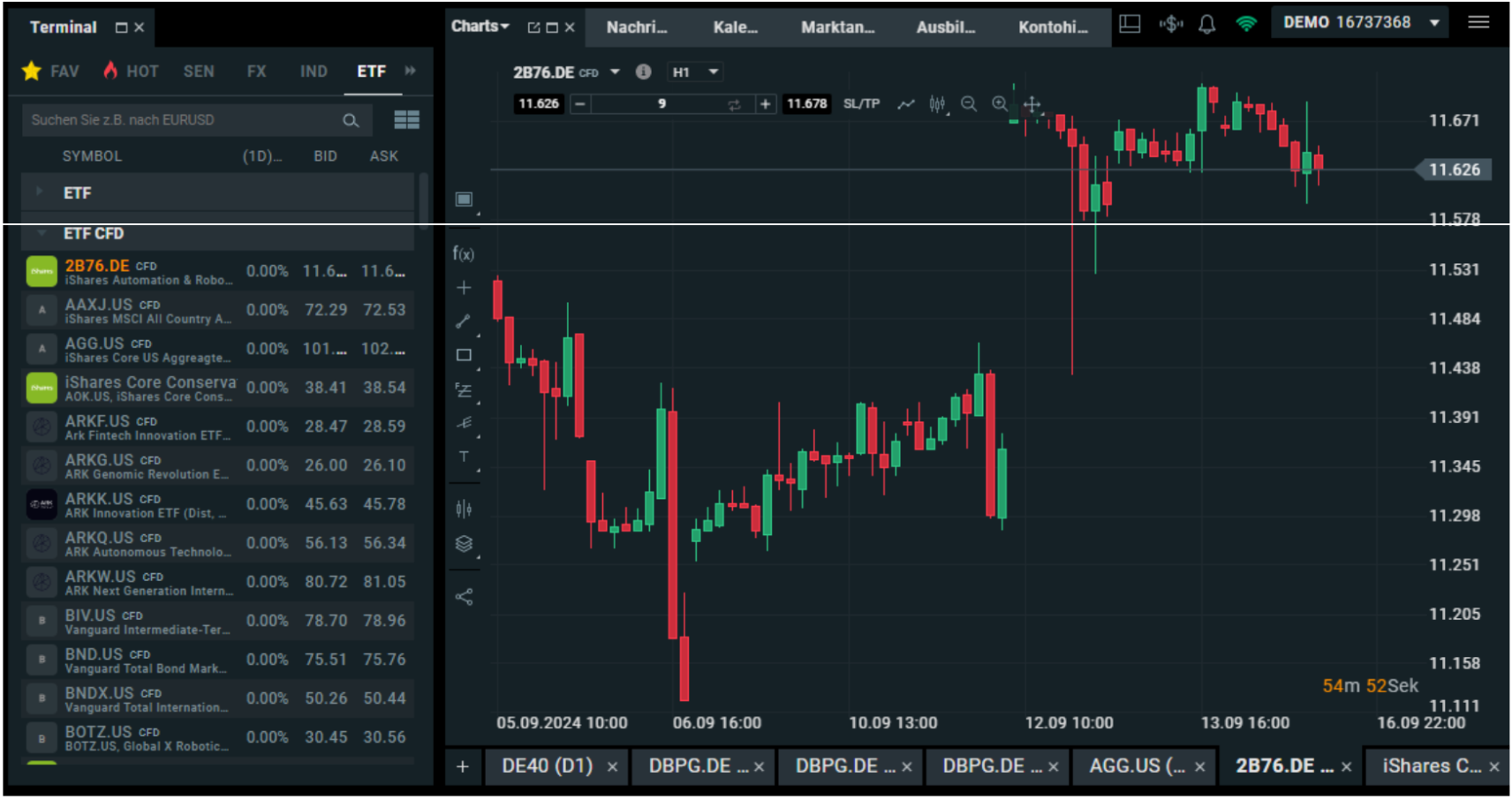

Geben Sie in der xStation 5 im Suchfeld links oben “ETF CFD” ein und drücken Sie die Enter-Taste.

Aus der Liste der ETF-CFD wählen Sie dann einen ETF durch Rechtsklick aus und klicken zunächst auf “Chart öffnen”.

Im Fenster rechts neben der Liste mit den Finanzinstrumenten sehen Sie dann den Kurschart. Hier im Beispiel des iShares Automation & Robotics ETF.

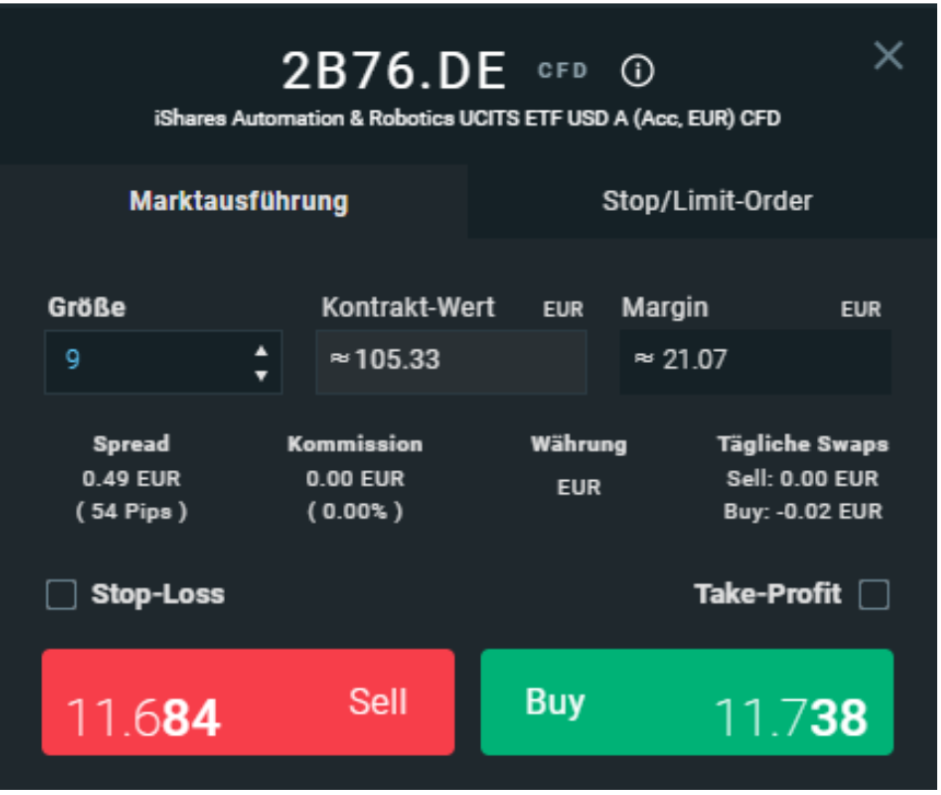

2. Ordermaske öffnen

Um eine Order zu platzieren, erneuter Rechtsklick auf das Instrument und dann Klick auf “Ordermaske öffnen”. Es öffnet sich folgendes Fenster:

3. Kauf- („Buy“) oder Verkaufsorder („Sell“) durchführen

Nachdem Sie ausgewählt haben, ob Sie eine Oder zur Marktausführung oder eine Stop/Limit-Order abgeben möchten und die gewünschte Lot-Größe gewählt haben, können Sie durch Klick auf den entsprechenden Button Ihren ersten Trade durchführen.

So einfach geht der Handel mit Hebel ETFs bei XTB. Mit den richtigen Strategien und einem klaren Risikomanagement können Sie Ihr Potenzial maximieren, während Sie gleichzeitig von den zahlreichen Tools und Angeboten in der xStation profitieren.

Das könnte Sie auch interessieren:

So finden Sie das beste Trading Demokonto 2024

FAQ

Ein normaler ETF soll die Performance eines zugrunde liegenden Index 1:1 nachbilden, während ein Hebel ETF darauf abzielt, die tägliche Performance des Index um das Zwei- oder Dreifache (bezeichnet als 2x oder 3x) zu verstärken. Hebel ETFs nutzen Derivate und Kredite, um diesen Effekt zu erzielen.

Der Hauptunterschied liegt in der Struktur und Handhabung:

- Gehebelte ETFs sind börsengehandelte Fonds, die durch Derivate einen festen Hebel auf die tägliche Performance eines Index anwenden, ohne direktes Zutun des Anlegers. Die Verluste sind auf die Anfangsinvestition begrenzt.

- CFDs auf ETFs sind derivative Produkte, bei denen der Anleger selbst die Hebelwirkung kontrolliert. Der Hebel ist kontinuierlich und nicht auf die tägliche Performance begrenzt. Verluste können im Extremfall den ursprünglichen Einsatz aufzehren.

Nein, in der Regel nicht. Da sie auf tägliche Renditen ausgelegt sind, kann die tägliche Neuausrichtung und der Zinseszinseffekt in volatilen Märkten dazu führen, dass die langfristige Performance erheblich von den Erwartungen abweicht. Sie sind besser für kurzfristige Handelsstrategien geeignet.

Indem Sie sich Ihr individuelles Anlegerprofil bewusst machen. Beantworten Sie für sich selbst Fragen wie:

- Möchte ich auf steigende (Long gehen) oder fallende (Short gehen) Märkte setzen?

- Wie viel Eigenkapital kann ich unbesorgt einsetzen?

- Wie risikotolerant bin ich?

- Kann ich gut mit meinen Emotionen umgehen?

Hebel ETFs sind nicht ideal für Anfänger, da sie aufgrund der Hebelwirkung höhere Risiken und komplexere Mechanismen mit sich bringen. Hebel Trading erfordert ein tiefes Verständnis des Marktes und sorgfältiges Risikomanagement.

So gelingt der Einstieg in den CFD Handel

Was sind Finanzinstrumente? So funktioniert der Handel mit Aktien, ETFs & Co.

CFD Trading Apps: Alles, was du über den mobilen CFD Handel wissen musst

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.