Wie der Geschäftsführer von XTB Deutschland, Jens Chrzanowski treffend beobachtet: Die Goldene Regel an den Börsen lautet, dass Chancen und Risiken stets Hand in Hand gehen!

Kurz vor Beginn des Jahres 2026 zeigt sich erneut, wie zutreffend diese Regel ist. Nach einem volatilen Jahr 2025, in dem sich Hoffnungssignale und Schreckmomente in rasantem Tempo abwechselten, stehen die globalen Märkte weiterhin unter Druck. Obwohl sich die Inflation in vielen Regionen moderat zurückgebildet hat, sorgen erneute geopolitische Spannungen, hartnäckige Rezessionssorgen und die Unsicherheit über die zukünftige Zinspolitik der US-Notenbank für eine spürbare Nervosität unter Anlegern.

In mehreren Marktsegmenten kam es zuletzt zu plötzlichen Ausschlägen: Aktienindizes zeigten starke Schwankungen, Tech-Werte reagierten empfindlich auf politische Entscheidungen, und auch Kryptowährungen erlebten deutliche Rücksetzer. Viele Investoren fragen sich: Werden wir lediglich Zeugen einer überfälligen Marktbereinigung – oder deutet sich bereits der nächste große Börsencrash an?

Mit Blick auf das neue Jahr 2026 rückt daher eine entscheidende Frage in den Mittelpunkt: Wie können Anleger sich heute strategisch positionieren, um morgen nicht überrascht zu werden und wie lässt sich Panik durch Wissen und Vorbereitung ersetzen?

Börsencrash – Das Wichtigste in Kürze:

💡 Ein Börsencrash ist ein plötzlicher, starker Einbruch der Aktienkurse, ausgelöst durch wirtschaftliche, politische oder psychologische Faktoren.

💡 Börsencrashs sind Teil des normalen Marktzyklus, aber ihre Ursachen – von Zinspolitik über geopolitische Risiken bis zu Spekulationsblasen – lassen sich frühzeitig erkennen.

💡 Diverse Warnsignale, wie inverse Zinskurven, schwache Marktbreite, hohe Margin-Schulden oder übertriebene Spekulation, können auf steigende Crashrisiken hinweisen.

💡 So verhalten sich Anleger richtig: Ruhe bewahren, Diversifikation nutzen und langfristige Strategien verfolgen hilft, Verluste zu begrenzen.

💡 Schutzstrategien wie Diversifikation, Stop-Loss, Safe Havens und Derivate (z. B. CFDs) helfen, Verluste zu begrenzen und Chancen in Erholungsphasen zu nutzen.

Wie der Geschäftsführer von XTB Deutschland, Jens Chrzanowski treffend beobachtet: Die Goldene Regel an den Börsen lautet, dass Chancen und Risiken stets Hand in Hand gehen!

Kurz vor Beginn des Jahres 2026 zeigt sich erneut, wie zutreffend diese Regel ist. Nach einem volatilen Jahr 2025, in dem sich Hoffnungssignale und Schreckmomente in rasantem Tempo abwechselten, stehen die globalen Märkte weiterhin unter Druck. Obwohl sich die Inflation in vielen Regionen moderat zurückgebildet hat, sorgen erneute geopolitische Spannungen, hartnäckige Rezessionssorgen und die Unsicherheit über die zukünftige Zinspolitik der US-Notenbank für eine spürbare Nervosität unter Anlegern.

In mehreren Marktsegmenten kam es zuletzt zu plötzlichen Ausschlägen: Aktienindizes zeigten starke Schwankungen, Tech-Werte reagierten empfindlich auf politische Entscheidungen, und auch Kryptowährungen erlebten deutliche Rücksetzer. Viele Investoren fragen sich: Werden wir lediglich Zeugen einer überfälligen Marktbereinigung – oder deutet sich bereits der nächste große Börsencrash an?

Mit Blick auf das neue Jahr 2026 rückt daher eine entscheidende Frage in den Mittelpunkt: Wie können Anleger sich heute strategisch positionieren, um morgen nicht überrascht zu werden und wie lässt sich Panik durch Wissen und Vorbereitung ersetzen?

Börsencrash – Das Wichtigste in Kürze:

💡 Ein Börsencrash ist ein plötzlicher, starker Einbruch der Aktienkurse, ausgelöst durch wirtschaftliche, politische oder psychologische Faktoren.

💡 Börsencrashs sind Teil des normalen Marktzyklus, aber ihre Ursachen – von Zinspolitik über geopolitische Risiken bis zu Spekulationsblasen – lassen sich frühzeitig erkennen.

💡 Diverse Warnsignale, wie inverse Zinskurven, schwache Marktbreite, hohe Margin-Schulden oder übertriebene Spekulation, können auf steigende Crashrisiken hinweisen.

💡 So verhalten sich Anleger richtig: Ruhe bewahren, Diversifikation nutzen und langfristige Strategien verfolgen hilft, Verluste zu begrenzen.

💡 Schutzstrategien wie Diversifikation, Stop-Loss, Safe Havens und Derivate (z. B. CFDs) helfen, Verluste zu begrenzen und Chancen in Erholungsphasen zu nutzen.

Was ist ein Börsencrash?

Ein Börsencrash gehört zu den dramatischsten Ereignissen an den Finanzmärkten und hat nicht nur unmittelbare Auswirkungen auf die Märkte, sondern auch weitreichende Folgen für die Wirtschaft und das Vertrauen der Anleger.

Für Anleger ist es wichtig, den Unterschied zwischen einem Börsencrash und weniger gravierenden Marktbewegungen wie Korrekturen zu verstehen. Dieses Wissen hilft dir, besser auf extreme Marktentwicklungen vorbereitet zu sein und fundierte Entscheidungen zu treffen.

Der folgende Abschnitt wird den Begriff des Börsencrashs näher erläutern und dessen historische Beispiele sowie den Unterschied zur Korrektur genauer beleuchten.

Börsencrash Definition

Ein Börsencrash ist ein außergewöhnlicher Rückgang der Aktienkurse, der normalerweise durch eine Kombination aus wirtschaftlichen Problemen, Marktspekulationen und psychologischen Faktoren ausgelöst wird.

Ein solches Ereignis ist oft durch einen erheblichen Rückgang von Börsenindizes wie dem DAX oder dem S&P 500 innerhalb kürzester Zeit gekennzeichnet, häufig nur wenige Tage.

Die Hauptmerkmale eines Börsencrashs umfassen:

- Rascher Rückgang: Ein plötzlicher und drastischer Rückgang der Aktienkurse, der oft mit erheblichen Verlusten für Anleger verbunden ist.

- Panikverkäufe: Das Verkaufsverhalten während eines Aktiencrashs wird häufig durch die Angst und den Herdentrieb der Anleger verschärft, was eine Rückkopplungsschleife auslöst, die weitere Verkäufe nach sich zieht.

- Wirtschaftliche Auswirkungen: Crashs können zu lang anhaltenden Bärenmärkten oder Rezessionen führen, mit tiefgreifenden Folgen für die Wirtschaft.

Aktiencrashs treten häufig nach längeren Phasen steigender Kurse (Bullenmärkte) und übermäßigem Optimismus auf, wenn die Bewertungen über den historischen Durchschnittswerten liegen.

Hohe Verschuldung und externe Schocks wie Kriege oder Naturkatastrophen können zusätzliche Risiken darstellen. Zusammengefasst ist ein Börsencrash ein dramatischer Rückgang der Aktienkurse mit weitreichenden Auswirkungen auf die Wirtschaft und die Finanzmärkte.

Historische Aktiencrashs

Börsencrashs sind kein neues Phänomen. Ein Blick in die Vergangenheit zeigt, wie unterschiedlich die Auslöser sein können – und wie stark die Folgen:

- 1929 – Große Depression: Der Dow Jones brach innerhalb weniger Tage um rund 25% ein und löste eine weltweite Wirtschaftskrise aus.

- 1987 – Schwarzer Montag: Ein Tagesverlust von 22,6% im DJI – ausgelöst durch computergestützten Handel und massiven Vertrauensverlust.

- 2000 – Dotcom-Blase: Überbewertung von Tech Aktien führte zu einem NASDAQ-Einbruch von fast 78% innerhalb zweier Jahre.

- 2008 – Finanzkrise: Immobilienblase, Zusammenbruch großer Finanzinstitute (Stichwort: Lehman-Pleite), globale Rezession – der DJI fiel dabei um über 50%.

- 2020 – COVID-Crash: Pandemiebedingter Schock am Aktienmarkt; der DAX fiel innerhalb von nur 28 Tagen um fast 40 %. Dank massiver geldpolitischer Eingriffe erholte sich der Markt jedoch rasch.

Diese Beispiele zeigen: Crashs kommen plötzlich, verlaufen heftig – und wiederholen sich in unterschiedlichen Formen. Umso wichtiger ist es, das eigene Portfolio robust aufzustellen, die Märkte kontinuierlich zu beobachten und ein solides Risikomanagement zu betreiben.

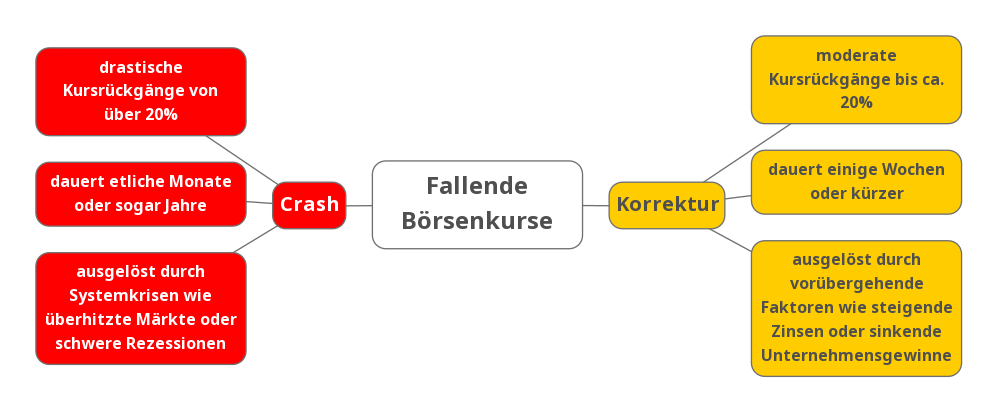

Was ist der Unterschied zwischen Korrektur und Crash?

Obwohl sowohl ein Börsencrash als auch eine Korrektur mit einem Rückgang des Marktwerts einhergehen, unterscheiden sie sich erheblich in Bezug auf Ausmaß, Dauer und zugrundeliegende Ursachen.

- Eine Korrektur bezeichnet meist einen Marktrückgang von 10–20%, der häufig vorkommt und meist nach einigen Wochen oder Monaten endet.

- Ein Crash hingegen ist ein plötzlicher, deutlich stärkerer Einbruch, oft ausgelöst durch systemische Probleme wie Blasen oder Finanzkrisen. Crashs dauern länger an, führen zu massiver Verunsicherung und können Jahre benötigen, bis sich die Märkte vollständig erholen.

Die wichtigsten Merkmale von Aktiencrash vs. Korrektur hier noch einmal in einer Übersicht:

Die Unterscheidung zwischen einem Börsencrash und einer Korrektur ist für Anleger von entscheidender Bedeutung, da sie ihnen hilft, Erwartungen zu steuern und in Zeiten hoher Marktvolatilität fundierte Entscheidungen zu treffen.

Die Unterscheidung zwischen einem Börsencrash und einer Korrektur ist für Anleger von entscheidender Bedeutung, da sie ihnen hilft, Erwartungen zu steuern und in Zeiten hoher Marktvolatilität fundierte Entscheidungen zu treffen.

Wann kommt der nächste Börsencrash? So erkennst du einen nahenden Absturz an der Börse

Jeder Anleger muss sich der Tatsache stellen, dass Börsencrashs unvermeidlich sind.

Ein tiefes Verständnis dafür, was einen Crash auslöst und wie man Anzeichen für einen bevorstehenden Einbruch erkennen kann, ist entscheidend für den langfristigen Erfolg an der Börse.

Während der genaue Zeitpunkt eines Aktiencrashs unvorhersehbar bleibt, gibt es bestimmte Faktoren und Indikatoren, die auf einen nahenden Absturz hinweisen können.

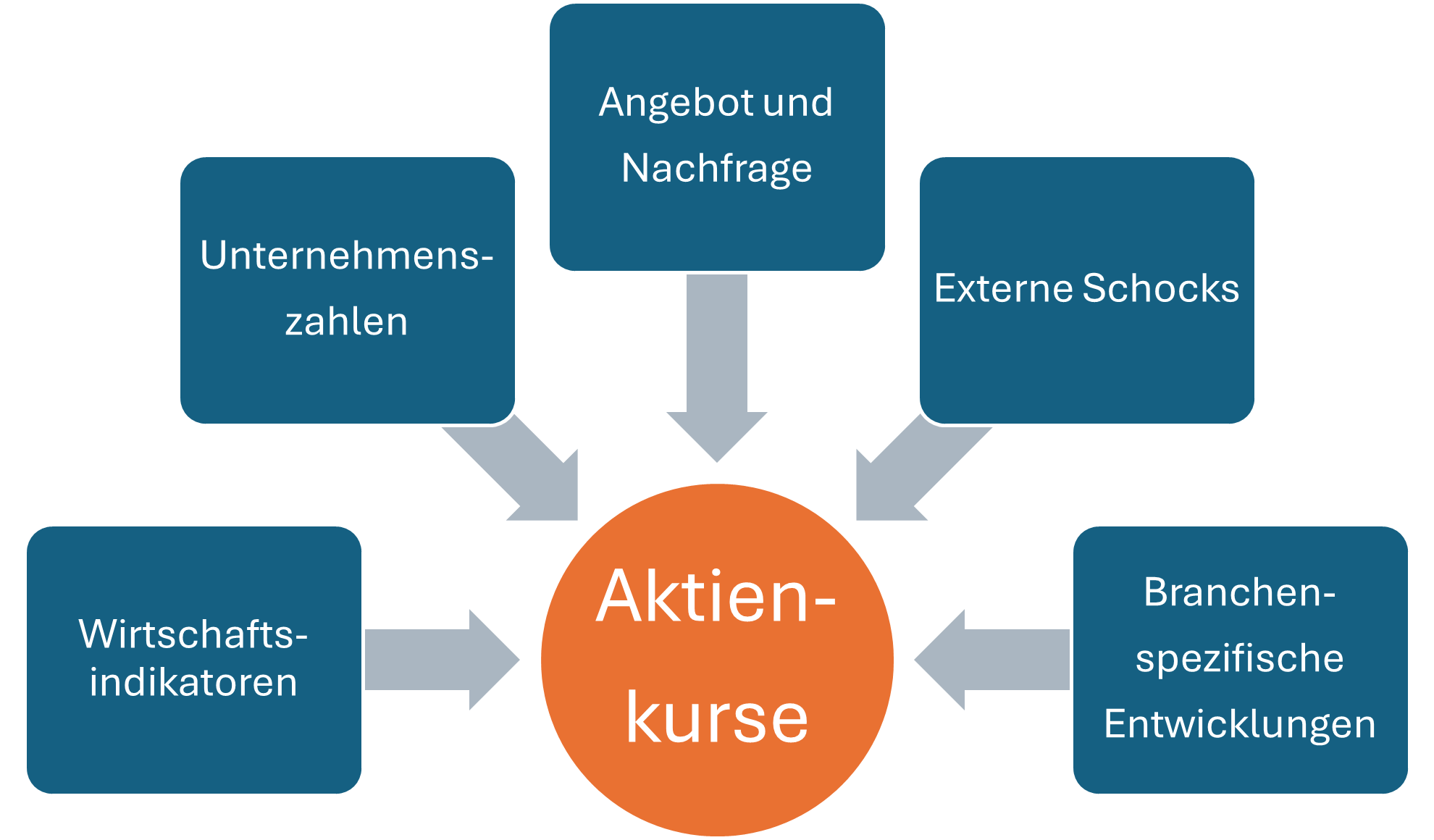

Einflussfaktoren auf den Aktienmarkt

Die Kursentwicklung an den Börsen wird durch ein Zusammenspiel mehrerer Bereiche geprägt:

- Wirtschaftsindikatoren: BIP-Wachstum, Arbeitslosigkeit, Inflation und Zinspolitik bestimmen maßgeblich die Marktstimmung. Steigende Zinsen wirken oft belastend.

- Unternehmensgewinne: Quartalszahlen geben Aufschluss über die wirtschaftliche Lage der Firmen. Starke Ergebnisse stützen die Kurse, schwache belasten sie.

- Angebot & Nachfrage: Hohe Nachfrage treibt Kurse, starkes Verkaufsinteresse drückt sie. Auch Liquidität und Handelsvolumen spielen eine Rolle.

- Externe Schocks: Geopolitik, Naturkatastrophen oder Pandemien können abrupt Unsicherheit auslösen.

- Technologische & strukturelle Trends: Innovationen oder Branchenumbrüche verschieben Marktchancen – teils abrupt.

Welche Marktindikatoren und Warnsignale muss man beachten?

Einzelne Indikatoren können keinen Crash zuverlässig vorhersagen, aber sie helfen, Risiken besser einzuschätzen:

- Marktstimmung: Übertriebener Optimismus oder starke Verunsicherung können Trendwechsel ankündigen.

- Spekulation & Blasen: Überbewertete Sektoren bergen hohes Platzen-Risiko – wie zur Dotcom-Zeit.

- Inverse Zinskurve: Historisch ein häufiger Vorbote einer Rezession.

- Steigende Zinsen: Belastet Konsum, Investitionen und damit auch Unternehmensgewinne.

- Schwache Marktbreite: Wenn nur wenige große Aktien den Markt tragen, steigt die Korrekturgefahr.

- Hohe Margin-Schulden: Kann Abwärtsbewegungen verstärken, wenn Margin Calls Verkäufe erzwingen.

Auch wenn kein Indikator den nächsten Crash exakt vorhersagen kann, helfen diese Signale Anlegern dabei, Risiken frühzeitig zu erkennen und ihr Portfolio entsprechend abzusichern.

So kannst du dein Portfolio vor einem Aktiencrash schützen

Ein Börsencrash kann den Wert eines Portfolios erheblich schmälern und die Erreichung finanzieller Ziele gefährden. Dann wird es schwierig, sich davon zu erholen und seine finanziellen Ziele zu erreichen. Durch den Einsatz von Schutzstrategien verringert du die Auswirkungen von Marktabschwüngen und bist in der Lage, die Chancen einer Erholung von einem Aktiencrash zu nutzen, wenn sich die Märkte stabilisieren.

Die folgenden Maßnahmen tragen dazu bei, dass du in volatilen Zeiten einen kühlen Kopf bewahren und deine finanzielle Widerstandsfähigkeit stärken kannst.

Diversifikation

Diversifizierung ist eine entscheidende Strategie für das Risikomanagement. Ihre Bedeutung wird in diesen zentralen Punkten deutlich:

- Risikominimierung: Der Hauptzweck der Diversifikation besteht darin, das Risiko zu reduzieren, das mit einzelnen Anlagen verbunden ist. Durch die Streuung der Investitionen über verschiedene Anlageklassen, Branchen und geografische Regionen können Anleger die Auswirkungen eines Abschwungs in einem bestimmten Bereich verringern. Zum Beispiel kann der Besitz von Anleihen oder nicht korrelierten Vermögenswerten wie Gold helfen, Verluste zu begrenzen, wenn der Aktienmarkt einbricht.

- Geringere Volatilität: Ein diversifiziertes Portfolio ist weniger schwankungsanfällig. Während eines Marktcrashs sind Aktien tendenziell volatiler und weisen große Kursschwankungen auf. Hält ein Anleger jedoch eine Mischung von Vermögenswerten, die sich nicht parallel zueinander bewegen, ist das Gesamtportfolio weniger volatil, was zum Kapitalerhalt beiträgt und die emotionale Belastung durch erhebliche Verluste verringert.

- Positionierung für nach dem Crash: Diversifikation bietet auch eine bessere Ausgangsposition für die Zeit nach einem Börsencrash. Während einige Vermögenswerte an Wert verlieren, können andere – wie Anleihen oder defensive Aktien – während eines Abschwungs stabil bleiben oder sogar an Wert gewinnen. Diese Vermögenswerte bieten einen Puffer und die Möglichkeit, von der Markterholung zu profitieren.

Stop Loss nutzen

Orderarten unterstützen dich dabei, Risiken aktiv zu managen:

- Market Order: Sofortiger Kauf/Verkauf zum aktuellen Marktpreis.

- Limit Order: Kauf/Verkauf zu einem festgelegten Preis oder besser.

- Stop-Loss-Order: Verkauf bei Erreichen eines bestimmten Preises zur Begrenzung von Verlusten.

- Take-Profit-Order: Verkauf bei Erreichen eines vordefinierten Gewinnniveaus.

- Trailing-Stop-Order: Dynamische Stop-Loss-Order, die sich dem Marktpreis anpasst.

Ein Stop Loss hilft besonders im Crash: Fällt eine Aktie z. B. von 100 € auf 90 €, löst der Stop den Verkauf aus – Verluste werden begrenzt und emotionale Fehlentscheidungen reduziert.

Alle Orderarten lassen sich bequem in XTBs Handelsplattform nutzen.

Safe Havens

Sichere Häfen (englisch: Safe Havens) sind Vermögenswerte, zu denen die Anleger in Zeiten von Börsencrashs flüchten, da sie als stabil gelten. Diese Vermögenswerte bieten während eines Crashs Stabilität und können dazu beitragen, die Gesamtvolatilität eines diversifizierten Portfolios zu verringern.

Übliche Safe Havens sind:

- Gold – traditioneller Krisenschutz und wertbeständig.

- Staatsanleihen – insbesondere US-Treasuries oder deutsche Bundesanleihen.

- Bargeld / Geldmarkt – Liquidität für Sicherheit und spätere Kaufgelegenheiten.

- Defensive Aktien – z. B. Versorger, Gesundheit, Basiskonsumgüter.

- Safe-Haven-Währungen wie CHF und JPY.

Einsatz von Derivaten

Derivate sind komplexe Finanzinstrumente, die dazu verwendet werden können, ein Portfolio gegen Marktverluste abzusichern. Diese Instrumente leiten ihren Wert von einem Basiswert (Underlying) ab und können effektiv sein, um sich gegen extreme Marktbewegungen abzusichern.

Beispiele für Derivate sind:

- Optionen (Puts) geben dem Inhaber das Recht, eine bestimmte Menge eines Basiswerts zu einem festgelegten Preis zu verkaufen. Während eines Crashs kann ein Put wertvoller werden, wenn der Marktwert des Basiswerts sinkt.

- Futures (Terminkontrakte) ermöglichen es Anlegern, den Preis für Vermögenswerte zu einem zukünftigen Zeitpunkt festzuschreiben. Dies kann dazu beitragen, Preisrisiken während wirtschaftlicher Abschwünge zu reduzieren.

- CFDs erlauben es Tradern, auf die Kursbewegungen von Vermögenswerten zu spekulieren, ohne diese tatsächlich zu besitzen. Sie bieten Flexibilität und Hebelwirkung und ermöglichen es, sowohl auf steigende als auch auf fallende Kurse zu setzen. Mit CFDs können Anleger beispielsweise eine Short-Position eingehen, um von fallenden Kursen zu profitieren.

Eine der wichtigsten Möglichkeiten, wie CFDs zur Absicherung gegen einen Börsencrash eingesetzt werden können, ist das Short Selling, oft auch als Leerverkäufe bezeichnet. Mit CFDs können Händler problemlos Short-Positionen auf verschiedene Vermögenswerte eingehen.

Mit Short-CFDs lassen sich fallende Märkte gezielt absichern. Eine Short-Position etwa auf einen Index oder den VIX kann bei stark steigender Volatilität Gewinne erzielen. Eine Möglichkeit dazu bietet beispielhaft der ProShares VIX Mid-Term Futures CFD (VIXM.US), der bei XTB handelbar ist (keine Anlageberatung). Es handelt sich um einen ETF CFD, der den VIX Mid-Term Futures Index nachbildet.

Der Einsatz von Derivaten wie CFDs bietet zahlreiche Vorteile, aber auch Risiken, wie etwa die Hebelwirkung, die sowohl Gewinne als auch Verluste verstärken kann. Es ist also wichtig, dass Anleger die Risiken und Kosten, die mit Derivaten verbunden sind, verstehen und geeignete Risikomanagementstrategien anwenden.

Ausreichende Liquidität und der klassische Notgroschen

Ein Notgroschen ist in Krisenzeiten unverzichtbar:

- Er deckt unerwartete Ausgaben, ohne dass du Wertpapiere zu schlechten Kursen verkaufen musst.

- Er schafft psychologische Sicherheit und verhindert Panikverkäufe.

- Er ermöglicht es, in Marktphasen mit niedrigen Kursen gezielt Qualitätswerte zu kaufen.

So bleibst du flexibel – selbst, wenn die Märkte stark fallen.

Welche Möglichkeiten gibt es, um von einem Börsencrash zu profitieren?

Ein Börsencrash bedeutet nicht zwangsläufig Verluste für alle Beteiligten. Für clevere und strategisch denkende Anleger kann ein Marktabschwung sogar erhebliche Gewinnchancen bieten.

Der berühmte Satz „Kaufe, wenn Blut in den Straßen fließt“ von Baron Rothschild ist ein Zeugnis dafür, dass in Zeiten der Krise oft die besten Gelegenheiten entstehen.

Etwas weniger dramatisch ausgedrückt geht es in diesem Abschnitt darum, wie man einen Aktiencrash zu seinem eigenen Vorteil nutzen kann. Der erste Schritt ist, die richtigen Wertpapiere zu finden.

Aktuell günstige Aktien identifizieren

Das Identifizieren günstiger Aktien, insbesondere während oder nach einem Börsencrash, kann erhebliche Gewinnchancen bieten, wenn sich die Märkte erholen. Die folgenden Strategien und Tools kannst du nutzen, um potenziell unterbewertete Aktien (sogenannte Value Aktien) zu finden.

Zunächst sind Bewertungskennzahlen ein wichtiges Instrument, um festzustellen, ob eine Aktie im Vergleich zu ihrem „inneren Wert“ (ein zentrales Konzept der Fundamentalanalyse) oder zu vergleichbaren Papieren günstig ist. Zu den wichtigsten Kennzahlen gehören:

- Kurs-Gewinn-Verhältnis: Das KGV vergleicht den Aktienkurs eines Unternehmens mit seinem Gewinn pro Aktie (EPS oder Earnings per Share). Ein niedriges KGV im Vergleich zum Branchendurchschnitt oder dem historischen KGV des Unternehmens kann darauf hindeuten, dass die Aktie unterbewertet ist. Es ist jedoch wichtig, die Gründe für ein niedriges KGV zu berücksichtigen, da es auch auf grundlegende Probleme des Unternehmens hindeuten könnte.

- Kurs-Buchwert-Verhältnis: Das KBV vergleicht den Marktpreis eines Unternehmens mit seinem Buchwert (dem Wert seiner Aktiva abzüglich der Verbindlichkeiten). Ein Kurs-Buchwert-Verhältnis unter 1 bedeutet, dass eine Aktie unter ihrem Buchwert gehandelt wird, was auf eine günstige Kaufgelegenheit hindeuten kann.

- Kurs-Umsatz-Verhältnis: Das KUV vergleicht den Aktienkurs eines Unternehmens mit den Umsatzerlösen pro Aktie. Ein niedriges Kurs-Umsatz-Verhältnis kann ein Zeichen dafür sein, dass eine Aktie im Verhältnis zu ihren Einnahmen unterbewertet ist, insbesondere wenn das Unternehmen gute Aussichten auf Umsatzwachstum hat.

- Dividendenrendite: Aktien mit hohen Dividendenrenditen können attraktiv sein, vor allem wenn das Unternehmen eine Historie verlässlicher Dividendenzahlungen hat. Hohe Renditen können bedeuten, dass die Aktie unterbewertet ist, falls die Dividende nachhaltig ist.

Fundamentaldaten untersuchen

Über Bewertungskennzahlen hinaus sollten Anleger weitere Fundamentaldaten eines Unternehmens wie Gewinn- und Umsatzwachstum, eine starke Bilanz und etwaige Wettbewerbsvorteile analysieren. So kann man sich vergewissern, dass die Aktie wirklich unterbewertet ist und nicht aus einem anderen Grund günstig ist.

Überverkaufte Aktien finden

Eine weitere Methode ist, sich systematisch auf die Suche nach Überreaktionen zu machen. Börsencrashs führen oft zu Panik, in der Anleger wahllos Aktien verkaufen, was die Kurse auf ein irrational niedriges Niveau drückt. Dies kann Gelegenheiten schaffen, Qualitätsaktien mit einem Abschlag zu kaufen.

Verwende in diesem Zusammenhang technische Analysewerkzeuge wie den Relative Strength Index (RSI), um überverkaufte Aktien zu identifizieren. Ein RSI unter 30 deutet in der Regel darauf hin, dass eine Aktie überverkauft ist und möglicherweise eine Erholung bevorsteht. Es ist jedoch wichtig, diese Kennzahl mit der Fundamentalanalyse zu kombinieren, um sicherzustellen, dass die Aktie nicht nur vorübergehend günstig, sondern auch fundamental solide ist.

Insiderverkäufe

Und noch ein Tipp: Insiderkäufe. Wenn Führungskräfte oder Vorstandsmitglieder Aktien ihres eigenen Unternehmens kaufen, kann das ein starkes Signal dafür sein, dass eine Aktie unterbewertet ist. Diese Personen verfügen über umfassende Kenntnisse des Unternehmens und Insiderkäufe deuten oft auf Vertrauen in die zukünftige Leistungsfähigkeit des Unternehmens hin.

Beispiele für aktuell günstige Aktien

Nach den jüngsten deutlichen Kursrückgängen geraten folgende Aktien verstärkt in den Fokus. Beide Unternehmen mussten im laufenden Monat spürbare Rückschläge hinnehmen – aus unterschiedlichen, teils unternehmens- und teils marktbedingten Gründen. Die folgende Auflistung ist nur beispielhaft und stellt keine Anlageempfehlung dar.

Schott Pharma (1SXP.DE) verzeichnete in diesem Monat einen deutlichen Kursrückgang, nachdem das Unternehmen schwächere Wachstumsaussichten kommuniziert hatte. Besonders belastend wirkten zunehmender Preisdruck im Bereich pharmazeutischer Primärverpackungen sowie Verzögerungen bei mehreren Kundenprojekten. Auch die allgemein gedämpfte Stimmung im Gesundheitssektor führte zu zusätzlicher Unsicherheit.

Auch Unilever (ULVR.UK) musste zuletzt erhebliche Rücksetzer hinnehmen. Der Kurs litt vor allem unter schwachen Absatztrends in mehreren wichtigen Märkten sowie zunehmendem Wettbewerb im Konsumgütersegment. Zusätzlich belasteten Sorgen über sinkende Margen und die Kritik von Investoren an der strategischen Ausrichtung des Konzerns.

Antizyklische Anlagestrategien

Antizyklische Strategien (Contrarian Investing) setzen bewusst darauf, gegen den Markttrend zu handeln – also zu kaufen, wenn viele verkaufen, und umgekehrt. Ziel ist es, in Phasen des Pessimismus von niedrigeren Preisen zu profitieren und sich frühzeitig für eine spätere Markterholung zu positionieren.

Typisch ist der Einstieg in defensive Sektoren, die auch in wirtschaftlich schwierigen Zeiten stabile Nachfrage aufweisen. Gleichzeitig spielen Diversifikation und Risikomanagement eine zentrale Rolle, um Schwankungen über verschiedene Anlageklassen, Branchen und Regionen hinweg abzufedern.

Auch das Dollar-Cost-Averaging (DCA) zählt zu antizyklischen Ansätzen: Durch regelmäßige Beträge sinkt das Risiko, zu ungünstigen Zeitpunkten größere Summen zu investieren – besonders vorteilhaft in Abschwungphasen.

Festzuhalten bleibt, dass man auch während einer Rezession in Aktien investieren kann. Allerdings erfordern diese antizyklischen Strategien einen disziplinierten Ansatz, eine langfristige Perspektive und die Bereitschaft, gegen den Strom zu schwimmen.

Fazit zum Börsencrash: Das solltest du für 2026 mitnehmen

Börsencrashs sind Teil des natürlichen Marktzyklus – schmerzhaft, aber unvermeidlich. Wer ihre Ursachen und Muster versteht, kann Risiken besser einschätzen und gezielt Maßnahmen ergreifen, um das eigene Portfolio widerstandsfähiger zu machen. Gerade mit Blick auf mögliche Marktverwerfungen im Jahr 2026 lohnt sich eine gute Vorbereitung mehr denn je.

Entscheidend sind dabei einige zentrale Strategien: Diversifikation, der Einsatz von Stop-Loss-Orders, ein sinnvoller Anteil an sicheren Häfen sowie – für erfahrene Anleger – der kontrollierte Einsatz von Derivaten wie CFDs, die sowohl Schutz als auch zusätzliche Chancen bieten können. Auch antizyklische Ansätze eröffnen oft neue Möglichkeiten, insbesondere wenn Märkte überreagieren und Qualitätswerte vorübergehend stark unter Druck geraten.

Gleichzeitig erinnert jeder Crash an die Bedeutung finanzieller Stabilität: Ein ausreichender Notgroschen, klare Ziele und eine langfristige Perspektive helfen, turbulente Phasen auszuhalten und gestärkt daraus hervorzugehen. Wer Marktabschwünge nicht nur als Risiko, sondern auch als Lern- und Einstiegsgelegenheit betrachtet, kann diese Zeiten langfristig für sich nutzen.

XTB begleitet Anleger auf diesem Weg. Mit einer leistungsstarken Handelsplattform, umfangreichen Bildungsangeboten und dem Zugang zu über 11.600 Finanzinstrumenten – darunter Aktien, ETFs und CFDs – bietet XTB alle Werkzeuge, um in aufsteigenden wie in fallenden Märkten flexibel agieren zu können.

Für alle, die ihre Strategie zunächst risikofrei testen möchten, steht zudem ein kostenloses Demokonto bereit, um XTBs Investment App unter realen Marktbedingungen kennenzulernen.

Das könnte dich auch interessieren:

Richtig mit Aktien handeln – So gelingt der Einstieg in den Aktienhandel

FAQ

Den genauen Zeitpunkt eines Börsencrashs vorherzusagen, ist unmöglich. Viele Faktoren beeinflussen die Märkte, und selbst Experten können keine exakten Prognosen abgeben. Statt auf Timing zu setzen, sollten Anleger auf Diversifikation und Risikomanagement achten.

Die Dauer eines Börsencrashs variiert. Einige dauern nur Wochen, andere können Monate oder Jahre anhalten. Die Erholung hängt von der Schwere des Crashs und den wirtschaftlichen Rahmenbedingungen ab.

Ob man hält oder verkauft, hängt von der individuellen Situation ab. Langfristige Anleger halten oft ihre Positionen, um Verluste zu vermeiden und von der Erholung zu profitieren. Verkaufen kann sinnvoll sein, um Verluste zu begrenzen, aber es birgt das Risiko, den richtigen Zeitpunkt für den Wiedereinstieg zu verpassen.

Zyklische Branchen wie Technologie, Konsumgüter und Finanzdienstleistungen sind oft am anfälligsten, da sie stärker von wirtschaftlichen Schwankungen beeinflusst werden. Defensive Branchen wie Versorger und Gesundheitswesen sind in der Regel stabiler.

Bei einem Börsencrash verlieren viele Wertpapiere stark an Wert – das bedeutet, dass der Marktwert deiner Anlagen deutlich sinkt. Ihr Geld ist dabei nicht direkt „weg“, solange du nicht verkaufst. Solche Verluste sind zunächst nur Buchverluste. Wenn sich die Märkte erholen, kann auch der Wert Ihrer Anlagen wieder steigen. Panikverkäufe hingegen können Verluste dauerhaft machen.

Eine solide Vorbereitung umfasst unter anderem Diversifikation, ein gutes Risikomanagement und regelmäßige Überprüfung der eigenen Anlagestrategie. Zudem hilft es, emotionale Entscheidungen zu vermeiden und einen kühlen Kopf zu bewahren – gerade in Krisenzeiten.

Ja, ein Börsencrash kann auch Chancen bieten. Für langfristig orientierte Anleger ergeben sich oft günstige Einstiegsmöglichkeiten in Qualitätsaktien, die zuvor überbewertet waren. Entscheidend ist jedoch eine gründliche Analyse und Geduld.

7 Schritte zum ersten Trade

Was ist Hebel Trading? So nutzen Sie die Hebelwirkung

Effektives Risikomanagement - so minimieren Sie erfolgreich Verluste im Trading

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.