- Die Verbraucherpreisinflation im Mai dürfte keine großen Überraschungen bringen und wird die Meinung der Federal Reserve wahrscheinlich nicht ändern

- Der Arbeitsmarkt bleibt stark, aber trotzdem könnte die Inflation bestätigen, dass die Fed auf dem besten Weg ist, die Zinsen in diesem Jahr zu senken

- Die Kerninflation in den USA wird voraussichtlich bei 3,4 % im Jahresvergleich bleiben und die Kerninflation wird voraussichtlich leicht auf 3,5 % im Jahresvergleich zurückgehen

Erwartungen des Marktes

Die Inflationsrate für April war die erste Veröffentlichung in diesem Jahr, die nicht mit höheren Werten als erwartet überraschte. Auch für die Mai-Veröffentlichung werden keine großen Überraschungen erwartet, da mehrere Faktoren wie die weitere Verlangsamung der Mietinflation und der Rückgang der Kraftstoffpreise in den letzten Wochen zu berücksichtigen sind. Werfen wir einen genaueren Blick auf die Erwartungen und die wichtigsten Faktoren, die die Inflation beeinflussen:

- Die Kerninflation des Verbraucherpreisindex wird voraussichtlich bei 3,4% im Jahresvergleich verharren, doch wird erwartet, dass sie im April mit 0,3% im Monatsvergleich nur um 0,1% steigen wird.

- Das Szenario eines Wertes von 0,3 % im Monatsvergleich in den kommenden Monaten deutet auf eine Stabilisierung hin. Ein Wert von 0,1 % im Monatsvergleich wäre ein Schritt in die richtige Richtung, der die Erreichung des Inflationsziels innerhalb des Prognosezeitraums garantieren würde. Andererseits ist die Kerninflation anfällig für Schwankungen der Lebensmittel- und Energiepreise

- Die Kerninflation dürfte sich jedoch von 3,6 % auf 3,5 % im Jahresvergleich abschwächen, auf Monatsbasis jedoch weiter um 0,3 % steigen und damit leicht über dem von der Fed gewünschten Niveau liegen.

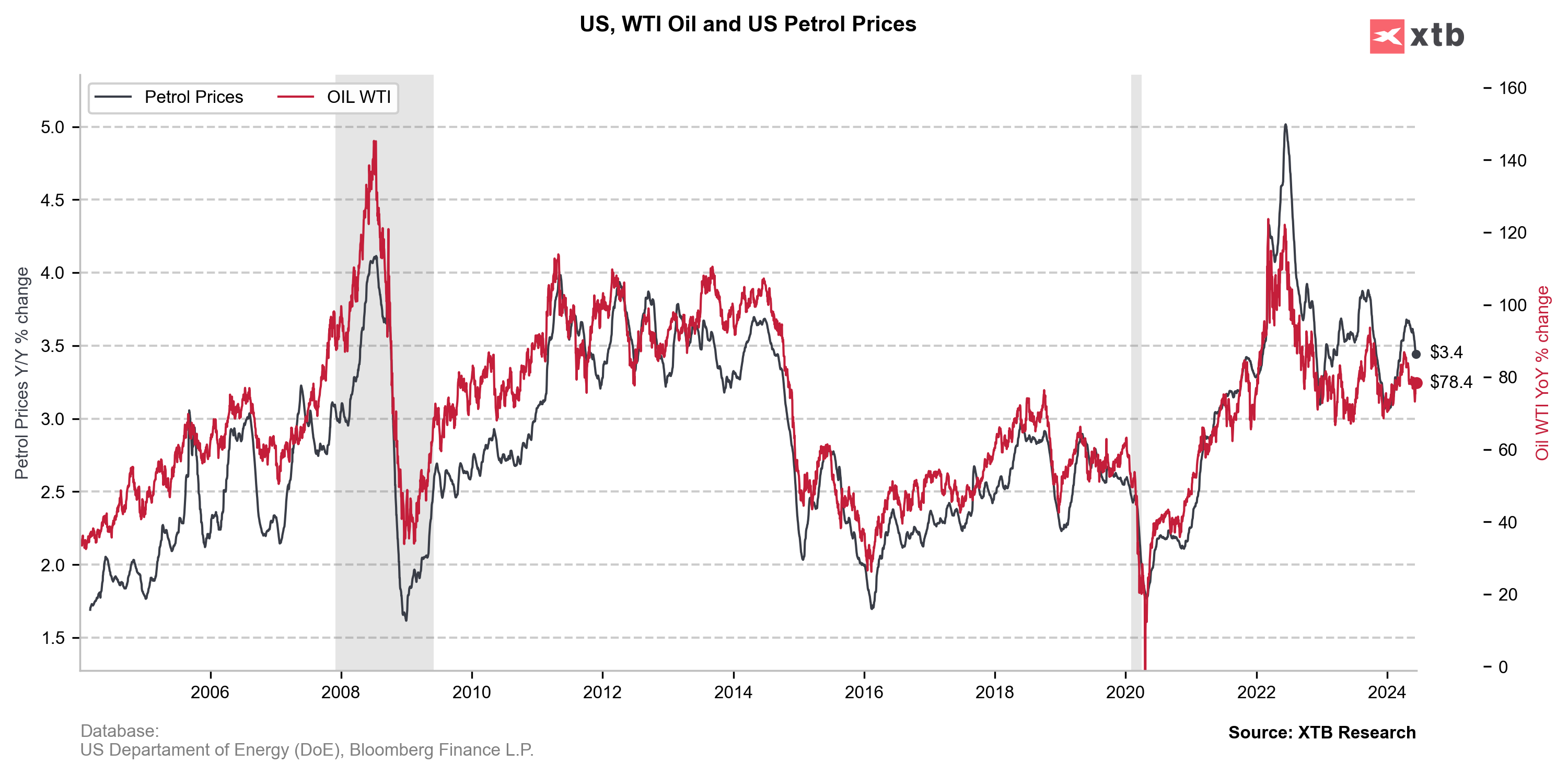

- Es wird erwartet, dass die Mietinflation nach wie vor einen sehr großen Beitrag zur Inflation leistet, aber andererseits dürften sich die Kraftstoffe negativ auf die Inflation auswirken. Kraftstoffe dürften sich angesichts des anhaltenden Preisrückgangs auch im Juni negativ auf die Inflation auswirken

- Die Lebensmittelpreise sinken weiter, sind aber nicht mehr so hoch wie Ende 2024

- Die Gebrauchtwagenpreise sind auf Jahresbasis immer noch niedriger, und theoretisch sollten die Auswirkungen auf die VPI-Inflation negativ sein

- Der Preis-Subindex aus dem ISM-Bericht für den Dienstleistungssektor verzeichnete einen sehr leichten Rückgang, war aber immer noch hoch

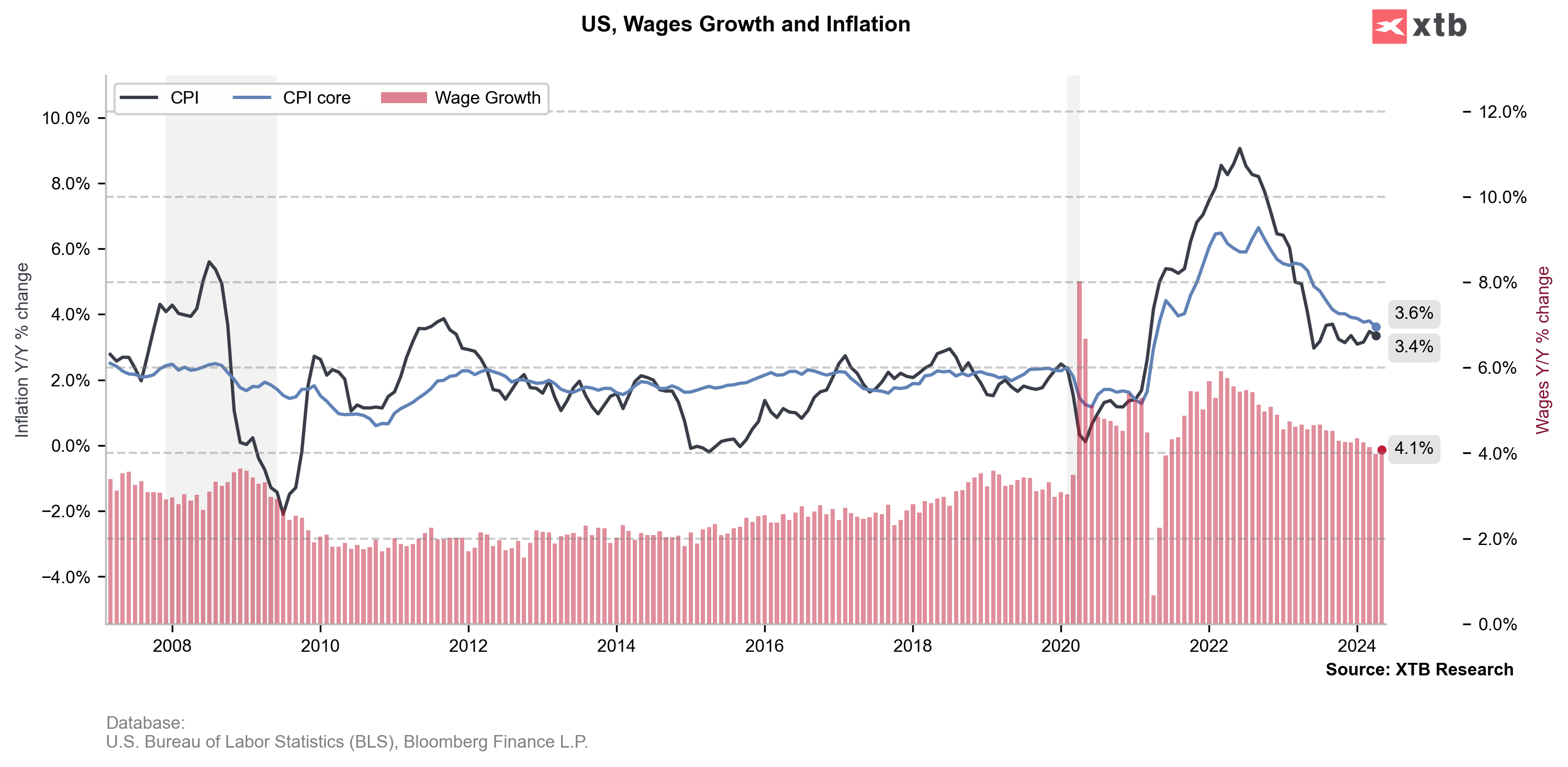

- Die Kerninflation könnte dank der jüngsten Erholung des Lohnwachstums stabil bleiben

Der Manheim-Index deutet darauf hin, dass ein weiterer Rückgang der Inflation bei Gebrauchtwagen möglich ist. Quelle: Bloomberg Finance LP, XTB

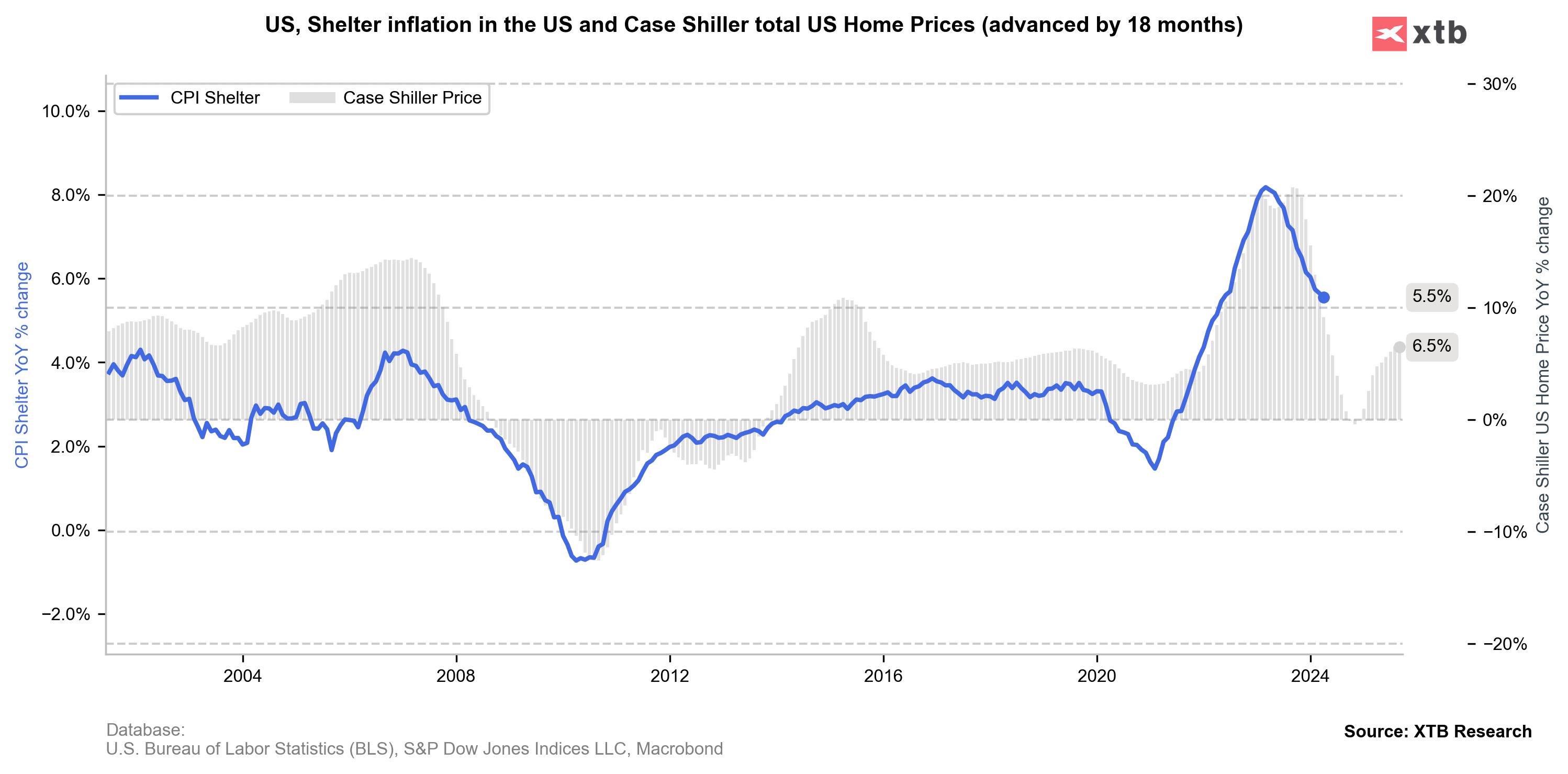

Die Kraftstoffpreise sind spürbar gesunken, und die nach wie vor niedrigen Ölpreise dürften auf einen weiteren Rückgang hindeuten. Die Auswirkungen der Kraftstoffinflation dürften sich negativ auf die Inflation auswirken. Quelle: Bloomberg Finance LP, XTB Der Case-Shiller-Index deutet auf einen weiteren Rückgang der mietpreisbedingten Inflation hin, gleichzeitig ist aber auch eine Verringerung der Rückgangsrate zu beobachten. Die Mietinflation könnte sich weiterhin hartnäckig halten und einen begrenzten Rückgang der Inflation in den kommenden Monaten beeinflussen. Quelle: Bloomberg Finance LP

Der Case-Shiller-Index deutet auf einen weiteren Rückgang der mietpreisbedingten Inflation hin, gleichzeitig ist aber auch eine Verringerung der Rückgangsrate zu beobachten. Die Mietinflation könnte sich weiterhin hartnäckig halten und einen begrenzten Rückgang der Inflation in den kommenden Monaten beeinflussen. Quelle: Bloomberg Finance LP

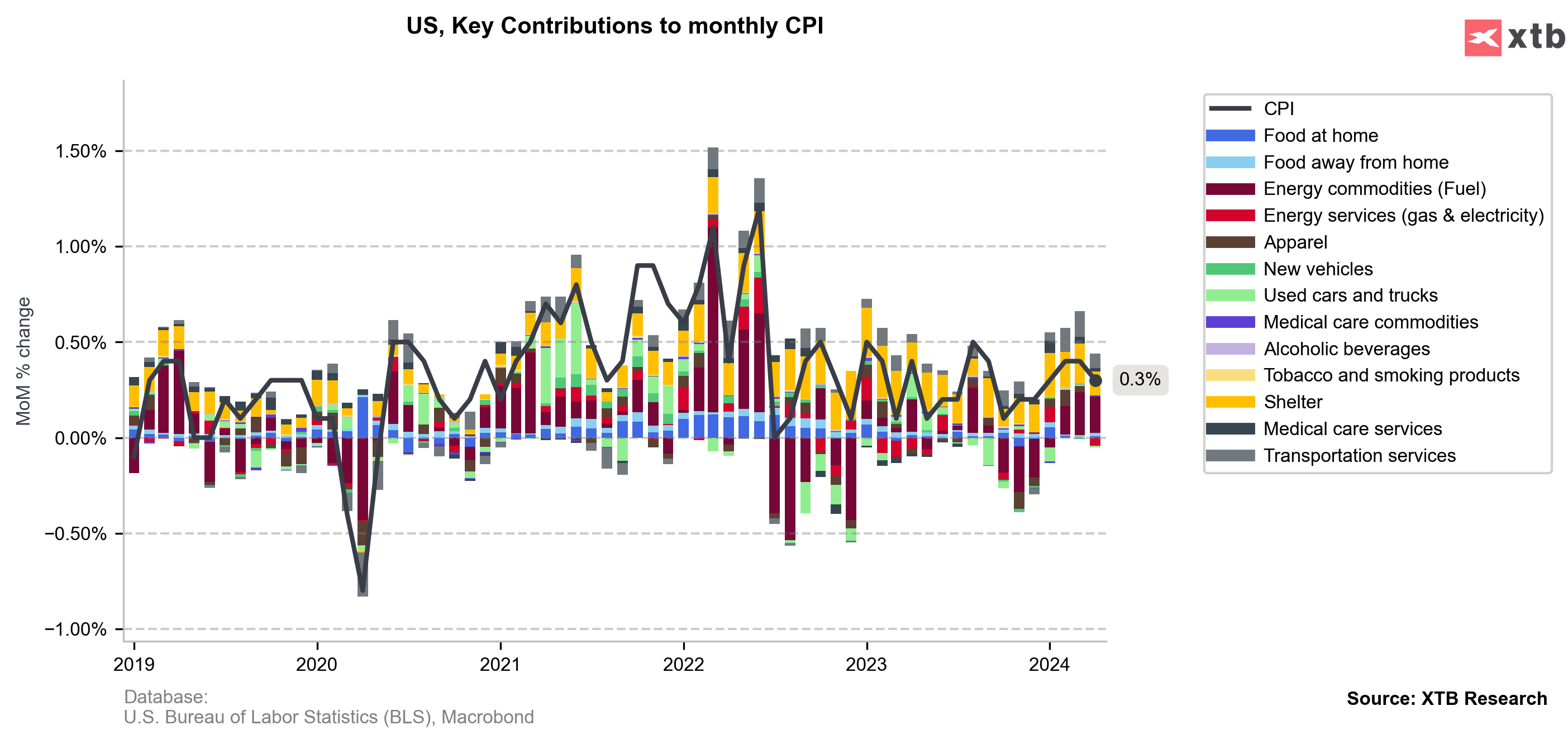

Die Kraftstoffpreise leisteten im April einen positiven Beitrag, doch dürfte sich dies im Mai-Bericht ins Gegenteil verkehren. Der Beitrag der Mietinflation auf monatlicher Basis bleibt hoch, wenn auch deutlich geringer als in den ersten drei Monaten dieses Jahres. Wenn die nächsten Inflationsberichte wie erwartet bei 0,1 %-0,2 % auf monatlicher Basis liegen, wie es Ende letzten Jahres der Fall war, dann wird die Diskussion über Zinssenkungen während der Feiertage erneut beginnen, und die Fed wird bereit sein, die Zinsen im September zu senken. Quelle: Macrobond, XTB

Die Gesamtinflation wird voraussichtlich unverändert bei 3,4 % liegen, die Kerninflation dürfte jedoch auf 3,5 % fallen. Quelle: Bloomberg Finance LP, XTB

Die Gesamtinflation wird voraussichtlich unverändert bei 3,4 % liegen, die Kerninflation dürfte jedoch auf 3,5 % fallen. Quelle: Bloomberg Finance LP, XTB

Die Inflation wird die Meinung der Fed nicht ändern

Die heutige Entscheidung der Fed wird nicht von den heutigen Inflationsdaten abhängen. Die Ausnahme wäre, wenn es eine deutliche Überraschung nach oben gibt. Nichtsdestotrotz dürfte die Fed auf dem Weg bleiben, die Zinsen in diesem Jahr zu senken, und selbst bei einem starken Arbeitsmarkt besteht die Chance, den Zyklus im September zu beginnen, so dass auch eine Senkung im Dezember möglich ist. Dennoch wird die Fed die Inflationsprognosen in diesem Jahr wahrscheinlich anheben, und vieles wird von den Zinsprognosen abhängen. Die Erwartung von zwei Zinssenkungen in diesem Jahr kann zu einer dovishen Marktreaktion führen, aber eine Vereinbarung, die sogar nur eine Senkung vorsieht, könnte den Dollar deutlich stärken.

Wie wird der Markt reagieren?

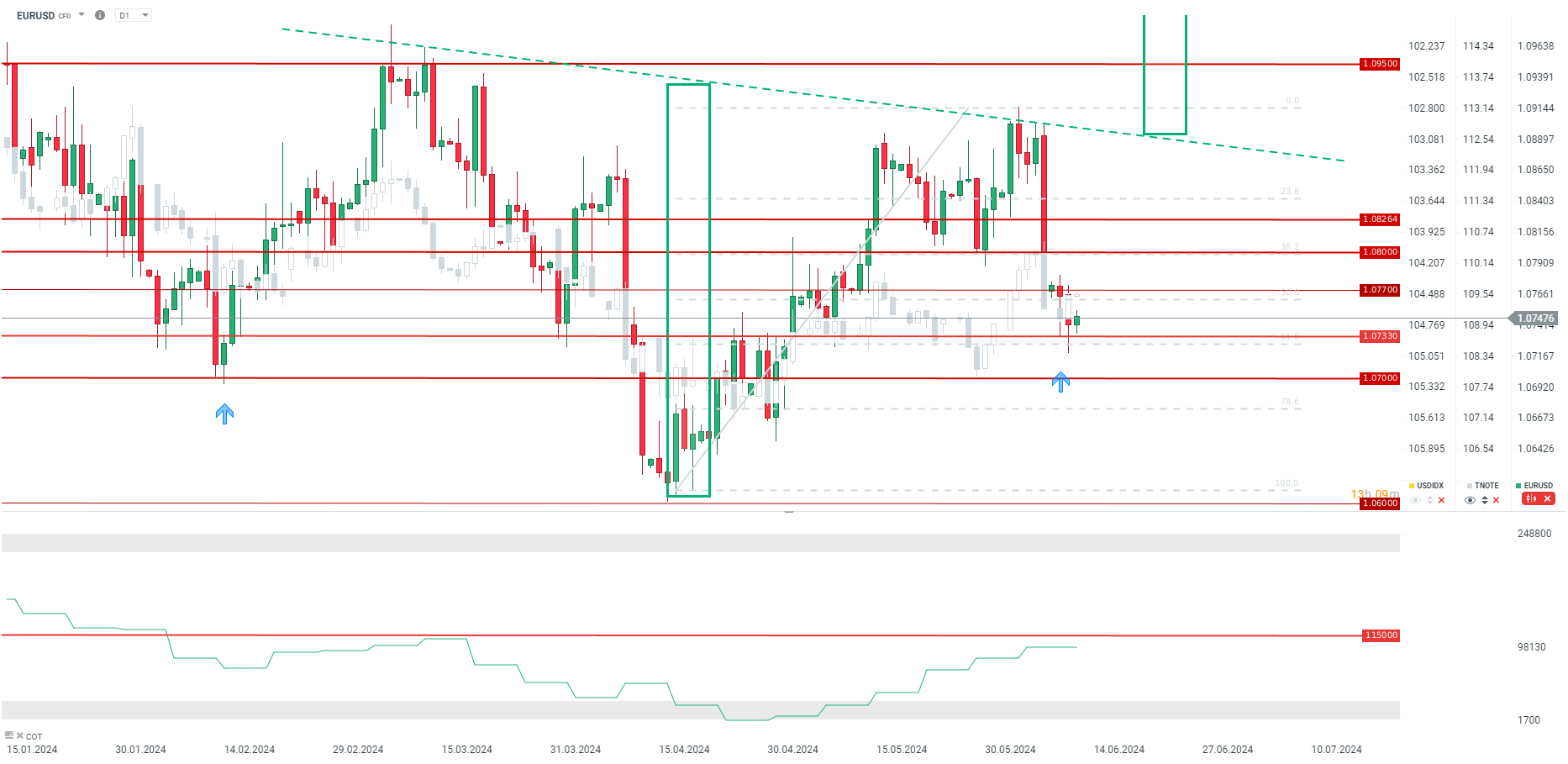

EURUSD hat sich aufgrund der phänomenalen Arbeitsmarktdaten und der Wahlturbulenzen in Europa auf höhere Renditen eingestellt. Dennoch besteht die Möglichkeit, dass EURUSD zumindest für die nächsten Stunden ein lokales Tief erreicht hat. Ohne eine Aufwärtsüberraschung könnte EURUSD oberhalb von 1,0770 einchecken, obwohl beispielsweise das Ausbleiben eines Rückgangs der Kerninflation zu einem weiteren Test des 61,8-Retracements der letzten Aufwärtswelle führen könnte. Im Vorfeld der Fed-Entscheidung beginnt ein neues Spiel. Obwohl die Fed auf dem Weg der Zinssenkungen bleiben dürfte, kann eine stärkere Abweichung von den Erwartungen nicht ausgeschlossen werden, was heute Abend zu einem Test von 1,0700 führen könnte. Es ist jedoch anzumerken, dass wir eine umgekehrte Kopf-Schulter-Formation bilden, deren Linie sich in der Nähe der 1,0900er-Marke befindet, und im Falle einer tatsächlichen Mitteilung über bevorstehende Senkungen durch die Fed im Laufe dieses Jahres ist es möglich, diese Marke zu erreichen und die Formation sogar zu realisieren.

Quelle: xStation5 von XTB

2024 KENNT EINEN SIEGER!

- AUSGEZEICHNET vom Deutschen Kundeninstitut, Handelsblatt und Brokerwahl.de!

- Aktienhandel + CFD Trading + ETF Sparpläne: AUSGEZEICHNET

- Qualität, Service, Gebühren & Konditionen - alles AUSGEZEICHNET bei XTB!

- Hier mehr erfahren

BÖRSE HEUTE: Schwache US-Daten belasten Märkte (10.02.2026)

EILMELDUNG: US-EINZELHANDELSUMSÄTZE UNTER ERWARTUNGEN

Der XTB Wochenausblick 🔴 Märkte, die man nächste Woche im Auge behalten sollte 🔴Silber, S&P 500, EURUSD

Chart des Tages 🔴 EUR/USD nach Daten aus Europa und schwächerem US-Arbeitsmarkt

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. Die Publikation stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. XTB ist nicht dazu verpflichtet, die Informationen in dieser Marketingmitteilung zu aktualisieren, abzuändern oder zu ergänzen, wenn sich ein in dieser Publikation genannter Umstand oder eine darin enthaltene Stellungnahme, Einschätzung, Idee oder Prognose ändert oder unzutreffend wird. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Die bereitgestellten Informationen enthalten KEINE Kostenbetrachtung wie Transaktionskosten, Konvertierungskosten oder Spreads. Solche Kosten können anfallen und die Ergebnisse beeinflussen. Die Rendite kann sich aufgrund von Währungsschwankungen erhöhen oder verringern, wenn die Angaben auf Zahlen beruhen, die auf eine andere Währung als die offizielle Währung des Landes lauten, in dem der Anleger oder potenzielle Anleger ansässig ist bzw in welcher Währung das Handelskonto geführt wird.

XTB S.A. (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für die Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen eines Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

RISIKOHINWEIS für CFD

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.