Wenn man sich die weltweiten Wirtschaftsdaten und die Entwicklung der Aktienindizes ansieht, könnte man fast meinen, dass es den Unternehmen des Luftfahrtsektors einfach gut gehen muss. Dies ist jedoch nicht der Fall.

Die Branche ist mit einer Reihe von Herausforderungen konfrontiert, von denen einige konjunktureller und andere struktureller Natur sind. Obwohl die Reisesaison in vollem Gange ist und das dritte Quartal des Jahres rekordverdächtig sein und die Nachfrage nach Airline-Aktien unterstützen dürfte, sind daher kaum Anzeichen für eine saisonale Euphorie zu erkennen. In der ersten Jahreshälfte gab der kapitalisierungsgewichtete europäische Luftfahrtsektor um fast 10 % nach, während die Aktienkurse des STOXX Europe 600 Index um mehr als 9 % stiegen. Die Gründe dafür?

Mehrere Faktoren haben sich ausgewirkt, darunter Inflationsängste, die die Verbrauchertrends verändert und die Nachfrage in Richtung Billigfluggesellschaften gelenkt haben, sowie steigende Kosten für Unternehmen, die weitgehend geleaste Flotten einsetzen. Das Ergebnis ist, dass die Verbraucher zwar stark sind und die Arbeitslosigkeit niedrig ist, sich dies aber nicht in einer zufriedenstellend hohen "Urlaubs"-Nachfrage niederschlägt, da höhere Zinssätze und Dienstleistungspreise die "positiven" Auswirkungen der niedrigeren Ölpreise abfedern. Kaum, Ryanair, das bis vor kurzem mit Zuwächsen glänzte, hat seit Anfang April einen Rückgang von fast 30 % zu verzeichnen. Die Anleger erwarten auch einen Abschlag bei den Bewertungen aufgrund des geopolitischen Risikos. Höhere Zinssätze erhöhen die Kosten für die auf Leasing basierenden Fluggesellschaften, und die Margen sind durch steigende Löhne und Servicegebühren unter Druck geraten.

Selbst drei Jahre nach der Coronavirus-Pandemie war das weltweite Passagieraufkommen immer noch niedriger als 2019. Die einzige große Fluggesellschaft, deren Aktien über das Niveau vor der Pandemie gestiegen sind, ist Ryanair. Quelle: ACI World

Flugnachfrage nicht so stark?

Die Coronavirus-Pandemie verursachte die erste "Beule" in der Luftfahrtbranche. Sperrungen führten zu einer Reihe von Aktienabstürzen im Luftfahrtsektor, und die Verbraucher konnten die Fluggesellschaften nur eingeschränkt oder gar nicht nutzen. Letztendlich führte die Pandemie oder vielmehr die Reaktion der Zentralbanken auf die Aussicht auf eine anhaltende Rezession (die sich unerwartet als nur saisonal herausstellte) zu einer Überstimulierung der Wirtschaft und einer erhöhten Inflation. Die vom Covid betroffenen Fluggesellschaften hatten kaum Zeit, von den Marktimpulsen und der ruhenden Nachfrage in den Jahren 2021-2022 zu profitieren, und die Inflation wurde zu einem Problem... Die Preise stiegen auf ein Niveau, das für die Verbraucher immer schwerer zu akzeptieren war, und die Zentralbanken sahen sich gezwungen, die Zinssätze zu erhöhen.

Diese Kombination von Faktoren erwies sich für die Branche als katastrophal, und die Kostensteigerungen der Unternehmen wurden nicht durch einen starken Verbraucher abgefedert, der seine Präferenzen änderte und sich an die neue Situation anpasste. Airports Council International (ACI) World hat kürzlich seine halbjährliche Aktualisierung der geschätzten Nachfrage nach Flugreisen im Jahr 2024 veröffentlicht. In diese Prognose flossen Daten von 2.600 Flughäfen in mehr als 180 Ländern ein. Vor der Pandemie wurde für das Jahr 2023 ein weltweites Passagieraufkommen von 10,5 Milliarden erwartet. Dies entspräche einem Anstieg von 119 % gegenüber 2019. Die aktualisierte Schätzung für 2023 lag bei etwa 8,7 Milliarden Fluggästen weltweit. Dies ist deutlich weniger als erwartet (obwohl 31 % mehr als 2022). In gewissem Maße wirkt sich auch die geringere Zahl der abgewickelten Geschäftsreisen auf die Branche aus; neue Möglichkeiten für Meetings in der Ferne verringern die Nachfrage.

Anteil der großen Fluggesellschaften, die an kleine Fluggesellschaften "verlieren"

Große Fluggesellschaften bedeuten hohe Kosten, lange Strecken und Kunden, die bereit sind, mehr Geld für einen Flug auszugeben - das Problem entsteht, wenn die letzte Komponente ausfällt. Trotz der historisch niedrigen Arbeitslosigkeit in der Europäischen Union (und in den Vereinigten Staaten), einer robusten Wirtschaft und niedriger Ölpreise scheinen die Aktien europäischer Fluggesellschaften wie Lufthansa und Air France KLM von niemandem gekauft zu werden.

Tatsächlich befinden sich die Aktienkurse auf dem Niveau der "covid panic" von 2020. Beide Unternehmen sehen sich einem erheblichen Lohndruck und höheren Betriebs- und Flugzeugwartungskosten gegenüber. Eine weitere "Belastung" sind neue Gebühren für nachhaltigen Flugzeugtreibstoff, durch die die Lufthansa die Ticketpreise um fast 80 Euro erhöht hat. Die Anleger befürchten, dass dies zu einer weiteren Zerstörung der Nachfrage führen wird, was zusätzlichen Druck auf die Unternehmen ausübt, die ohnehin schon schlecht dastehen. Die Aktien des Frankfurter Flughafens Fraport AG wurden in den letzten Jahren in ähnlicher Weise "ramponiert".

Während die Aktien der größten, bekannten Fluggesellschaften aus Europa wie frisch gelandet aussehen, schneiden die Aktien der kleineren kontinentalen Fluggesellschaften besser ab. Die Rede ist von Wizz Air (die kürzlich mit Triebwerksproblemen von Pratt & Whitney zu kämpfen hatte) oder Ryanair. Die Gründe dafür?

Unter dem Einfluss der Inflation verzichten die Verbraucher auf teurere Interkontinentalreisen und entscheiden sich für weniger geldbörsenintensive Ziele. In der Branche kommt es auch auf Details an - viele Betreiber sind auf das Leasen und Leihen von Maschinen angewiesen, was die Geschäftskosten weiter in die Höhe treibt - umso mehr in einem Hochzinsumfeld, in dem die Kreditgeber eine höhere Prämie für die Bereitstellung von Kapital oder das Leasen von Maschinen erwarten.

Im Fall von Ryanair ist dies nicht der Fall, und die "geringere Verschuldung" und die eigene Flotte in einem problematischen Umfeld werden von den Anlegern als Vorteil wahrgenommen. Daraus ergeben sich die ersten Schlussfolgerungen: Der Verbraucher verweigert sich nicht dem Vergnügen, sondern ändert seine Wahl und passt sich der Situation an. So hat sich das solide Lohnwachstum bisher nicht in einer astronomischen Nachfrage niedergeschlagen. Hinzu kommt, dass hohe Zinsen höhere Zinsen auf Sparkonten oder Anleihen bieten...

Der Verbraucher sieht die Alternative, Zinsen auf Bargeld zu "verdienen".

Der Umsatz von Ryanair stieg 2023 von 4,8 Mrd. € auf 10,78 Mrd. €, wobei der Gewinn vor Steuern um 34 % stieg. Das Unternehmen beförderte im vergangenen Jahr 184 Millionen Fluggäste, 23 % mehr als vor der Pandemie und 9 % mehr als 2022, trotz Problemen bei der Auslieferung von Boeing-Flugzeugen. Bislang verspricht 2024 ein sehr gutes Jahr für das Unternehmen zu werden, mit einem Anstieg der durchschnittlichen Flugpreise um 21 % im Jahresvergleich, aber Ryanair berichtete, dass der Trend für den zweiten Teil des Jahres 2024 - einschließlich der Buchungen für das saisonal rekordverdächtige dritte Quartal - schwächer aussieht. Das reichte aus, um die Aktien des Unternehmens um etwa 30 % von ihren diesjährigen Höchstständen fallen zu lassen. Die Anleger sehen dies als ein Signal der Schwäche für die gesamte Branche. In der Tat ergibt sich daraus eine intuitive Schlussfolgerung. Wenn Ryanair, das bisher am besten abgeschnitten hat, eine Abschwächung erfährt, was werden wir dann bei anderen Unternehmen sehen? Einen Vorgeschmack darauf haben wir kürzlich gesehen. Airbus senkte seine Gewinn- und Auslieferungsprognosen für das Gesamtjahr um 1,5 Milliarden Euro, was die Aktien des Unternehmens in einer einzigen Sitzung um mehr als 12 % einbrechen ließ. Das Unternehmen begründete dies mit steigenden Betriebskosten.

Die wichtigsten Geschäftskennzahlen von Ryanair sind im Vergleich zum Vorjahr gestiegen, aber die Anleger sind besorgt, ob diese Dynamik anhalten wird. Quelle: Ryanair-Quartalsbericht

Lassen Sie uns nicht dramatisch werden

Wie sieht die Situation in den USA aus? Im Mai 2024 erlebten die Vereinigten Staaten mit rund 2,9 Millionen Fluggästen auf den Flughäfen des Landes den zweitstärksten Tag aller Zeiten... Aber auch hier gibt es keine Aufregung bei den Aktien der Fluggesellschaften, obwohl immer mehr Amerikaner nach den Pandemie-Sperren reisen wollen. Wenn man sich die Entwicklung der Aktien von Fluggesellschaften ansieht, kann man kaum sagen, dass sich die Situation dramatisch von der in Europa unterscheidet. Aber die Anleger hoffen, dass sich niedrigere Preise und steigende Reallöhne letztendlich in einer höheren Nachfrage niederschlagen werden, zumindest auf der anderen Seite des Atlantiks.

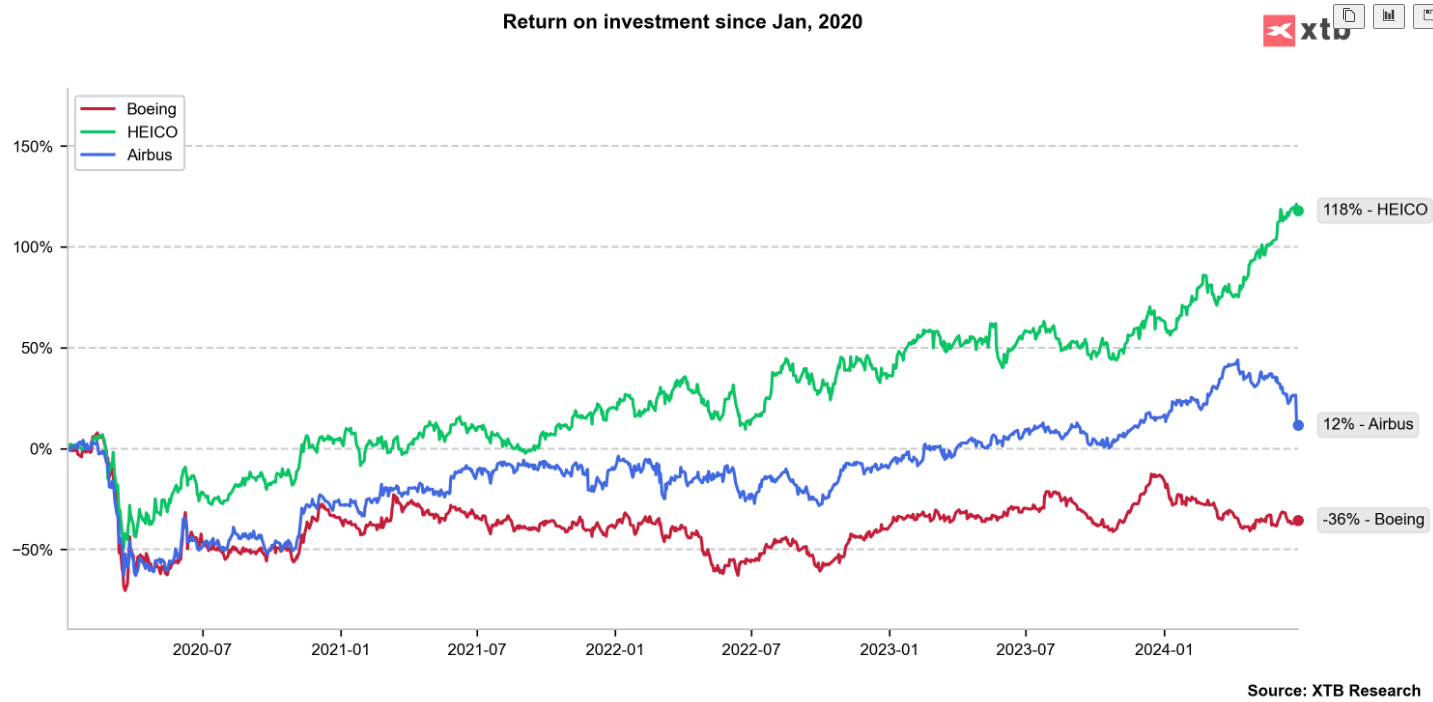

Der jüngste Inflationsbericht zeigte einen Rückgang der Flugpreise in den USA, und Analysten hoffen, dass die sinkenden Preise mehr Verbraucher zum Reisen veranlassen und so die ohnehin schon starke Nachfrage ankurbeln könnten. Aus dem Bericht über den Verbraucherpreisindex geht hervor, dass die Flugpreise im Mai gegenüber dem Vormonat um 3,6 % gesunken sind. Im Vergleich zu den Daten für April (-0,8 %) hat sich der Rückgang weiter verstärkt. An dieser Stelle sei erwähnt, dass es auch im Luftfahrtsektor Nutznießer der steigenden Kosten gibt. Man schaue sich nur die Aktienkurse von American Heico an, einem Konglomerat, das auf die Herstellung und Wartung von Flugzeugen spezialisiert ist.

Das größte Problem für die amerikanischen Fluggesellschaften in diesem Jahr ist Boeing, das aufgrund von Ausfällen und Problemen, die vor allem bei den 737 MAX-Modellen festgestellt wurden, weniger Flugzeuge ausliefern wird. Im März lieferte das Unternehmen 24 Flugzeuge aus (ein Rückgang von 53 % im Vergleich zum Vorjahr), in den ersten beiden Aprilwochen waren es laut Cirium nur 3 Flugzeuge. Nach Schätzungen von AeroDynamic Advisory wird die US-Fluggesellschaft 40 % weniger Flugzeuge als erwartet erhalten, wobei der europäische Airbus für weitere 38 % des Defizits verantwortlich ist. Wir haben also einen Faktor in der Lieferkette, der die Umsätze und Gewinne der US-Fluggesellschaften in diesem Jahr "unnatürlich" schmälern wird. In Anbetracht dessen könnten einige Anleger es vorziehen, abzuwarten, wie sich die Situation bei den Lieferungen von Boeing und Airbus in der nächsten Saison entwickelt.

Die HEICO-Aktie ist seit Januar 2020 um mehr als 119 % gestiegen, verglichen mit einem bescheidenen Anstieg von 11 % bei Airbus und einem Rückgang von 36 % bei den US-Aktien von Boeing. Quelle: XTB Research

Gibt es Gründe für Optimismus?

Da die Anlegerstimmung in der Luftfahrtbranche schwach ist, könnte man darüber nachdenken, ob diese Situation eine Chance darstellt. Der jüngste Inflationsbericht aus den USA deutet auf sinkende Ticketpreise hin, was sich in einem optimistischen Szenario in einer saisonal höheren Zahl von Fluginteressenten niederschlagen könnte. Im Monatsvergleich fielen die Ticketpreise in den USA im Mai um 3,6 %, während sie im April noch um 0,8 % gesunken waren. Es ist schwer zu sagen, inwieweit sich die niedrigeren Preise in einer höheren Nachfrage niederschlagen und inwieweit sie de facto eine sinkende Nachfrage widerspiegeln. Die Bewertungen der europäischen Unternehmen des Sektors, gemessen am Kurs-Gewinn-Verhältnis, sind gesunken und liegen fast 50 % unter dem für 2019 erwarteten Durchschnitt.

Langfristig wird jedoch damit gerechnet, dass die Zahl der weltweit beförderten Passagiere sowohl innerhalb der Länder als auch international zunehmen wird. Besonders dynamisch ist die Entwicklung in Afrika und Asien. Wir können also sagen, dass es für langfristige Investoren in der Branche immer noch gute Gründe für Optimismus gibt. Quelle: ACI World Prognosen

Sicherlich könnten das Szenario einer sanften Landung (sinkende Inflation und das Ausbleiben einer gleichzeitigen Verlangsamung der Wirtschaft und eines Anstiegs der Arbeitslosigkeit) und eine allmähliche Senkung (oder besser gesagt Normalisierung) der Zinssätze der großen Zentralbanken günstige Entwicklungen für den Sektor auslösen. Ebenso könnte der Anstieg der Reallöhne endlich darauf hindeuten, dass die Verbraucher sich nicht mehr übermäßig um den Inflationsdruck sorgen. Andererseits könnten eine potenzielle Rezession und ein plötzlicher Anstieg der Ölpreise den Druck auf die Aktien von Fluggesellschaften erhöhen und den Einbruch "verlängern". Auch die Eskalation bewaffneter Konflikte, etwa in der Ukraine oder im Nahen Osten, bleibt ein erheblicher Risikofaktor für den weltweiten Luftverkehrssektor und für Unternehmen, die auf "sensiblen" Strecken tätig sind.

Es sieht jedoch nicht so aus, als ob die laufende Saison für die Unternehmen der Branche außergewöhnlich erfolgreich sein wird, was sich allmählich in den Unternehmensbewertungen niederzuschlagen scheint.

Eines ist sicher: Um das Geschäftswachstum aufrechtzuerhalten, müssen die Luftfahrtunternehmen die steigenden Kosten an die Verbraucher weitergeben. Auch wenn die Ölpreise nach wie vor unsicher sind und noch sinken könnten, gibt es bestimmte Aspekte, die sie mit ziemlicher Sicherheit belasten werden, wie z. B. der Druck auf die Löhne oder die kostspielige Einhaltung neuer grüner Umweltstandards. Die Frage ist, wie viel werden sich die Verbraucher in den kommenden Jahren leisten können, und werden sie die Fluggesellschaften vor dieser Tatsache schützen?

RTL AKTIE 🔴 Analyse und Einschätzung für Investoren

Palo Alto Networks Aktie: CyberArk-Deal stärkt Wachstum

US Börsenstart: Starke Non-Farm Payrolls beflügeln die US Börse

BÖRSE AKTUELL: Ölpreis steigt aufgrund der Spannungen zwischen den USA und dem Iran 📈 Europäische Indizes vor Veröffentlichung des US-Arbeitsmarktberichts verhalten

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. Die Publikation stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. XTB ist nicht dazu verpflichtet, die Informationen in dieser Marketingmitteilung zu aktualisieren, abzuändern oder zu ergänzen, wenn sich ein in dieser Publikation genannter Umstand oder eine darin enthaltene Stellungnahme, Einschätzung, Idee oder Prognose ändert oder unzutreffend wird. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Die bereitgestellten Informationen enthalten KEINE Kostenbetrachtung wie Transaktionskosten, Konvertierungskosten oder Spreads. Solche Kosten können anfallen und die Ergebnisse beeinflussen. Die Rendite kann sich aufgrund von Währungsschwankungen erhöhen oder verringern, wenn die Angaben auf Zahlen beruhen, die auf eine andere Währung als die offizielle Währung des Landes lauten, in dem der Anleger oder potenzielle Anleger ansässig ist bzw in welcher Währung das Handelskonto geführt wird.

XTB S.A. (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für die Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen eines Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

RISIKOHINWEIS für CFD

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.