Mit Spannung erwartet die Finanzwelt das bevorstehende Treffen des Federal Open Market Committee (FOMC) und die damit verbundene Zinsentscheidung der Federal Reserve um 20 Uhr deutscher Zeit. Die geldpolitischen Richtlinien, die aus diesem bedeutenden Ereignis hervorgehen werden, dürften erhebliche Auswirkungen auf die globalen Finanzmärkte haben.

Es gibt praktisch keine Chance auf eine Zinssenkung oder -erhöhung bei der heutigen Sitzung. Daher wird das, was dieses Treffen als "hawkish" oder "dovish" erscheinen lässt (und die Aktienmärkte entweder senkt oder die Rallye verlängert), davon abhängen, ob die Fed darauf hinweist, dass Zinssenkungen bald kommen. Praktisch bedeutet das, dass die Stellungnahme des FOMC entscheidend sein wird, da zukünftige Änderungen der Geldpolitik über die Stellungnahme kommuniziert werden.

Das ist besonders wichtig für dieses Treffen, da es keine Fed-Sitzung im Februar gibt. Nach morgen findet die nächste Fed-Sitzung am 13. März statt, bei der der Markt derzeit eine 50/50-Chance auf eine Zinssenkung hat!

Wenn die Fed vor hat, im März die Zinsen zu senken, erwarten wir eine gewisse Änderung in der Sprache der Stellungnahme, die diese Möglichkeit anerkennt. Umgekehrt sollte die Stellungnahme, wenn die Fed wirklich nur zwei oder drei Zinssenkungen im Jahr 2024 plant, sich entschieden gegen die Idee einer Zinssenkung im März aussprechen.

FOMC Stellungnahme - Jedes Wort zählt

Insbesondere wird die "Forward Guidance" weiterhin der Schlüsselteil der Fed-Stellungnahme sein, da dies wahrscheinlich der Ort ist, an dem die Fed eventuelle Änderungen kommunizieren wird. Zur Referenz: "Forward guidance" erscheint im dritten Absatz der Fed-Stellungnahme, und es sind die Änderungen (oder das Fehlen davon) in einem bestimmten Satz, die wahrscheinlich bestimmen werden, ob diese Stellungnahme "hawkish", "dovish" oder den Erwartungen entspricht.

Der entscheidende Satz wird dieser sein (wiederum in der Mitte des dritten Absatzes): "Bei der Bestimmung des Ausmaßes möglicher weiterer geldpolitischer Straffungsmaßnahmen...". Dieser Satz hatte seit über einem Jahr eine "hawkish" Ausrichtung und ob und wie sich dieser Satz ändert, wird bestimmen, ob die Fed "hawkish", "dovish" oder den Erwartungen entspricht.

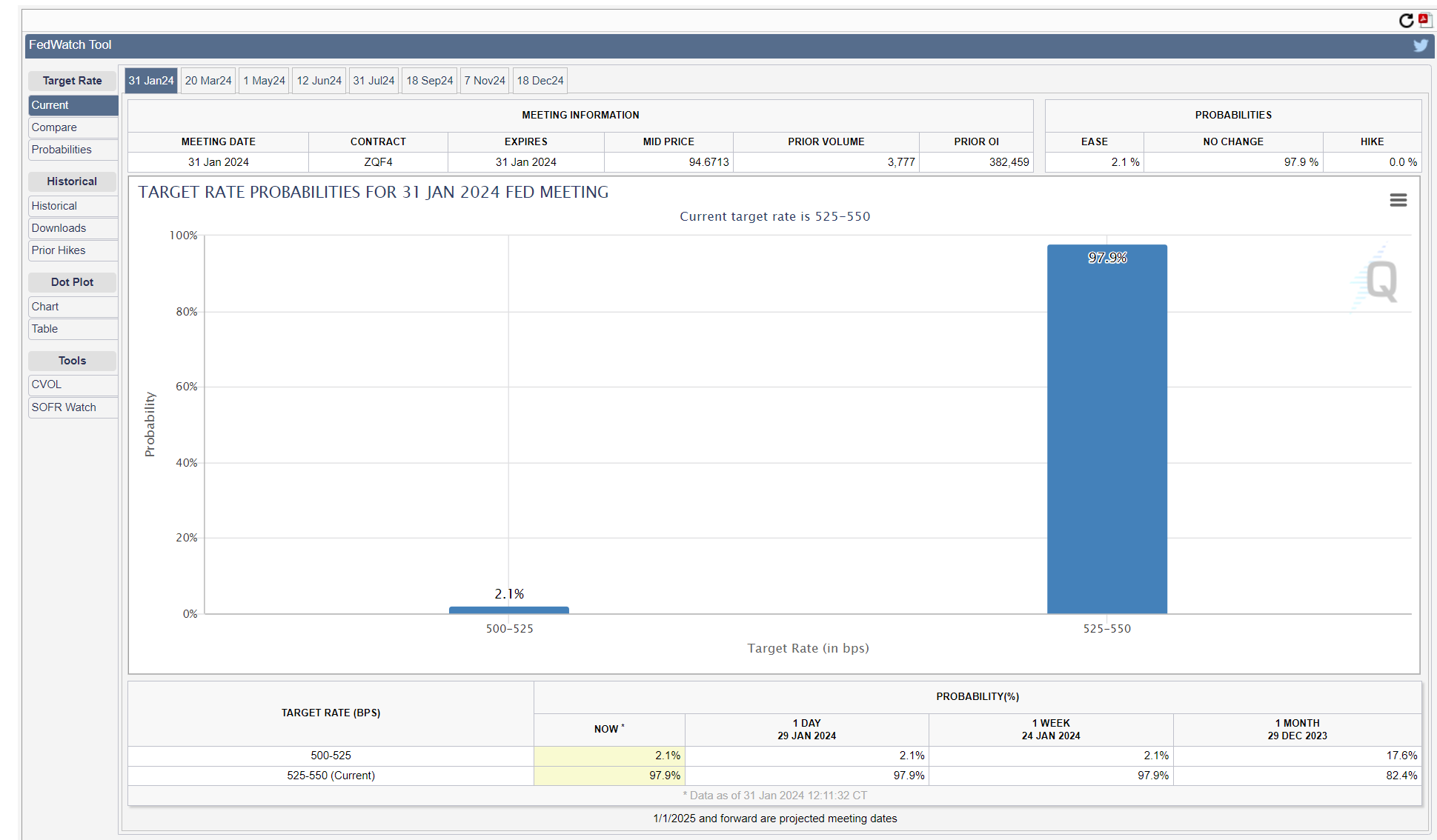

Die Kapitalmärkte preisen keine Zinssenkung für die heutige Zinsentscheidung ein - Quelle cmegroup.com

Die Kapitalmärkte preisen keine Zinssenkung für die heutige Zinsentscheidung ein - Quelle cmegroup.com

Status Quo

Die Fed sagt, sie wird nicht mehr die Zinsen erhöhen, verspricht aber auch keine Zinssenkungen in naher Zukunft.

Praktische Umsetzung:

Das kann leicht erreicht werden, indem der Satz "die Bestimmung des Ausmaßes der geldpolitischen Straffung" gelöscht und durch etwas wie "Die Fed betrachtet die Geldpolitik als ausreichend restriktiv, um die Inflation auf ihr Ziel von 2% zurückzuführen" ersetzt wird. Diese Änderung wird den Märkten signalisieren, dass Zinserhöhungen vorbei sind und zu diesem Zeitpunkt die nächste Bewegung eine Senkung sein wird, auch wenn sie nicht sofort erfolgt.

Voraussichtliche Marktreaktion:

Dieses Ergebnis ist weitgehend in den Aktienpreisen eingepreist, und wir wissen das, weil die Erwartungen an eine Zinssenkung im März bei etwa 50/50 liegen und dieses Ergebnis das nicht wesentlich ändern würde. Daher erwarten wir kleine Rallyes oder kleine Rückgänge bei Aktien, abhängig von anderen Faktoren (Powells Pressekonferenz, Unternehmensgewinne usw.). Ähnlich sollten die Renditen von Staatsanleihen bei Enttäuschung leicht steigen, dass die Entscheidung nicht stärker "dovish" ausfällt, aber insgesamt sollten keine großen Bewegungen erwartet werden. Der Dollar und Rohstoffe sollten ebenfalls im Allgemeinen ruhig sein, da auch dieses Ergebnis weitgehend in den aktuellen Preisen und den Erwartungen an Zinssenkungen reflektiert ist.

Hawkish

Die Fed sagt, sie wird die Zinsen nicht mehr erhöhen, sagt aber auch, dass Zinssenkungen kein Thema sind.

Praktische Umsetzung:

Die Fed könnte dies erreichen, indem sie den Satz "zusätzliche geldpolitische Straffung" löscht und sagt, dass die Geldpolitik "ausreichend restriktiv" ist, aber auch hinzufügt, dass sie die Geldpolitik für einen längeren Zeitraum ausreichend restriktiv halten wird, um sicherzustellen, dass die Inflation zum Ziel zurückkehrt. Im Wesentlichen sagt die Fed damit, dass Zinssenkungen nicht bald kommen werden.

Voraussichtliche Marktreaktion:

Ein starker Abverkauf. Dieses Ergebnis würde die Möglichkeit einer Zinssenkung im März ausschließen und eine Zinssenkung im Mai in Frage stellen. Das würde wiederum die Renditen von Staatsanleihen erhöhen und Aktien belasten. Wir würden einen allgemeinen Rückgang der Aktienmärkte in den USA wie z.B. Dow Jones Kurs oder S&P 500 aber auch im DAX erwarten. Der Dollar-Index sollte sich durch 104 hindurch und vielleicht um 1% höher durchsetzen, während die Renditen von Staatsanleihen wahrscheinlich um 10-20 Basispunkte steigen, wobei die Rendite der 2-jährigen Anleihe stärker steigt als die der 10-jährigen Anleihe. Rohstoffe, insbesondere Gold, würden wahrscheinlich stark von einem stärkeren Dollar getroffen. Kurz gesagt wäre dieses Ergebnis die bittere Pille die die Märkte versucht haben nicht zu schlucken.

Dovish

Die Fed sagt, dass sie nicht mehr daran denkt, die Zinsen zu erhöhen, und dass Zinssenkungen in Zukunft möglich sind.

Praktische Umsetzung:

Die Fed kann dies erreichen, indem sie auf Risiken hinweist, die zwischen Wachstum und Inflation ausgeglichen sind. Die Bezugnahme auf ausgeglichene Risiken hat in der Vergangenheit Zinssenkungen vorweggenommen.

In diesem Szenario löscht die Fed nicht nur den Satz "das Ausmaß der geldpolitischen Straffung", sondern erklärt auch, dass die Risiken für den Ausblick "ausgeglichen" sind, was die Tür zu einer Zinssenkung im März öffnet.

Voraussichtliche Marktreaktion:

ALL TIME HIGHS here we come! Again. Dieses Ergebnis würde voraussichtlich die Erwartungen an eine Zinssenkung im März wieder zurück in Richtung 100% steigern (von den aktuellen 50%), und das würde die Aktienmarkt breit nach oben drücken. Der Dollar-Index sollte moderat sinken, möglicherweise unter 103, während die Renditen von Staatsanleihen, insbesondere die der 2-jährigen Anleihe, um 10-20 Basispunkte fallen sollten (zurück auf das Niveau Anfang 2024). Rohstoffe, insbesondere Gold, sollten bei einem schwächeren Dollar stark steigen. Kurz gesagt, dies würde bestätigen, dass Zinssenkungen bevorstehen, und basierend hauptsächlich auf Momentum wäre ein Anstieg des S&P 500 auf und über 5.000 durchaus zu erwarten.

UND JETZT AUCH NOCH ZINSEN!

- Guthabenzinsen direkt auf dem Handelskonto.

- Automatisch! Ab dem ersten Euro! Täglich verfügbar!

- Mehr erfahren hier.

BÖRSE HEUTE: Tech-Aktien und Edelmetalle unter Druck – Dollar stabilisiert sich (12.02.2026)

EILMELDUNG: Pfund nach unter den Erwartungen liegenden BIP-Daten aus Großbritannien eingefroren 📉

BÖRSE HEUTE: Starker NFP bewegt Märkte – S&P 500 über 7.000 (11.02.2026)

EILMELDUNG: Nasdaq springt angesichts eines besser als erwarteten US-Arbeitsmarktberichts

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. Die Publikation stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. XTB ist nicht dazu verpflichtet, die Informationen in dieser Marketingmitteilung zu aktualisieren, abzuändern oder zu ergänzen, wenn sich ein in dieser Publikation genannter Umstand oder eine darin enthaltene Stellungnahme, Einschätzung, Idee oder Prognose ändert oder unzutreffend wird. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Die bereitgestellten Informationen enthalten KEINE Kostenbetrachtung wie Transaktionskosten, Konvertierungskosten oder Spreads. Solche Kosten können anfallen und die Ergebnisse beeinflussen. Die Rendite kann sich aufgrund von Währungsschwankungen erhöhen oder verringern, wenn die Angaben auf Zahlen beruhen, die auf eine andere Währung als die offizielle Währung des Landes lauten, in dem der Anleger oder potenzielle Anleger ansässig ist bzw in welcher Währung das Handelskonto geführt wird.

XTB S.A. (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für die Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen eines Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

RISIKOHINWEIS für CFD

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.