ETF der Woche

VanEck Junior Gold Miners UCITS ETF - A USD ACC

► ISIN: IE00BQQP9G91 | WKN: A12CCM | Ticker: GDXJ

Strategie des ETF Fonds

Anlageziel des Fonds ist die Kurs- und Renditeentwicklung des MVIS Global Junior Gold Miners Index nachzubilden. Die Anlagepolitik des Fonds, der mit einem passiven oder indexorientieren Ansatz gemanagt wird, ist es ein Portfolio von Aktienpapier zu haben, das aus allen oder im Wesentlichen allen im Index gehaltenen Wertpapieren besteht. Der Index enthält Aktien, die mindestens 50 % ihrer Einnahmen aus dem Gold- oder dem Silberbergbau erzielen. Eingeschlossen sind auch Bergbauprojekte, die das Potential haben, mittelfristig 50 % der Einnahmen aus Gold oder Silber zu generieren. Die maximale Gewichtung je Aktie darf maximal 7 Prozent betragen.

Der VanEck Junoir Gold Miners UCITS ist der einzige ETF, der den MVIS Global Junior Gold Mines Index nachbildet. Der ETF bildet die Wertentwicklung des Index durch vollständige Replikation (Erwerb aller Indexbestandteile) nach. Die Dividendenerträge werden thesauriert, was bedeutet, dass diese in den ETF reinvestiert werden.

ETF Chartcheck - Betrachtung im Wochenchart:

Der Fonds konnte sich nach einer längeren Seitwärtsphase, ab März 2024, sukzessive aufwärtsschieben. Es ging von der 26 EUR-Marke im März 2024 an das Hoch bei 45,14 EUR im Oktober 20024. In den letzten drei Handelsmonaten hat das Papier etwas zurückgesetzt, konnte sich übergeordnet aber im Bereich der 36/40 EUR festsetzen. Aktuell notiert es knapp über dieser Marke

Im Wochenchart ist erkennbar, dass der Fonds im Februar 2024 unter allen drei Durchschnittslinien notiert hat, sich aber dann über die SMA20 (aktuell bei 39,75 EUR) und die SMA50 (aktuell bei 36,13 EUR) schieben konnte. Über die SMA200 (aktuell bei 32,74 EUR) ging es nachfolgend mit einem GAP up. Im Chart ist erkennbar, dass diese Linie nachfolgend im Rahmen von Rücksetzern immer ein guter Support gewesen ist. In den letzten Handelswochen und -monaten ging es an bzw. im Dunstkreis der SMA20 sukzessive aufwärts. Rücksetzer haben sich seit August 2024 immer im Dunstkreis der SMA20 stabilisieren und moderat erholen können. Die Erholungen hatten bisher immer nur einen überschaubaren Charakter, der Anteilsschein hat sich bisher nicht überzeugend von dieser Linie nach Norden lösen können.

Das Chartbild kann aktuell als neutral / bullisch interpretiert werden. Solange das Papier über der SMA20 notiert, solange könnte es weiter aufwärts in Richtung der 45 / 47 EUR gehen. Übergeordnet könnte auch der Bereich bei 60 EUR angelaufen werden.

Sollte es im Zuge von Schwäche unter die SMA20 gehen, so könnte die SMA50 darunter noch eine weitere Unterstützung bieten. Beide Linien, die SMA20 als auch die SMA50, haben die SMA200 von unten durchquert, was als eine bullisches Momentum interpretiert werden kann. Sollte die SMA50 als Support nicht halten, so sollte es spätestens im Bereich der SMA200 einen Richtungswechsel geben.

- Aktuelle Einschätzung Wochenchart, Prognose: bullisch

ETF Chartcheck - Betrachtung im Monatschart:

Der Fonds konnte sich im März 2020, nachdem ein Tief ausgebildet worden ist, deutlich aufwärts an und über die 45 EUR-Marke schieben, dort aber nicht festsetzen. Es ging von hier aus sukzessive abwärts. Der Anteilsschein hat bis Februar 2024 gut 45 Prozent an Wert verloren, konnte diese Verluste aber in den letzten Monaten wieder kompensieren. Es ging im Hoch 2024 wieder fast bis an das Hoch von März 2020 schieben. In den letzten vier Handelsmonaten hat das Papier ausgependelt.

**************

ZINSEN VOM BROKER - direkt auf dem Handelskonto

- täglich verfügbar! Monatlich ausgeschüttet! Zinsen für die "Pause" bis zum nächsten Trade!

**************

Im Chart ist erkennbar, dass es im Rahmen der letzten Aufwärtsbewegung über die SMA20 (aktuell bei 33,04 EUR) als auch über die SMA50 (aktuell bei 32,74 EUR) ging und sich der Anteilsschein sich über diesen beiden Linien hat festsetzen können. Der Rücksetzer im August ging mit der Lunte noch einmal an die SMA50, in den folgenden Handelsmonaten hat sich das Papier sukzessive erholen können.

Solange das Papier über der SMA20 / SMA50 notiert, solange könnte es weiter aufwärts gehen. Denkbare Anlaufziele auf der Oberseite wurden in der Wochenbetrachtung gewürdigt.

Rücksetzer könnten sich bis an die beiden Durchschnittslinien ausdehnen, die aktuell eng zusammenliegen. Der Anteilsschein wäre hier vergleichsweise gut unterstützt.

- Aktuelle Einschätzung Monatschart, Prognose: bullisch

ETF Basisdaten:

VanEck Junior Gold Miners UCITS ETF - A USD ACC

|

Anlageschwerpunkt |

Aktien, Edelmetalle |

|

Fondsgröße |

493 Mio. EUR |

|

gewichtetet durchschnittliche Marktkapitalisierung |

3.400 Mio. USD |

|

Replikationsmethode |

physisch (Vollständige Replikation) |

| Gesamtkostenquote |

0,55 % p.a. |

|

Fondswährung |

EUR |

| Vergleichsindex Ticker |

MS |

| Anzahl der Positionen |

80 |

|

Auflagedatum/ Handelsbeginn |

25.03.2015 |

| KGV (letzte 12 Monate) |

15,32 |

Zusammensetzung des ETF:

Der ETF ist aktuell in 80 Positionen investiert. Die 10 größten Positionen* sind:

_9e3a21c8d2.png)

* in % Stand 31.12.2024 / Quelle: VanEck

Die 10 Top Positionen repräsentieren gut 41,5 Prozent des Fondsvermögens. Der Fonds ist damit sehr fragmentiert, auch unter der Maßgabe, dass kein Unternehmen mehr als 7% des Fonds repräsentieren darf (Anpassung quartalsmäßig)

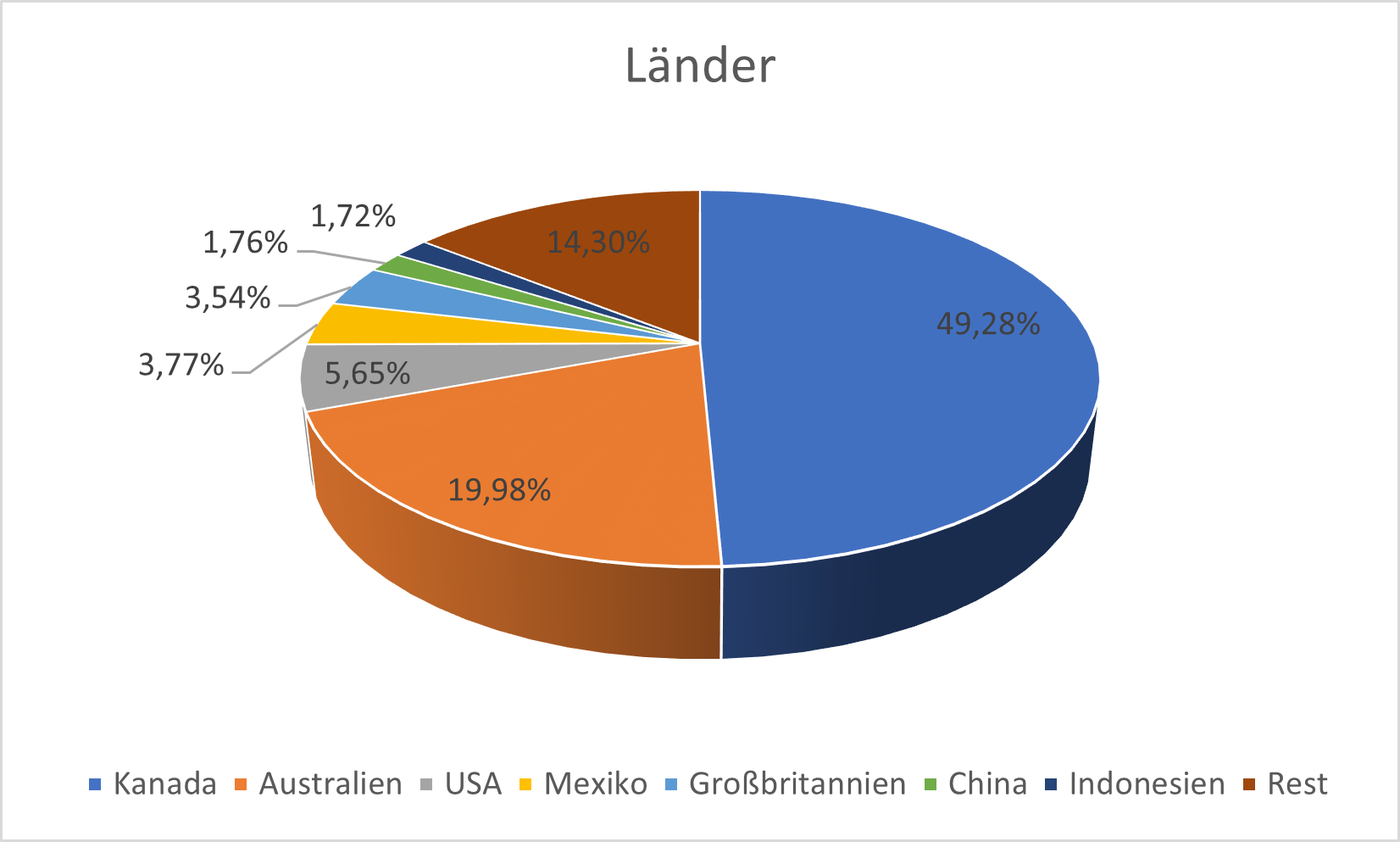

Länderallokation des ETF:

Der Anlageschwerpunkt des Fonds liegt fast zur Hälfte in Kanada. Hier ist fast die Hälfte des Fondsvermögens investiert. Weitere gut 20 % sind in australischen Werten gebunden. In diesen beide Ländern ist der Fonds mit über 2/3 des Vermögens investiert.

Risikoübersicht des ETF:

|

Volatilität 1 Jahr |

28,92 % |

|

Volatilität 3 Jahre |

30,72 % |

|

Volatilität 5 Jahre |

35,76 % |

|

Rendite zu Risiko 1 Jahr |

1,71 |

|

Rendite zu Risiko 3 Jahre |

0,28 |

|

Rendite zu Risiko 5 Jahre |

0,15 |

|

Maximum Drawdown 1 Jahr |

-18,38 % |

|

Maximum Drawdown 3 Jahre |

-41,58 % |

|

Maximum Drawdown 5 Jahre |

-47,97 % |

|

Maximum Drawdown seit Auflage |

-48,82 % |

Die Volatilität spiegelt die Kursschwankungen innerhalb eines Jahres wider. Je höher die Volatilität, des stärker ist der Kurs in der Vergangenheit geschwankt. Investments mit einer hohen Volatilität gelten in der Regel als risikoreicher, als Papier mit einer geringeren Volatilität.

Die Rendite zu Risiko ist die Kennzahl, die die historische Rendite durch die historische Volatilität geteilt, die Kennzahl setzt also die historische Rendite ins Verhältnis zum historischen Risiko. Sie gibt einen Hinweis auf das Ausmaß der Kursschwankungen, die man in Kauf nehmen muss, um von der Rendite des Wertpapiers zu profitieren.

Der Maximum Drawdown gibt den maximalen Verlust des Investments im Betrachtungszeitraum an.

Rendite des ETF im Überblick:

|

Laufendes Jahr |

9,65 % |

|

1 Monat |

8,30 % |

|

3 Monate |

-9,28 % |

|

6 Monate |

9,71 % |

|

1 Jahr |

49,58 % |

|

3 Jahre |

28,46 % |

|

5 Jahre |

29,32 % |

|

Seit Auflage (MAX) |

122,84 % |

|

2024 |

+ 22,23 % |

|

2023 |

+ 4,16 % |

|

2022 |

- 9,38% |

|

2021 |

- 14,91 % |

*Quellenangabe für die Kennzahlen: Eigenrecherche; justef.com, https://www.ishares.com/de/privatanleger/de/produkte/270051/ishares-msci-world-momentum-factor-ucits-etf?switchLocale=y&siteEntryPassthrough=true

ETF Handel bei XTB

Der Broker XTB streicht grundsätzlich die Orderkommission für alle Anlagen in Aktien und ETF, sofern der Kunde unter 100.000 Euro Handelsvolumen im Monat bleibt! Für die allermeisten Kunden bedeutet dies: kommissionsfreier Handel von weltweiten Aktien & ETFs! Nur Anleger, die über 100.000 Euro monatlich liegen, zahlen eine Kommission von 0,2%, Minimum 10 Euro.

Dieses ETF Sparplanangebot - für Einzelkäufe oder auch ETF-Sparpläne, wurde 2024 vom Handelsblatt mit "SEHR GUT" ausgezeichnet (Siegel siehe unten, zusammen mit den vielen anderen Auszeichnungen von XTB in Deutschland)..

Quelle: xStation5 von XTB

SO SEHEN SIEGER AUS!

- AUSGEZEICHNET vom Deutschen Kundeninstitut, Handelsblatt und Brokerwahl.de!

- Aktienhandel + CFD Trading + ETF Sparpläne: AUSGEZEICHNET

- Qualität, Service, Gebühren & Konditionen - alles AUSGEZEICHNET bei XTB!

- Hier mehr erfahren

ETF Analyse der Woche 🔴 Xtrackers MSCI World ex USA UCITS ETF 1C

ETF Analyse der Woche 🔴 SPDR S&P 500 UCITS ETF

ETF Analyse der Woche 🔴 VanEck Global Real Estate UCITS ETF

ETF Analyse der Woche 🔴 Amundi MSCI Europe UCITS ETF

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. Die Publikation stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. XTB ist nicht dazu verpflichtet, die Informationen in dieser Marketingmitteilung zu aktualisieren, abzuändern oder zu ergänzen, wenn sich ein in dieser Publikation genannter Umstand oder eine darin enthaltene Stellungnahme, Einschätzung, Idee oder Prognose ändert oder unzutreffend wird. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Die bereitgestellten Informationen enthalten KEINE Kostenbetrachtung wie Transaktionskosten, Konvertierungskosten oder Spreads. Solche Kosten können anfallen und die Ergebnisse beeinflussen. Die Rendite kann sich aufgrund von Währungsschwankungen erhöhen oder verringern, wenn die Angaben auf Zahlen beruhen, die auf eine andere Währung als die offizielle Währung des Landes lauten, in dem der Anleger oder potenzielle Anleger ansässig ist bzw in welcher Währung das Handelskonto geführt wird.

XTB S.A. (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für die Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen eines Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

RISIKOHINWEIS für CFD

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.