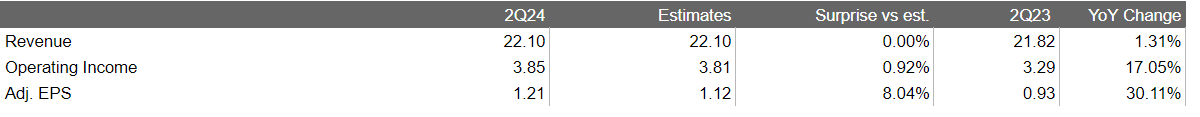

Der Gigant der Unterhaltungsindustrie hat heute seine Ergebnisse für das 2. Quartal 24 veröffentlicht (das Geschäftsjahr des Unternehmens ist nicht mit dem Kalenderjahr identisch). Das Unternehmen übertraf die Erwartungen in Bezug auf den Gewinn pro Aktie (EPS) und erhöhte auch seine EPS-Prognose für das Gesamtjahr 2024. Allerdings enttäuschte das Unternehmen im Unterhaltungssegment, wobei der Anstieg des Betriebsergebnisses in erster Linie auf das Segment "Experiences" zurückzuführen ist.

Disney-Ergebnisse (in Mrd. $, ohne EPS) Quelle: XTB Research, Bloomberg Finance L.P.

Disney-Ergebnisse (in Mrd. $, ohne EPS) Quelle: XTB Research, Bloomberg Finance L.P.

Umsatz im Rahmen der Erwartungen, aber Schwächen im Unterhaltungssegment.

Im Segment Unterhaltung meldete das Unternehmen einen Umsatzrückgang von 5 % gegenüber dem Vorjahr auf 9,8 Mrd. US-Dollar. Dies ist hauptsächlich auf einen Umsatzrückgang im Segment Content Sales/Licensing and Other zurückzuführen, der im Jahresvergleich um 40 % und 15 % unter dem Marktkonsens lag. Der Rückgang gegenüber dem Vorjahr ist auf das Fehlen großer Filmpremieren in diesem Quartal zurückzuführen, während im vorherigen Jahr Titel wie Ant-Man and the Wasp erfolgreich waren: Quantumania, sowie der anhaltende Erfolg von Avatar: Der Weg des Wassers. Die Direct-to-Consumer-Umsätze, einschließlich der Disney+-Abonnements, stiegen im Jahresvergleich um 13 % auf 5,64 Milliarden US-Dollar, was in erster Linie auf höhere Abonnementgebühren zurückzuführen ist.

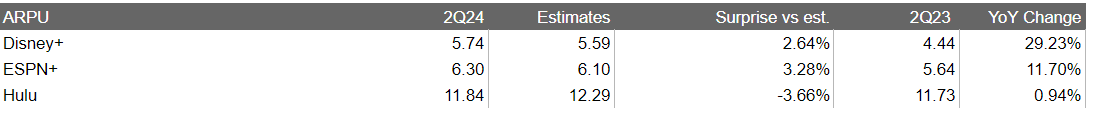

Quelle: XTB Research, Bloomberg Finance L.P.

Quelle: XTB Research, Bloomberg Finance L.P.

Was die Abonnenten von Disney+ betrifft, so meldete das Unternehmen 153,6 Millionen Abonnenten, was 4 Millionen neuen Abonnenten entspricht. Dies ist 15 % weniger als vom Markt erwartet. Im Zusammenhang mit den Streaming-Einnahmen ist die Aufrechterhaltung hoher Werte neu gewonnener Nutzer entscheidend, da der Spielraum für Preiserhöhungen bei den Abonnements auf dem hart umkämpften Plattformmarkt begrenzt ist. Daher können die schwächeren Daten zum Abonnentenwachstum als negatives Signal interpretiert werden.

Was die Abonnenten von Disney+ betrifft, so meldete das Unternehmen 153,6 Millionen Abonnenten, was 4 Millionen neuen Abonnenten entspricht. Dies ist 15 % weniger als vom Markt erwartet. Im Zusammenhang mit den Streaming-Einnahmen ist die Aufrechterhaltung hoher Werte neu gewonnener Nutzer entscheidend, da der Spielraum für Preiserhöhungen bei den Abonnements auf dem hart umkämpften Plattformmarkt begrenzt ist. Daher können die schwächeren Daten zum Abonnentenwachstum als negatives Signal interpretiert werden.

Bei den durchschnittlichen Einnahmen pro Abonnent verzeichnete das Unternehmen das stärkste Wachstum bei Disney+-Abonnements, wo der Anstieg um fast 30 % auf 5,74 $ betrug. Auf der Plattform Hulu wurde dagegen ein Rückgang verzeichnet.

Quelle: XTB Research, Bloomberg Finance L.P.

Quelle: XTB Research, Bloomberg Finance L.P.

Aufwärtskorrekturen der Prognosen

Das Unternehmen hob seine Prognosen für den Gewinn pro Aktie an und rechnet mit einem Anstieg von 25 % im Jahr 2024, was etwa 4,70 $ entspricht. Vor der Veröffentlichung der Ergebnisse lag die Prognose des Unternehmens bei 4,60 $. Dies ist jedoch immer noch ein geringerer Anstieg als erwartet, da der Marktkonsens ein EPS von 4,71 $ erwartete.

Wichtig ist, dass es dem Unternehmen gelungen ist, einen Betriebsgewinn im Streaming-Segment zu erzielen, und Disney kündigt an, dass es auf dem besten Weg ist, bis 2024 ein positives Streaming-Ergebnis zu erzielen. Das Unternehmen erzielte im Unterhaltungssegment einen Betriebsgewinn von 0,78 Mrd. USD (+72 % im Vergleich zum Vorjahr), wobei Streaming 47 Mio. USD zum Gewinn beitrug (gegenüber einem Verlust von 587 Mio. USD im Vorjahr).

Disney prognostiziert für das Gesamtjahr 2024 einen operativen Cashflow von 14 Milliarden US-Dollar, was einer Steigerung von über 40 % im Vergleich zum Vorjahr entspricht.

Der Markt reagierte kühl auf die Ergebnisse des Unternehmens, und Disney verlor 8 %.

Quelle: xStation5 von XTB

Quelle: xStation5 von XTB

INDEX HANDEL BEI XTB

- Sehr günstige Spreads ohne zusätzliche Orderkommissionen!

- Microlots ab 0,01 Kontrakten

- Niedriger Spread in der langen Handeslzeit von 08 bis 22 Uhr! Viele Wettbewerber sind nur günstig von 09 bis 17:30...

- Hier mehr erfahren

BÖRSE AKTUELL: Europäische Indizes versuchen sich nach Rekordverkäufen an der Wall Street zu erholen 🔨

Alphabet Aktie im Fokus: Jetzt Aktien kaufen oder kurzfristige Schwäche nutzen? 🔍

DAX Verlierer: Rheinmetall Aktie 🔴 Kursentwicklung und Chartanalyse (Top & Flop vom Vortag)

DAX Gewinner am Donnerstag: Deutsche Börse Aktie 🔴 Kursentwicklung und Chartanalyse (Top & Flop vom Vortag)

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. Die Publikation stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. XTB ist nicht dazu verpflichtet, die Informationen in dieser Marketingmitteilung zu aktualisieren, abzuändern oder zu ergänzen, wenn sich ein in dieser Publikation genannter Umstand oder eine darin enthaltene Stellungnahme, Einschätzung, Idee oder Prognose ändert oder unzutreffend wird. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Die bereitgestellten Informationen enthalten KEINE Kostenbetrachtung wie Transaktionskosten, Konvertierungskosten oder Spreads. Solche Kosten können anfallen und die Ergebnisse beeinflussen. Die Rendite kann sich aufgrund von Währungsschwankungen erhöhen oder verringern, wenn die Angaben auf Zahlen beruhen, die auf eine andere Währung als die offizielle Währung des Landes lauten, in dem der Anleger oder potenzielle Anleger ansässig ist bzw in welcher Währung das Handelskonto geführt wird.

XTB S.A. (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für die Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen eines Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

RISIKOHINWEIS für CFD

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.