Brent (OIL) hat seit Beginn dieser Woche deutlich zugelegt und damit die Erholung fortgesetzt, die nach dem Ausverkauf zu Beginn der letzten Woche, der mit der OPEC+-Entscheidung zusammenhing, eingetreten war!

Wir sehen, dass sich auf der Wochenkerze ein potenzielles zinsbullisches Engulfing-Muster herausbilden kann. Obwohl es in den letzten zwei Jahren schwierig war, ein ähnliches Beispiel für eine solche Formation zu finden, ist der lange untere Schatten der Kerze der letzten Woche und der zusätzliche Abprall vom gleitenden 200-Wochen-Durchschnitt, der zuvor ein zinsbullisches Signal darstellte, erwähnenswert. Sollte sich der Aufschwung fortsetzen, wird das Ziel im Bereich von 82-85 USD pro Barrel liegen. Es ist jedoch zu bedenken, dass die große Kopf-Schulter-Formation noch im Spiel sein könnte und erst nach dem Durchbruch von 92 USD pro Barrel für ungültig erklärt wird.

Quelle: xStation5

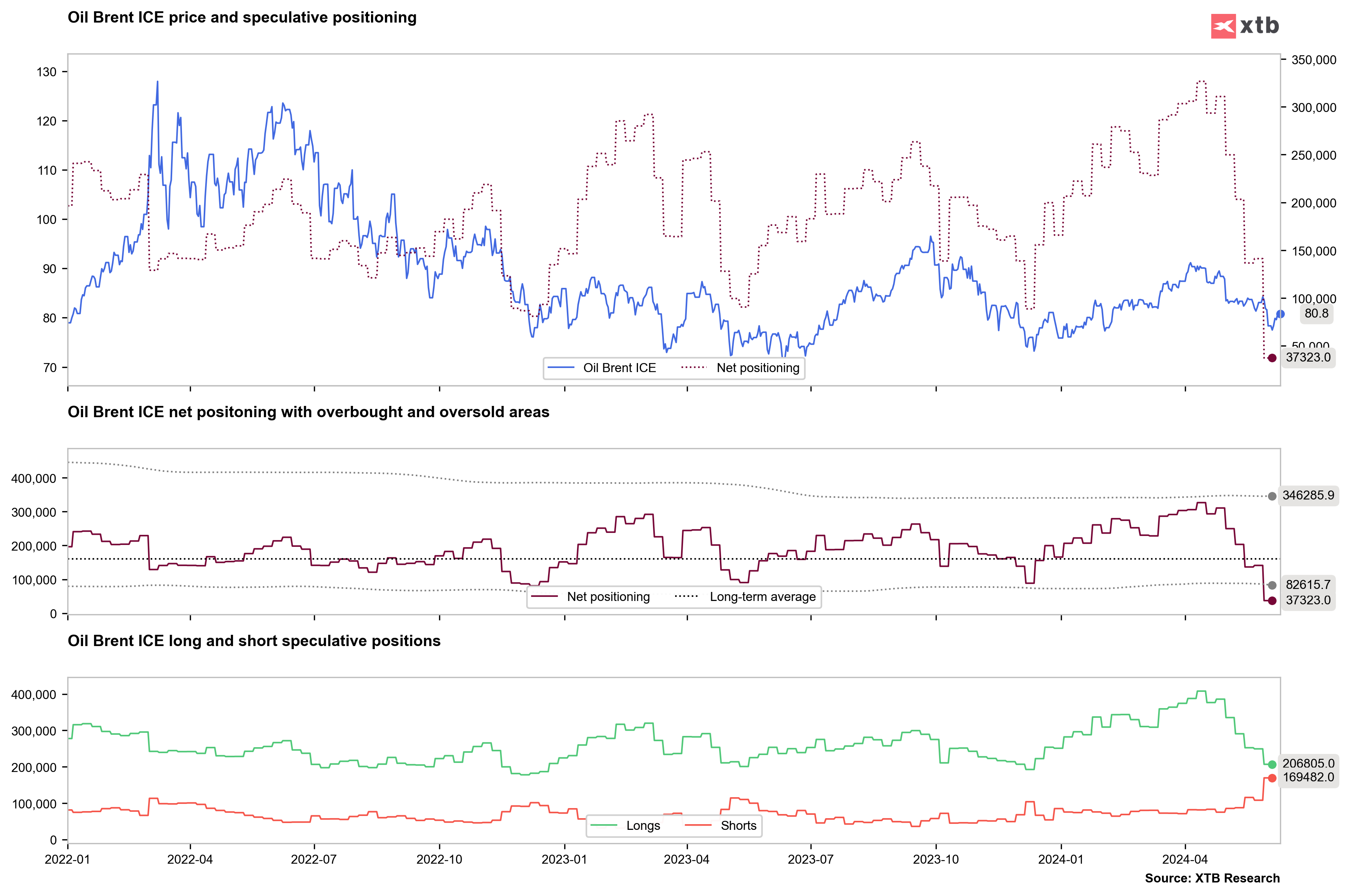

Es ist auch erwähnenswert, dass wir eine sehr interessante Situation bei der Positionierung von Brent-Rohöl haben. Es gab einen massiven Abbau von Long-Positionen und einen Anstieg von Short-Positionen auf dem Markt. Die Positionen auf ICE beziehen sich auf die Situation der letzten Woche. Die Nettopositionen sind auf dem niedrigsten Stand seit 2014. Obwohl in der Vergangenheit ein solch signifikanter Rückgang der Positionierung unter den langfristigen Durchschnitt ein Signal war, ist es erwähnenswert, dass 2014, als die Nettopositionierung einen lokalen Tiefpunkt erreichte, Rohöl der Sorte Brent um weitere ca. 40-50 % fiel (Öl befand sich damals etwa in der Mitte des starken Abwärtsimpulses). Sollte sich eine solche Situation wiederholen, könnte Öl noch um 13-16 USD fallen, was eine Spanne von etwa 60-65 USD pro Barrel bedeuten würde. Solche Werte wären möglich, wenn die OPEC zugeben würde, dass sie sich derzeit mehr um Marktanteile als um Preise und Marktstabilisierung kümmert. Daher ist dies nicht das Basisszenario.

Es ist jedoch erwähnenswert, dass die Zahl der Short-Positionen auf das Niveau von Ende 2023, Mai-Juni 2023 oder Ende 2022 gefallen ist, was ein Gegensignal darstellt. Dennoch müssten wir in den nächsten 2-3 Wochen eine Erholung der Long-Positionen sehen, um eine Trendwende bei den Fondspositionen bestätigt zu bekommen.

Quelle: xStation5 von XTB

UND JETZT AUCH NOCH ZINSEN!

- Guthabenzinsen direkt auf dem Handelskonto.

- Automatisch! Ab dem ersten Euro! Täglich verfügbar!

- Mehr erfahren hier.

BÖRSE HEUTE: Schwache US-Daten belasten Märkte (10.02.2026)

TRADINGIDEE des Tages 🔴 Gold (09.02.2026)

NATGAS fällt um 6 % durch veränderte Wettervorhersagen

Goldpreis: Auspendeln mit hoher Volatilität! 🟡 Analyse & Prognose

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. Die Publikation stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. XTB ist nicht dazu verpflichtet, die Informationen in dieser Marketingmitteilung zu aktualisieren, abzuändern oder zu ergänzen, wenn sich ein in dieser Publikation genannter Umstand oder eine darin enthaltene Stellungnahme, Einschätzung, Idee oder Prognose ändert oder unzutreffend wird. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Die bereitgestellten Informationen enthalten KEINE Kostenbetrachtung wie Transaktionskosten, Konvertierungskosten oder Spreads. Solche Kosten können anfallen und die Ergebnisse beeinflussen. Die Rendite kann sich aufgrund von Währungsschwankungen erhöhen oder verringern, wenn die Angaben auf Zahlen beruhen, die auf eine andere Währung als die offizielle Währung des Landes lauten, in dem der Anleger oder potenzielle Anleger ansässig ist bzw in welcher Währung das Handelskonto geführt wird.

XTB S.A. (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für die Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen eines Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

RISIKOHINWEIS für CFD

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.