- Super Micro Computer steigt in den S&P 500 auf

- Aktie steigt auf ein neues Rekordhoch

- Die Aktien haben seit Anfang 2023 um über 1200% zugelegt

- KI-Nachfrage sorgt für deutliches Umsatz- und Ertragswachstum

- Kursanstieg bei $1.150 verlangsamt

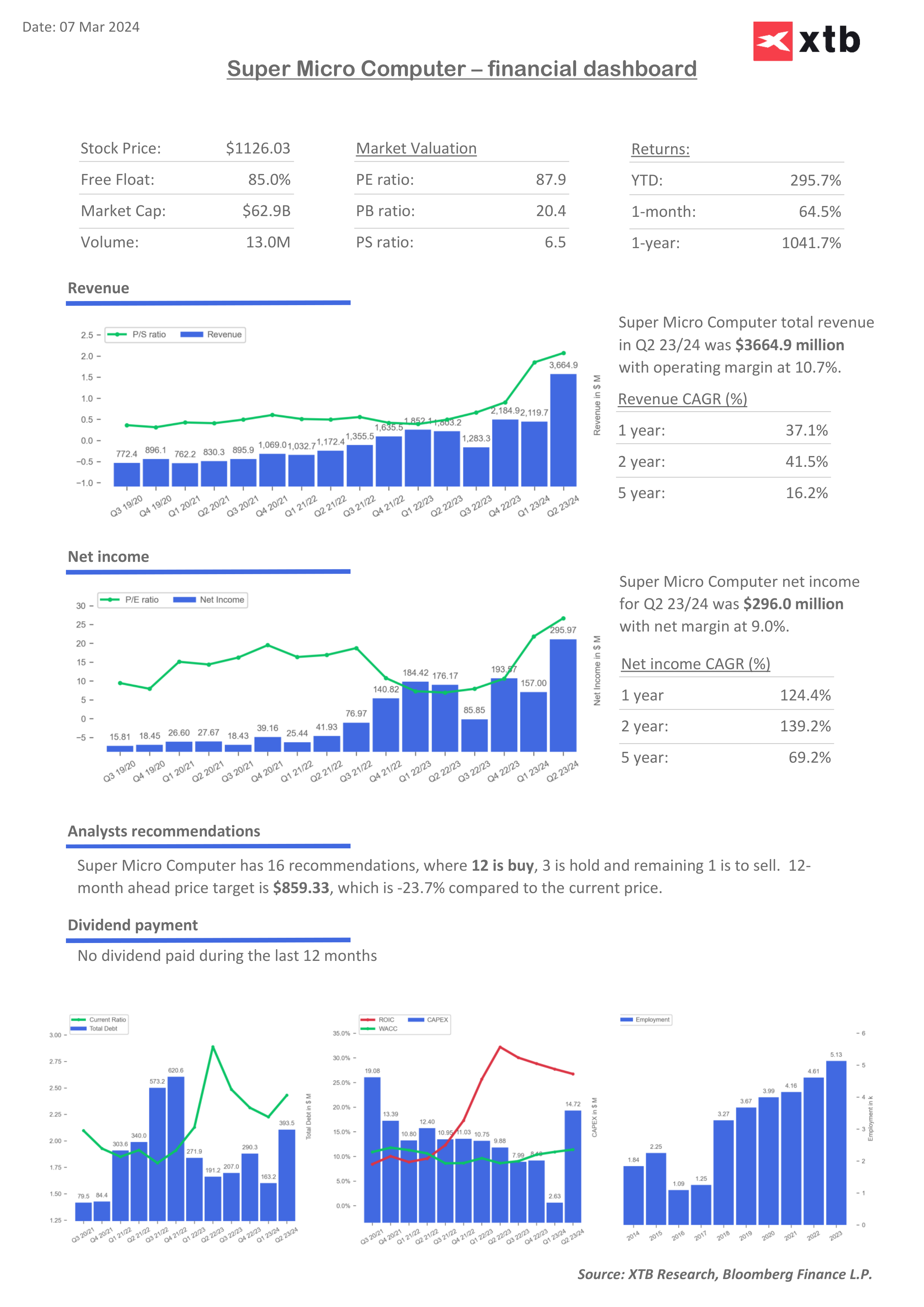

- Super Micro Computer (SMCI.US) erholte sich zu Beginn dieser Woche und erreichte neue Allzeithochs. Ausgelöst wurde der Anstieg durch die Bekanntgabe der S&P Dow Jones Indices am vergangenen Freitag nach Börsenschluss an der Wall Street. Werfen wir einen kurzen Blick auf die Aktie und ihre Bewertung!

Super Micro Computer wird in den S&P 500 Index aufgenommen

Super Micro Computer verzeichnete am Montag einen Kursanstieg von fast 20 % und kletterte auf neue Allzeithochs. Ausgelöst wurde der Anstieg durch eine Ankündigung von S&P Dow Jones Indices am Freitag nach Börsenschluss an der Wall Street. S&P Dow Jones Indices gab bekannt, dass Super Micro Computer und Deckers Outdoor mit Wirkung vom 18. März 2024 Whirlpool und Zions Bancorp im S&P 500 Index ersetzen werden.

Die Aufnahme einer Aktie in den Index der 500 größten börsennotierten US-Unternehmen deutet darauf hin, dass die Nachfrage nach dieser Aktie in nächster Zeit steigen könnte. Der Grund dafür ist, dass Indexfonds, wie börsengehandelte Fonds, die den S&P 500-Index abbilden, ihre Portfolios an die neue Zusammensetzung des Index anpassen müssen. Das bedeutet, dass sie Aktien von Super Micro Computer kaufen müssen, und zwar um den 18. März 2024, um eine möglichst geringe Diskrepanz zwischen der Index- und der Fondsperformance zu gewährleisten. Der sprunghafte Anstieg der Super Micro Computer-Aktien nach der Ankündigung ist ein Versuch, die Nachfrage der ETFs zu übertreffen.

Die Aktie ist seit Anfang 2023 um mehr als 1.200 % angestiegen!

Nvidia ist ein Star der laufenden KI-getriebenen Börsenrallye, die seit Anfang 2023 um rund 500 % gestiegen ist und das drittgrößte börsennotierte Unternehmen der Welt geworden ist. Die Aufmerksamkeit für Nvidia sollte nicht überraschen, da es sich um ein großes Unternehmen handelt und die KI-getriebenen Renditen gigantisch sind. Es ist jedoch nicht das Unternehmen mit der besten Performance im Bereich KI. Super Micro Computer, ein Hersteller von Servern und anderen Geräten für die künstliche Intelligenz, hat seit Anfang des vergangenen Jahres einen atemberaubenden Kursanstieg von über 1200 % verzeichnet! Die Aktie wird auch rund 295 % höher gehandelt als zum Jahresende 2023!

Quelle: Bloomberg Finance LP, XTB Research

Nachfrage nach KI treibt SMCI-Ergebnisse

Während selbst vage Erwähnungen der Beteiligung an der KI-Technologie in der einen oder anderen Form im vergangenen Jahr bei vielen Aktien zu Kurssprüngen geführt haben, sind die Auswirkungen der KI auf das Geschäft von Super Micro Computer nicht vage, und die massive Kursrallye scheint zumindest bis zu einem gewissen Grad durch die Fundamentaldaten gerechtfertigt zu sein.

Das Unternehmen gab Ende Januar 2024 die Ergebnisse für das zweite Quartal 2024 (Kalender-Q4 2023) bekannt, die sich als sehr stark erwiesen. Der Umsatz im zweiten Quartal stieg im Vergleich zum Vorjahr um über 100 % auf 3,66 Mrd. USD, wobei der Bruttogewinn im Vergleich zum Vorjahr um 67 % auf 564,32 Mio. USD stieg. Das Betriebsergebnis stieg im Jahresvergleich um 72 %, während der Nettogewinn um 68 % höher ausfiel als im Vorjahr. Diese solide Leistung war kein einmaliges Ereignis, da das Unternehmen für das dritte Quartal 2024 einen Umsatz von 3,7 bis 4,1 Mrd. USD erwartet, gegenüber 1,28 Mrd. USD im dritten Quartal 2023. Für das gesamte Geschäftsjahr 2024 (Juli 2023 - Juni 2024) erwartet Super Micro Computer einen Umsatz von 14,3 bis 14,7 Mrd. US-Dollar, also rund 100 % mehr als im Geschäftsjahr 2023. Es ist zu beachten, dass die Prognose für das Gesamtjahr im Vergleich zur vorherigen Umsatzprognose von 10-11 Mrd. USD deutlich angehoben wurde, da die starke KI-Nachfrage immer deutlicher wird.

Ein Blick auf die Aktien-Bewertung

Werfen wir einen kurzen Blick auf die Bewertung von Super Micro Computer mit zwei häufig verwendeten Bewertungsmethoden - DCF und Multiplikatoren. Da Super Micro Computer keine Dividendenaktie ist, kann sie nicht mit dem Gordon Growth Model bewertet werden, das wir häufig in unserer Analyse der Aktie der Woche verwenden. Wir möchten betonen, dass diese Bewertungen nur zu Präsentationszwecken dienen und nicht als Empfehlungen oder Kursziele angesehen werden sollten.

Discounted-Cashflow-Methode (DCF)

Beginnen wir mit dem wahrscheinlich populärsten fundamentalen Modell zur Bewertung von Aktien - der Discounted-Cashflow-Methode (DCF). Dieses Modell stützt sich auf eine Reihe von Annahmen. Während wir bei der Analyse der Aktie der Woche diese Annahmen in der Regel auf 5-Jahres-Durchschnittswerte stützen, würde ein solcher Ansatz für Super Micro Computer nicht funktionieren. Das Unternehmen erlebt dank der KI-Revolution eine massive Verbesserung der Geschäftsaussichten, und die Annahme eines Umsatzwachstums oder einer operativen Marge auf der Grundlage von 5-Jahres-Durchschnitten würde die Aktie des Unternehmens deutlich unterbewerten.

Dennoch haben wir ein Umsatzwachstum von 20 % und eine operative Marge von 11 % angenommen, während die Annahmen für Steuersatz, Investitionsausgaben, Abschreibungen, Betriebskapital und WACC auf den jüngsten Zeiträumen basieren. In Anbetracht der Tatsache, dass Super Micro Computer in diesem Geschäftsjahr ein Umsatzwachstum von 100 % erwartet, können diese Annahmen als konservativ angesehen werden, aber ein so starkes Wachstum wird wahrscheinlich nicht über den anfänglichen KI-Boom hinaus anhalten. Da jedoch ein hohes Maß an Ungewissheit über das künftige Tempo des Umsatzwachstums besteht, haben wir beschlossen, detaillierte Prognosen für nur 5 Jahre zu erstellen, anstatt wie üblich für 10 Jahre. Das endgültige Umsatzwachstum wird mit 6 % angenommen, während der endgültige WACC mit 9,5 % angenommen wird.

Auf der Grundlage dieser Annahmen ergibt sich ein innerer Wert der Aktien von Super Micro Computer von 949,12 $ - das sind rund 15 % unter dem gestrigen Schlusskurs. Der prognostizierte Endwert macht fast 90 % der DCF-Bewertung aus.

Es ist zu beachten, dass der mit der DCF-Methode ermittelte innere Wert stark von den getroffenen Annahmen abhängt. Nachstehend finden Sie zwei Sensitivitätsmatrizen - eine für verschiedene Annahmen bezüglich der operativen Marge und des Umsatzwachstums und die andere für verschiedene Annahmen bezüglich des endgültigen WACC und des endgültigen Umsatzwachstums.

Source: Bloomberg Finance LP, XTB Research

Quelle: Bloomberg Finance LP, XTB Research

Multiple Bewertung

Werfen wir nun einen Blick darauf, wie die Bewertung von Super Micro Computer im Vergleich zu anderen Unternehmen ist. Wir haben eine Vergleichsgruppe gebildet, die aus 6 in den USA notierten Unternehmen besteht, die als Konkurrenten von Super Micro Computer gelten: Cisco Systems, Dell Technologies, HP Inc, Hewlett Packard Enterprise, NetApp und Seagate Technology Holdings. Wir haben uns 6 verschiedene Bewertungsmultiplikatoren angeschaut - P/E, P/BV, P/S, P/FCF, EV/Umsatz und EV/EBITDA.

Ein Blick auf die nachstehende Tabelle zeigt, dass die Multiplikatoren für die Vergleichsunternehmen von Super Micro Computer einer gewissen Volatilität unterliegen. Die erste wichtige Erkenntnis aus der Tabelle ist jedoch, dass Super Micro Computer zu viel höheren Multiplikatoren als seine Konkurrenten gehandelt wird. Die zweite wichtige Erkenntnis ist, dass das Unternehmen unabhängig vom verwendeten Multiplikator und unabhängig davon, ob wir den Mittelwert oder den Medianwert betrachten, im Vergleich zu seinen Konkurrenten überbewertet zu sein scheint. In der nachstehenden Tabelle finden Sie Bewertungen, die sowohl anhand des Mittelwerts als auch des Medians berechnet wurden. Die Verwendung von Median-Multiplikatoren liefert uns Bewertungen, die von $169,57 im Falle des EV/EBITDA-Multiplikators bis zu $703,41 im Falle des P/BV-Multiplikators reichen. Ein P/FCF-Multiplikator für Super Micro Computer kann nicht berechnet werden, da das Unternehmen in den letzten 4 Quartalen zusammen einen negativen Free-Cash-Flow hatte. Ein getrimmter Mittelwert (unter Ausschluss der höchsten und niedrigsten Bewertung) ergibt einen inneren Wert von 310,97 $ je Aktie, d. h. rund 70 % unter dem gestrigen Barschlusskurs.

Quelle: Bloomberg Finance LP, XTB Research

Ein Blick auf den Chart

Super Micro Computer (SMCI.US) kletterte am Montag über die Marke von 1.000 $ und erreichte neue Allzeithochs. Ein Blick auf das Chart im H1-Intervall zeigt jedoch, dass der Anstieg im Bereich von 1.150 $ gestoppt wurde. Die Aktie fiel am Dienstag inmitten eines allgemeinen Marktausverkaufs, konnte sich aber gestern wieder in den Bereich von 1.150 $ erholen. Die zukünftigen technischen Aussichten hängen davon ab, was die Aktie als nächstes tut. Sollte es nicht gelingen, den Bereich um 1.150 $ zu durchbrechen und einen Pullback zu vollziehen, würde sich auf dem Chart ein Doppel-Top-Muster zeigen. In einem solchen Szenario würde der Bereich um $1.000 als Nackenlinie des Musters dienen und ein wichtiges kurzfristiges Niveau darstellen, das es zu beobachten gilt.

Quelle: xStation5 von XTB

UND JETZT AUCH NOCH ZINSEN!

- Guthabenzinsen direkt auf dem Handelskonto.

- Automatisch! Ab dem ersten Euro! Täglich verfügbar!

- Mehr erfahren hier.

BÖRSE HEUTE: Schwache US-Daten belasten Märkte (10.02.2026)

Datadog Aktie im Fokus: Starke Zahlen treiben Cloud- und KI-Story

US Börsenstart: Tech-Aktien stützen Wall Street

Aktien News: Coca-Cola Aktie nach Zahlen – Ausblick enttäuscht Anleger

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. Die Publikation stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. XTB ist nicht dazu verpflichtet, die Informationen in dieser Marketingmitteilung zu aktualisieren, abzuändern oder zu ergänzen, wenn sich ein in dieser Publikation genannter Umstand oder eine darin enthaltene Stellungnahme, Einschätzung, Idee oder Prognose ändert oder unzutreffend wird. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Die bereitgestellten Informationen enthalten KEINE Kostenbetrachtung wie Transaktionskosten, Konvertierungskosten oder Spreads. Solche Kosten können anfallen und die Ergebnisse beeinflussen. Die Rendite kann sich aufgrund von Währungsschwankungen erhöhen oder verringern, wenn die Angaben auf Zahlen beruhen, die auf eine andere Währung als die offizielle Währung des Landes lauten, in dem der Anleger oder potenzielle Anleger ansässig ist bzw in welcher Währung das Handelskonto geführt wird.

XTB S.A. (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für die Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen eines Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

RISIKOHINWEIS für CFD

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.