Každý se jistě shodne na tom, že finanční příprava na důchod je velmi důležitá. Ale jen málo lidí se o ni začne zajímat dostatečně brzy. Většina lidí si to uvědomí až před odchodem do důchodu. Přitom nejlepší je zajímat se o ni co nejdříve, i když je vám teprve 20 nebo 30 let. Díky správným investicím a dodatečným úsporám můžete sobě i své rodině zajistit odpovídající životní úroveň a připravit se na nečekané události nebo si splnit své sny. Také ty, které byste si v mladším věku nemohli dovolit kvůli návalu povinností a nedostatku času.

Spoření na důchod včas vám může zajistit, že „zlatá léta“ svého života strávíte v hojnosti, budete si plnit své sny a výzvy. To jsou nepochybně dostatečně dobré důvody, abyste se zajímali o to, jak si vytvořit investiční plán, analyzovat rizika a jak si skutečně začít spořit na důchod.

Spoření na důchod – 6 základních pravidel

Zvyšte svůj příjem

Pokud máte vyšší příjem, budete moci úměrně tomu více šetřit a investovat. Zaměřte se tedy nejen na to, jak co nejvíce ušetřit, ale především – jak více vydělávat? Zpravidla existují dvě cesty.

- Můžete pracovat více nebo být za svou práci lépe placeni, aniž byste museli zvyšovat počet hodin práce za týden nebo měsíc. První řešení vám pravděpodobně přinese rychlejší výsledky, ale pamatujte na work–life balance.

- Obecně platí, že zvýšení objemu práce vám může pomoci rychleji dosáhnout finanční svobody a přiblížit se vašim cílům.

- Pokud podnikáte, vaším cílem bude opět znásobit zisky vaší společnosti (což může potenciálně vést k vyšší kvalitě vašeho života).

Úspora peněz a kontrola výdajů

Práce a výdělek navíc vám nemusí stačit k tomu, abyste v důchodu žili spokojeně. Pokud utratíte vše, co vyděláte, nezbyde vám mnoho peněz na pozdější léta. Vyhlídky na zvýšení příjmů mohou být někdy omezené, ale na straně výdajů můžete mnohé zlepšit.

- Vhodným způsobem může být měsíční spoření vybraných % z vašeho kapitálu. V ideálním případě by to mělo být alespoň 25 % vašeho měsíčního příjmu, často však záleží na vaší osobní situaci. Zvolte si částku, která je pro vás přiměřená.

- Můžete omezit zbytečné výdaje a spotřebu, abyste ušetřili více. Měli byste si vést domácí rozpočet a kontrolovat, za co utrácíte. Nejen proto, abyste snížili životní náklady, ale také proto, abyste si vytvořili pozitivní návyky.

Všechno si počítejte

Nebojte se počítat. Určete si, jak vypadá váš rozpočet nebo rozpočet celé vaší rodiny. Vezměte v úvahu věci, jako jsou každodenní životní náklady, zdravotní péče, nájemné nebo náklady na úvěr. Ale také cestování a zábavu. Na základě toho budete schopni zhruba určit, jaké procento ze svých příjmů můžete ušetřit. Zkuste si také odpovědět na otázku, jaký život byste chtěli mít v důchodu. Na základě svých snů můžete analyzovat, kolik peněz ročně budete potřebovat, abyste si mohli užívat života v důchodu na plno.

Získejte znalosti

Neplatí, že k efektivnímu spoření, plánování a investování peněz nepotřebujete žádné znalosti. Pamatujte také na to, že pokud si znalosti získáte sami, můžete ušetřit za služby externích institucí nebo finančních poradců. Využití jejich rad může být užitečné, ale zároveň nikdy není zárukou úspěchu či jakýchkoli investičních výnosů.

Zaměřte se na základy fungování ekonomiky, peněz a oceňování firem. Můžete také analyzovat psychologii na základě cyklů, jejichž zlomovým bodem jsou panika a mánie. To vám může umožnit nakoupit ve správný čas nadhodnocené akcie velkých společností, akciové indexy nebo levná aktiva.

Snižování rizika

Investování je vždy rizikové, ale každý investor by měl znát a zajímat se o strategie snižování rizik. Seznamte se s pojmy jako „bezpečnostní marže“ a „riziková prémie“. Pamatujte, že investování příliš velkého množství peněz může zvýšit vaše riziko a negativně ovlivnit vaše myšlení. O riziku můžete přemýšlet jako o široké škále různých scénářů. Výsledek každého z nich je neznámý, dokud se nenaplní.

Dlouhodobý horizont je klíčový

Podle mnoha ukazatelů má dlouhodobé investování výraznou výhodu oproti krátkodobým spekulacím. Tím spíše, pokud se do něj investor pouští bez patřičných znalostí, zkušeností a psychologické přípravy. Z dlouhodobého hlediska může být důležité akumulovat akcie příslušných společností nebo celých burzovních indexů, jako jsou S&P 500 nebo Nasdaq 100, do kterých můžete investovat pomocí tzv. ETF (Exchange Traded Funds).

S dlouhým investičním horizontem až několika desetiletí můžete těžit i z několika tržních cyklů, což jsou historické jevy, které mají řetězec vzájemných příčin a následků. Knihy známých investorů, jako je Howard Marks „Zvládnutí tržního cyklu“, vám mohou být jakýmsi průvodcem ve světě, kde pořizujete aktiva s myšlenkou držet je po několik desetiletí.

Rezervní fond, očekávaná délka života a inflace

Při plánování důchodu je zásadní rozpočet, který odpovídá vašemu životnímu stylu. Někdy se však stanou neočekávané věci a pohotovostní fond poskytne ochranu před nepředvídatelnými výdaji, zatímco investice do dluhopisových fondů mohou nabídnout diverzifikaci. Obojí vám pomůže udržet vaše cíle týkající se spoření na důchod nedotčené. Užitečné jsou také automatické převody na účet penzijního nebo investičního plánu, protože zajišťují konzistentní investice každý měsíc směrem do budoucna, kdy je třeba provádět výběry.

Při plánování odchodu do důchodu je zásadní zohlednit očekávanou délku života v důchodu. V současné době je průměrná délka života po 65. roce cca 20 let a 1 z 10 lidí se dožije 100 let. To znamená, že je nutné spořit více, protože vaše časová osa se nemusí shodovat s věkem odchodu do důchodu. Akumulace dodatečných prostředků pomůže pokrýt životní náklady včetně zdravotní péče v pozdějších letech, aniž by úspory příliš brzy došly a zajistily pozdější bezpečný důchod. Zvažte to při sestavování svého penzijního plánu, protože dostatečný tok peněz po odchodu do důchodu může být klíčem k tomu, abyste se vyhnuli finančním rizikům v budoucnu. Je také důležité mít na paměti možné riziko inflace.

Investiční plán pro odchod do důchodu

Důchodový investiční plán si můžete sestavit z několika tříd aktiv, jako jsou:

Důchodový investiční plán si můžete sestavit z několika tříd aktiv, jako jsou:

- TF (zejména indexové fondy s expozicí vůči S&P 500 nebo Nasdaq 100).

- Akcie (nejrizikovější a nejvolatilnější – snažte se vybírat společnosti s nízkou mírou zadlužení a pozitivními peněžními toky).

- Dluhopisy (mohou zajistit riziko z akcií a snížit dopad inflace na kupní sílu vašich peněz).

- Hotovost (i v cizích měnách a amerických dolarech)

- Drahé kovy (zejména zlato a stříbro)

Po zvolení tříd aktiv se můžete rozhodnout, kolik procent z investice vložíte do některého z aktiv. V závislosti na vašem věku můžete držet více dluhopisů, hotovosti a drahých kovů nebo více ETF a akcií. Historicky přináší investování do akcií investorům vyšší výnosy, ale ETF mohou být lepší volbou kvůli diverzifikaci a nižší volatilitě, která může zvýšit vaši míru stresu nebo nejistoty.

Příležitosti pro indexové fondy a ETF

Akciový trh historicky nabízí nejvyšší výnosy v porovnání s ostatními aktivy. Bude tomu tak i v budoucnu? To je něco, co nemůžeme předpovědět. Pokusme se však odpovědět na otázku: čím to je, že akciové indexy v minulosti přinášely investorům vyšší výnosy než nemovitosti nebo výnosy z dluhopisů?

Akciový trh historicky nabízí nejvyšší výnosy v porovnání s ostatními aktivy. Bude tomu tak i v budoucnu? To je něco, co nemůžeme předpovědět. Pokusme se však odpovědět na otázku: čím to je, že akciové indexy v minulosti přinášely investorům vyšší výnosy než nemovitosti nebo výnosy z dluhopisů?

- Zaprvé, soukromé společnosti vyrábějí a poskytují žádané zboží miliardám lidí na celém světě každý den. Kdo z nás někdy nepil Coca–Colu, nedíval se na kreslený film od Disneyho nebo nepoužíval operační systém Windows?

- Hlavním posláním podnikání je růst a dobře řízené společnosti jsou schopny v průběhu let rozmnožovat své bohatství. Je to dáno nejen vývojem produktů a náladou spotřebitelů, ale také finančním řízením celého podniku s omezenými náklady.

- Burzovní indexy, jako např. S&P 500 nebo Nasdaq 100, jsou složeny pouze z akcií společností, které procházejí indexovým výběrem a jsou pravidelně aktualizovány (nové společnosti se přidávají a slabší z indexů vypadávají).

- Ocenění společností a cena akcií do značné míry souvisí s tím, jak trh hodnotí budoucí růstovou kapacitu a kvalitu managementu.

- Úrokové sazby již několik desetiletí podněcují investory k investování do akcií, protože investice s pevným výnosem nabízejí stále nižší výnosy.

- Celkový růst HDP v bohatých zemích a rozvinutých ekonomikách a „levné úvěry“ (nízké úrokové sazby) stimulovaly poptávku po produktech soukromých společností.

- Technologický boom (internet nebo nyní umělá inteligence) nutí investory zhodnotit příležitost k nadprůměrným výnosům a obchodnímu růstu technologických společností.

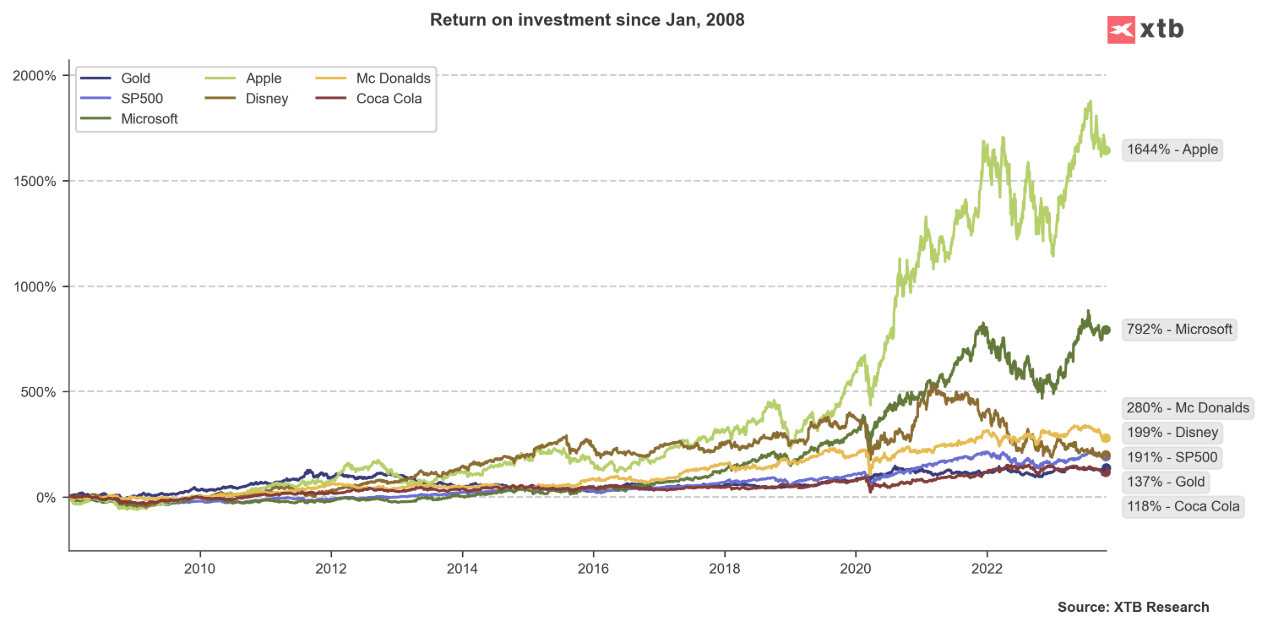

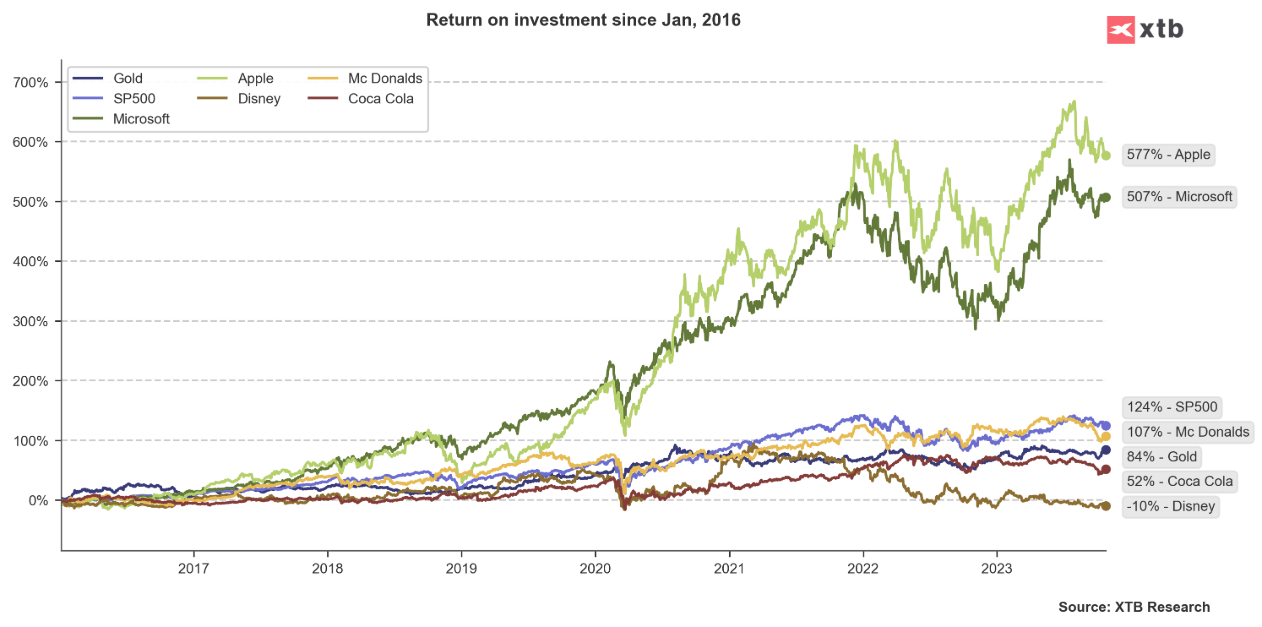

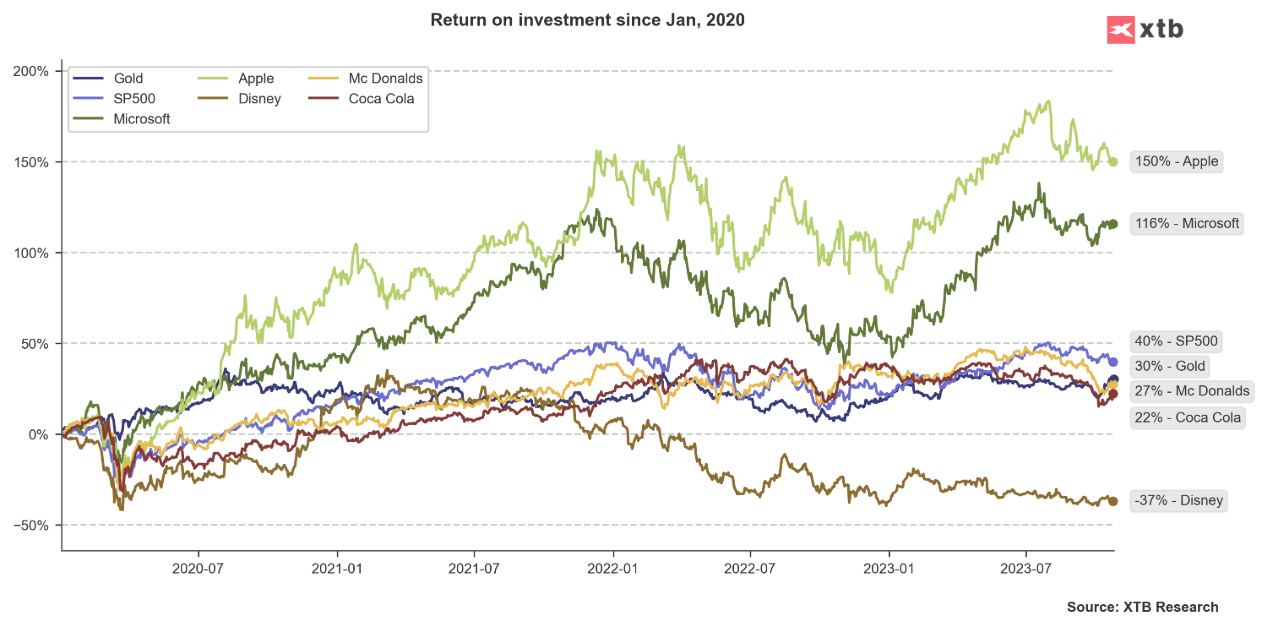

Je však třeba vzít v úvahu, že investice do akcií jednotlivých společností může být někdy velmi riziková. A to i v případě, že se jedná o již velmi velké, globální společnosti – to se dokonale projevuje v případě poklesu akcií společnosti Disney v průběhu dvou let mezi lety 2021 a 2023. Proto investoři často volí diverzifikovanější expozici (ETF pro celé burzovní indexy složené z několika set akcií společností).

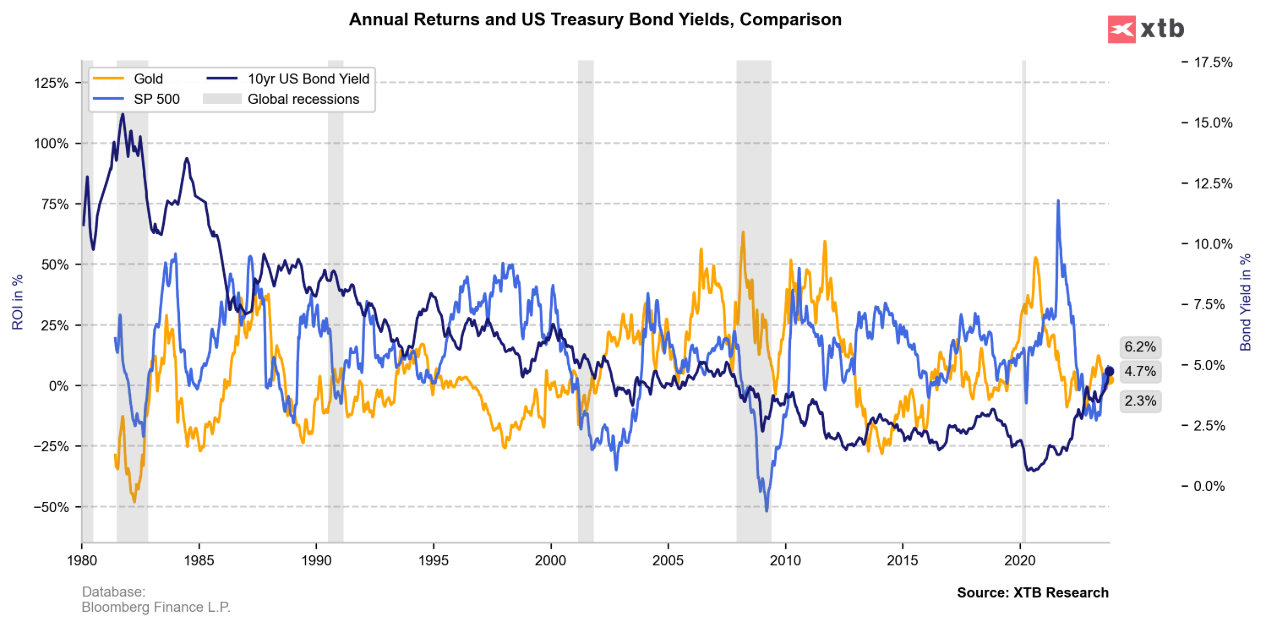

Průměrný roční výnos z fyzického zlata (zlatá křivka), S&P 500 (modrá křivka), desetileté americké státní dluhopisy (černá křivka). Obvykle během recese (šedá barva) byly výnosy akciových trhů a státních dluhopisů pod tlakem a výkonnost zlata překonávala rizikovější aktiva. Ve stejné době, kdy měla ekonomika tendenci se normalizovat, překonaly akcie i výnosy dluhopisů roční zisky zlata. Zdroj: XTB Research, Bloomberg Finance LP

Průměrný roční výnos z fyzického zlata (zlatá křivka), S&P 500 (modrá křivka), desetileté americké státní dluhopisy (černá křivka). Obvykle během recese (šedá barva) byly výnosy akciových trhů a státních dluhopisů pod tlakem a výkonnost zlata překonávala rizikovější aktiva. Ve stejné době, kdy měla ekonomika tendenci se normalizovat, překonaly akcie i výnosy dluhopisů roční zisky zlata. Zdroj: XTB Research, Bloomberg Finance LP

Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti.

Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti.

Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti. Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti.

Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti.

Návratnost investic do zlata, indexu S&P 500, společností Microsoft, Apple, Mc Donald's a Disney od roku 2008 / 2016 / 2020 do 25. října 2023. Zdroj: XTB Research

Návratnost investic do zlata, indexu S&P 500, společností Microsoft, Apple, Mc Donald's a Disney od roku 2008 / 2016 / 2020 do 25. října 2023. Zdroj: XTB Research

Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti.

Investiční plány

Vzhledem k tomu, jak silnou část světové produkce tvoří soukromé společnosti (z nichž některé jsou kótovány na burzách), si můžeme být téměř jisti, že v dlouhodobém horizontu budou některé společnosti dále růst, což možná ovlivní dlouhodobý růst ocenění jejich akcií. Oblíbeným způsobem investování do akcií jsou v současné době tzv. ETF fondy.

Díky nim nemusí investor analyzovat každou společnost zvlášť, ale může si koupit podíl ve fondu ETF, který sleduje výkonnost akciových indexů, jako je americký S&P 500. Zajímavou nabídkou pro dlouhodobé investory mohou být tzv. Investiční plány.

Jak investovat, abyste dosáhli finanční svobody?

Osobní penzijní fond s vlastním investováním? Ano, je to možné. K vytvoření investičního plánu můžete využít širokou škálu investic. Úspěšné plánování důchodu je klíčové, takže předpokládejme, že:

- Váš roční příjem může být ještě důležitější než procento peněz, které můžete ušetřit. Snažte se získat peníze co nejrychleji.

- Každý týden nebo měsíc můžete spořit stejnou částku a investovat ji nebo ji držet v hotovosti. Čím rychleji se blížíte k důchodu, tím nižší riziko byste měli uvnitř portfolia tolerovat.

- Finanční plánování může být užitečné, stejně jako analýza potřeb příjmů, která vám pomůže sestavit důchodové plány. Nezlehčujte hledání finanční pomoci, ale pamatujte, že obvykle nejlevnější cestou je získat znalosti na vlastní pěst.

- Platit příliš mnoho za akcie může být riskantní (měli byste znát alespoň základy fundamentální analýzy nebo se soustředit na indexové fondy ETF, které diverzifikují vaše investiční portfolio).

- Nemusíte platit žádnému finančnímu poradci, abyste mohli začít investovat do ETF sledujících akciové indexy, jako je S&P nebo Nasdaq 100. Můžete to udělat sami, na svém brokerském účtu s přístupem k ETF. Nezapomeňte, že peníze můžete kdykoli vybrat.

- Geopolitické napětí, recese, deprese nebo období stagnace mohou být obrovskými rizikovými faktory pro vaši rizikovou část portfolia.

- Cílem investování do dluhopisů je omezit negativní vliv inflace, nikoli maximalizovat zisky.

- Vaše investiční rozhodnutí by měla být vždy dobře promyšlená. Při analýze nespěchejte a nereagujte emocionálně.

- Mít určitý objem peněz v hotovosti nebo v jiných likvidních krátkodobých investicích může být důležité, protože vám to umožní akumulovat aktiva během tržních propadů nebo korekcí.

- Z dlouhodobého hlediska může složené úročení pozitivně ovlivnit vaše portfolio – zejména pokud investujete do akcií nebo ETF (které jsou obvykle mnohem levnější než podílové fondy).

- Je těžké odhadnout, jak velké je riziko vašeho portfolia, ale čím více korelovaných aktiv máte, tím rizikovější může být.

- Diverzifikace je důležitá zejména při plánování důchodu, kdy je cílem užít si peníze v budoucnu.

- Pokud se rozhodnete, můžete svůj investiční účet považovat za důchodový účet. Nakonec je na vašem rozhodnutí, jak dlouho budete své investice držet.

- Pokud je vaše tolerance k riziku vysoká, může vám akumulace akcií s nízkou tržní kapitalizací přinést mnohem větší zisky než nákup akcií s velkou tržní kapitalizací, a to díky potenciálu růstu. Zároveň je investování do akcií s nízkou kapitalizací mnohem rizikovější a volatilnější. Pokud chcete investovat do konkrétních společností, musíte znát fundamentální analýzu a být schopni před investováním provést určitý výzkum.

Investiční strategie pro spoření na důchod

Investování na důchod je zásadním krokem k zachování a růstu vašich úspor. Diverzifikace různých tříd aktiv, přizpůsobení vyváženosti investic v závislosti na toleranci k riziku a pravidelná úprava v závislosti na výkyvech trhu mohou pomoci zajistit bezpečný důchod. Rozumnou strategií je sestavení portfolia, které umožňuje přizpůsobení možným změnám v ekonomice i individuálním přáním týkajícím se zlatého věku. To vám zajistí stabilní cestu k dosažení pohodlného úspěchu v důchodu!

Diverzifikace

Investování do diverzifikovaného portfolia je účinným způsobem, jak snížit pravděpodobnost značných ztrát v důsledku výkyvů na trhu. Rozložení investic do akcií, dluhopisů a dalších tříd aktiv pomáhá minimalizovat riziko a zároveň umožňuje přístup k příležitostem, které nabízejí různá odvětví, například investice do podílových nebo indexových fondů, které zajišťují větší stabilitu, pokud jde o ceny akcií a tvorbu příjmů. Rozložením peněz do různých oblastí se můžete nejen chránit před velkými poklesy, ale také využít šancí, které se na určitých trzích nabízejí díky pečlivě vybraným podílovým fondům.

Alokace aktiv

Určení správné kombinace akcií, dluhopisů a dalších investic je důležitou součástí alokace aktiv, která závisí na vaší osobní situaci. Podíl různých aktiv v portfoliu se liší podle jejich úrovně nebo tolerance k riziku. Agresivnější portfolia mají tendenci obsahovat větší množství akcií, zatímco konzervativní portfolia se vyznačují vyšším podílem hotovosti a alokací dluhopisů.

Rozdělení aktiv může pomoci účinně řídit rizika i přinášet výnosy, pokud je provedeno vhodným způsobem – je důležité, abyste tuto rovnováhu pravidelně přezkoumávali, aby zůstala v souladu jak s cíli (investičními cíli), tak s individuálními požadavky, jako je míra averze k riziku.

Vyvažování

Rebalancování (vyvažování) je nezbytnou součástí správy vašeho portfolia, protože vám pomáhá udržet si soulad s vašimi investičními cíli a tolerancí k riziku. Tento postup zahrnuje úpravu alokace aktiv nákupem aktiv s nižší hodnotou a prodejem těch, která mají vyšší hodnotu, a to vše s cílem zajistit udržení cílové alokace v čase. Rebalancování lze provádět pravidelně – minimálně jednou ročně nebo pololetně – nebo poté, co dojde k nějakým významným událostem, jako je získání nového zaměstnání nebo uskutečnění velkých nákupů. Nezapomeňte, že jeho provádění se nedoporučuje začátečníkům nebo v situacích, kdy na provádění průzkumu prostě nemáte čas.

Životní události a změny

Zásadní životní změny, jako jsou např. svatba, rozvod, ztráta zaměstnání nebo změna příjmu, mohou mít vážný dopad na váš důchod. Je důležité být připraven upravit svůj penzijní plán na základě těchto událostí, abyste si udrželi náskok a zůstali blízko dosažení vytoužených cílů v důchodu. Přizpůsobení a přehodnocení v případě potřeby vám umožní nejen udržet, ale i zvýšit úspory směřující k jejich úspěšnému dosažení a zároveň vytvořit prostor pro případné nepředvídatelné změny v tomto období. Abyste udrželi krok s vývojem na cestě ke krátkodobým i dlouhodobým cílům, jako je bezpečný odchod do důchodu, je třeba pravidelně sledovat své současné investice, protože změny v rámci výše příjmů mohou ovlivnit i je.

Klíčem k úspěchu je riziko

Výhody investování jsou obrovské, ale jedním z největších rizik je, že za nashromážděný majetek zaplatíte příliš mnoho. Představte si, že byste nemovitost koupili v poslední fázi bubliny na realitním trhu (přetočení roku 2008). Nebo nákup technologických akcií během „dot–com“ mánie v roce 2000. Neměli byste se řídit emocemi – zejména strachem a chamtivostí, pokud je vaším cílem odejít do důchodu dříve. Zvládnout riziko může být obtížné i pro profesionály, ale když se budete řídit těmito 9 základními pravidly, máte šanci velkou část z nich zmírnit:

Výhody investování jsou obrovské, ale jedním z největších rizik je, že za nashromážděný majetek zaplatíte příliš mnoho. Představte si, že byste nemovitost koupili v poslední fázi bubliny na realitním trhu (přetočení roku 2008). Nebo nákup technologických akcií během „dot–com“ mánie v roce 2000. Neměli byste se řídit emocemi – zejména strachem a chamtivostí, pokud je vaším cílem odejít do důchodu dříve. Zvládnout riziko může být obtížné i pro profesionály, ale když se budete řídit těmito 9 základními pravidly, máte šanci velkou část z nich zmírnit:

- Nekupujte nic jen proto, že jsou ceny vyšší (může jít o předsudek a past).

- Uvědomte si, že extrémní předpovědi trhu obvykle nejsou přesné.

- Finanční krize a krachy na burze jsou většinou nepředvídatelné – pokud chcete investovat dlouhodobě, měli byste být optimisté (lidé budou stále spotřebovávat, pracovat a kupovat věci, které firmy vyrábějí).

- Někdy je nicnedělání součástí hry a strach i chamtivost jsou velmi slabými finančními poradci. Naplánujte si investice předem a udělejte si průzkum.

- Ovládání emocí je klíčové, a pokud chcete investovat dlouhodobě, měli byste to důkladně analyzovat. Někdy, když se trh zhroutí, může být na trhu spousta levných příležitostí, ale pokud nejste připraveni držet investici v podmínkách obrovské volatility, neměli byste v těchto obdobích investovat. Měli byste raději počkat na dlouhodobé vyjasnění.

- Snažte se investovat větší částky do ETF nebo akcií v době, kdy jsou ceny nižší a investoři jsou pesimističtější ohledně budoucnosti (v této době máte pravděpodobně vyšší bezpečnostní marži a rizikovou prémii).

- Neinvestujte vše do akciového trhu – přemýšlejte o roli dluhopisů, nemovitostí a drahých kovů (některé ETF sledují i jejich ceny).

- Vždy mějte nějaké úspory v hotovosti – umožní vám to koupit si některé věci, až budou levnější, a budete moci hledat příležitosti.

- Neinvestujte vše, co máte, pouze do jednoho nebo dvou aktiv – pokud se jejich ceny propadnou, přijdete o vše. Snažte se diverzifikovat portfolio (ale nediverzifikujte příliš, protože slabá výkonnost jednoho aktiva omezuje silnou výkonnost jiného).

Shrnutí

Promyšleným investičním plánem si můžete zajistit snadnější a pohodlnější život po odchodu do důchodu. Pro vás, členy vaší rodiny nebo vzdělání vašich dětí. Historické údaje ukazují, že akciový trh přináší dlouhodobě nejvyšší výnosy, ale minulá výkonnost není zárukou budoucích výsledků a nejvyšší riziko je vždy spojeno s oceněním akciových společností. Obecně platí, že čím jste mladší, tím větší riziko můžete ve svém „důchodovém portfoliu“ podstoupit. Velmi oblíbenými formami investování jsou akciové ETF (také indexové fondy), drahé kovy (zlato, stříbro), dluhopisy a hotovost.

Měli byste si zvolit správné cíle a pamatovat na to, že váš investiční horizont není několik let, ale pravděpodobně několik desetiletí. To je velký rozdíl. Pokud budete držet pouze hotovost, kupní síla vašich peněz může být v dlouhodobém horizontu kvůli inflaci mnohem nižší. Ostatní úspory mohou složeně růst. Chytré investování, maximalizace příspěvků s ohledem na daňové výhody a také pravidelná revize a úprava, aby byly pokryty všechny základy. S tímto pevně stanoveným vedením budete moci s jistotou hledět vstříc budoucí finanční svobodě během zlatých let.

Je důležité začít spořit co nejdříve, abyste zvýšily výnosy. Pokud je vám teprve dvacet let, máte ideální věk na to začít, ale finanční plán si můžete vytvořit, i když je vám třicet, čtyřicet nebo padesát. Nikdy není pozdě, začít tvořit Investiční plán. Získání finančních znalostí je velmi důležité a může to mít kladný vliv na hodnotu portfolia v důchodovém věku. Shrnuto a podtrženo, spoření na důchod může být klíčové pro váš budoucí život a život vaší rodiny.

FAQ

Kolik peněz budete potřebovat na důchod závisí na mnoha faktorech, včetně vaší současné finanční situace, očekávaných nákladech na život a vašich cílech. Měli byste však začít spořit či investovat na důchod co nejdříve, aby celková částka pokryla alespoň dvě třetiny vašich výdajů.

Žádná věková bariéra není a nikdy není pozdě. Spoření na penzi by mělo být pro každého zaměstnavatele nebo i zaměstnance velmi důležité, a pokud s ním nelze začít již ve věku 25 nebo 30 let, pořád je dobré začít i v pozdějších letech.

To záleží na tom, jak si důchod představujete. Nezapomeňte, že vzhledem k inflaci je nyní těžké říci, kolik úspor potřebujete k odchodu do důchodu v 55 letech. Měli byste se však zaměřit na investování a spoření, abyste dosáhli finanční svobody co nejdříve.

Při dlouhodobém investování na penzi je rozumným přístupem vytvoření diverzifikovaného portfolia. Jeho součástí mohou být akcie, dluhopisy, drahé kovy nebo nemovitosti (i ve formě burzovně obchodovaného fondu nebo fyzické budovy).

Ano, každý si může spořit na důchod a dokonce by i měl. Částka, kterou byste měli spořit se může lišit v závislosti na osobní situaci (příjem, životní náklady, zvyky atd.) Obvykle je vaším přítelem dlouhodobý horizont, a pokud jste mladí a vaše tolerance k riziku je vysoká, můžete začít hromadit akcie dobrých podniků s nižší tržní kapitalizací, nebo investovat do indexových ETF.

ETF – jak fungují? Průvodce pro začínající investory

Pasivní investování: Nechte své peníze růst s minimálním úsilím

Jak investovat úspory? Praktické tipy

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.