V roce 2022 se pozornost finančních trhů obrátila k prudké inflaci, což vyvolalo asociace s bouřlivou dekádou 70. let v USA, kdy vysoké úrokové sazby a agresivní politika centrální banky vyvolaly tlak na riziková aktiva a způsobily medvědí trh. Nyní, když inflace opět stoupá a způsobuje riziko recese v důsledku globálního ekonomického zpomalení, jsou dovednosti defenzivního investování důležitější než kdy jindy. Indexy jsou pod tlakem, technologické akcie klesají, a dokonce ani komodity nejsou ve skvělé kondici kvůli rizikům recese. Investoři hledají řešení a informace o tom, co dělat v těžkých časech, kdy je americký dolar opět králem.

Světové přední ekonomiky nezažily tak prudký vzestup inflace za téměř 40 let. Stoupající úrokové sazby vyvolaly neklid téměř po celém světě a radikální změna měnové politiky způsobila šok mezi investory. Někteří analytici varovali před takovým vývojem již v roce 2021, kdy Federální rezervní systém tiskl obrovské množství dolarů k zmírnění dopadu pandemie. Centrální banky však tvrdily, že inflace bude pod kontrolou. Ale ta se vymkla kontrole a odmítá zpomalovat.

V následujícím článku popíšeme tento proces výčtem reakcí různých tříd aktiv a také upozorníme na ty, které by mohly představovat „bezpečné přístavy“ v nové investiční realitě. Po přečtení tohoto článku pro vás bude investování během inflace mnohem jednodušší.

Co je inflace a proč vzniká?

Předtím, než se zaměříme na jednotlivé třídy aktiv, rádi bychom stručně a jednoduše odpověděli na otázku, proč inflace vzrostla.

Cena je samozřejmě výsledkem nabídky a poptávky. Pokud poptávka převyšuje nabídku, ceny rostou. Významná poptávka při omezené nabídce může způsobit zásobovací šok. Tyto principy jsou základem, ale ve skutečnosti je to složitější, a ne tak zřejmé. Ten, kdo očekává jednoduchá pravidla pro investování během inflace, by se mohl mýlit.

Téměř 40 let nízké inflace vedlo centrální banky k nebezpečnému předpokladu, že situace se změní a uvolněná měnová politika už nebude způsobovat vysokou inflaci. V důsledku pandemie koronaviru, která otřásla světovou ekonomikou, se americká Federální rezervní banka rozhodla pro rekordní tisk peněz k podpoře ekonomického růstu a poptávky. Zároveň spustila program kvantitativního uvolňování, který pomohl finančním trhům.

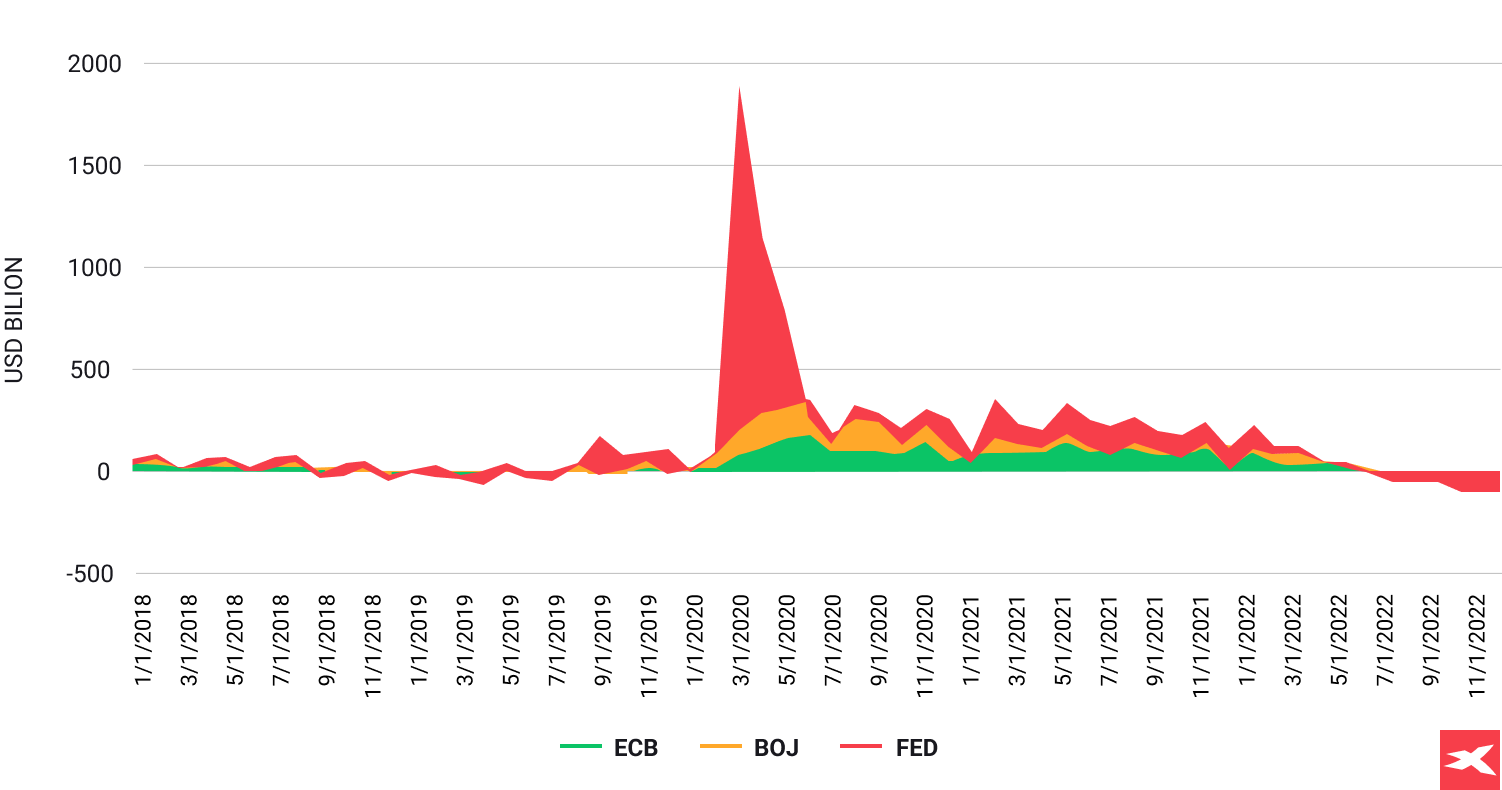

Ukázalo se však, že skutečný stav spotřebitelů se pandemií tak dramaticky nezhoršil a na trh se dostaly miliardy nových dolarů. Další centrální banky, včetně Evropské centrální banky a Banky Japonska, se přidaly k Federální rezervní bance. Nakonec se ukázalo, že centrální banky udělaly mnohem více, než bylo potřeba k oživení poptávky ve světové ekonomice. Výsledkem bylo obrovské množství peněz na trhu.

Žádné kvantitativní uvolňování ze strany ECB, BOJ a FED. Zdroj: Macrobond, XTB Research

Ke zvýšení inflace a vytvoření nerovnováhy mezi nabídkou a poptávkou přispěly různé faktory. Pandemie způsobila problémy ve výrobních řetězcích a v Číně byly omezeny výrobní aktivity v rámci politiky nulového počtu případů Covid. To vedlo ke ztenčení nabídky zboží a služeb, zatímco poptávka zůstala silná. Současně se spotřebitelé, po sérii lockdownů, vrátili na trh s velkou silou, což ještě více posílilo poptávku.

Kromě toho, v období ekonomického uzavření, byla ušetřena značná částka peněz, která teď přispívá k vyšší spotřebě. K tomu přispívají také silný trh práce a nápor na zvyšování mezd, což vytváří inflační tlaky. Je zajímavé, že některé proinflační signály byly pozorovány již před pandemií, a to kvůli zpomalení globalizace a zvyšování nákladů v důsledku problémů vztahů mezi USA a Čínou a narůstajících environmentálních politik. Avšak pandemie se ukázala být klíčovým bodem, který ovlivnil globální nerovnováhu mezi nabídkou a poptávkou.

Minulé výsledky nejsou nutně ukazatelem budoucích výsledků a každá osoba, která jedná na základě těchto informací, tak činí zcela na vlastní nebezpečí.

V roce 1974 klesly ceny komodit, což pomohlo stabilizovat inflaci, ale stále zůstala pod přijatelnými úrovněmi. Současná doba vykazuje mnoho podobností s obdobím 70. let, kdy inflace vzrostla na vlně vyšších cen paliv (válka na Blízkém východě), tlaku na mzdy (odbory) a neopatrné měnové politiky centrálních bank. Zdroj: Macrobond, XTB Research

Minulé výsledky nejsou nutně ukazatelem budoucích výsledků a každá osoba, která jedná na základě těchto informací, tak činí zcela na vlastní nebezpečí.

Jak přežít v turbulentních časech a dosáhnout finanční stability?

Vysoká inflace a nečekaný obrat v měnové politice centrálních bank přináší finančním trhům obrovské výzvy a klade na investory značný tlak. V současné době se nacházíme v situaci, která vykazuje mnoho podobností s turbulentním obdobím 70. let, kdy inflace stoupla na vlně vyšších cen paliv (válka na Blízkém východě), tlaku na mzdy (očekávání odborových svazů) a neuvážené měnové politiky centrálních bank. Ale co teď?

- Vliv vysoké inflace na trhy: Jaká je aktuální situace a jaký dopad má inflace na jednotlivé trhy? Zjistěte, jakými investicemi lze minimalizovat rizika spojená s inflačními tlaky.

- Výzvy pro akciové trhy a kryptoměny: Proč se tyto trhy ocitly pod největším prodejním tlakem a jak se s nimi zachází v době inflace? Objevte strategie, které vám pomohou udržet se nad vodou.

- Omezování půjčování a financování: Jak se vyrovnat se zvýšenými náklady na půjčky a jaké důsledky to může mít pro společnosti a investiční trh? Zjistěte, jak přežít bez výrazného dopadu na vaše investice.

- Recese a geopolitické napětí: Jak globální recese a konflikty mezi mocnostmi ovlivňují investiční prostředí? Naučte se přizpůsobit své strategie tak, abyste minimalizovali negativní dopady.

- Vyvážená měnová politika: Jak se centrální banky snaží najít rovnováhu mezi riziky inflace a zdravím ekonomiky? Přehledně vysvětlujeme, jakým směrem se ubírají a jak to ovlivní vaše investice.

Už dále nemusíte být v nejistotě, jak správně investovat během inflace. Naučte se účinné strategie, které vám pomohou chránit své investice a dosáhnout finanční stability i v nejnáročnějších časech.

Bojujte s inflací a se vším, co je potřeba

Finanční trhy mají obavy z tohoto scénáře. Obávají se, že Fed bude pevně rozhodnut dosáhnout svého inflačního cíle, což zvýší bolest pro býky na akciovém trhu a přinese tlak na riziková aktiva. Za těchto okolností je pravděpodobné, že americký dolar se stane přirozeným útočištěm. Další aktiva, včetně ropného trhu, mohou být pod tlakem, zejména pokud se svět ponoří do recese. Je důležité, aby investoři pečlivě sledovali tyto vývoje a přizpůsobili své strategie tak, aby minimalizovali potenciální rizika.

Závěrečný pivot

Na Wall Streetu bedlivě sledují jakékoliv známky monetárního uvolňování ve sdělování Federálního rezervního systému (Fed), a i když se objevily určité indikace, je Fed stále daleko od snižování nebo dokonce ponechání úrokových sazeb beze změny. Nicméně jakákoli podpora ze strany Fedu pro finanční trhy by mohla být v současném ekonomickém prostředí přivítána s euforií a pravděpodobně by posílila hodnoty indexů, drahých kovů a kryptoměn a oslabila americký dolar, který si v prvních třech čtvrtletích roku 2022 značně polepšil. Investoři by měli pečlivě sledovat vývoj na trzích a přizpůsobit své strategie podle aktuální situace.

4 klíčové strategie pro řízení rizika při vysoké inflaci

Investoři nemusí vzdávat investování během inflace a pasivně čekat, až tato situace přejde. Vysoká inflace v žádném případě nezastavuje jejich touhu po výnosech. Dokonce i během období rostoucí inflace existují aktiva, která se mohou chovat lépe než průměrný trh.

Historicky vzato, vysoká inflace a restriktivní opatření banky vedou investory k redukci rizikového apetitu a k defenzivnějším nákupům. To se promítá do cen aktiv. Níže uvádíme seznam aktiv, která by se mohla ukázat jako odolná vůči rostoucí inflaci a ekonomickému zpomalení.

Předtím, než se k nim dostaneme, přinášíme 4 klíčové strategie, na které by se měl každý investor zaměřit, pokud chce snížit a efektivně řídit riziko.

Přijímání znalostí

Přání získávat znalosti je základní perspektivou každého investora. Pro zdokonalení svých dovedností je třeba doplňovat své know-how a vystavovat se různým scénářům. Ale jak tohoto dosáhnout, aniž byste se pokoušeli najít vlastní strategii a cestu investování prostřednictvím vzdělání? Není to možné.

Emoce pod kontrolou

Trh je o emocích, které se překrývají s fundamenty a často určují medvědí a býčí trhy. Například dobré výkony konkrétní společnosti nemusí vyvolat na trhu euforii, pokud sektor, ve kterém se prosperuje, nezažívá pozitivní sentiment.

Existují investoři, kteří dosáhli tisíciprocentního zhodnocení tím, že koupili akcie slabých společností za extrémně nízké hodnoty, a investoři, kteří ztratili obrovské částky peněz tím, že investovali do skvělých podniků, jejichž hodnoty byly daleko od fundamentů. Úkolem investora je šikovně číst emoce trhu a zkrotit chamtivost a strach, které jsou rutinou každého obchodníka.

Myšlení druhého stupně

Trh je kompetitivní hra, ve které každý obchodník soupeří s ostatními obchodníky sedícími „na druhé straně stolu“. Není v zásadě možné, aby všichni investoři v této hře byli v zisku, ačkoli tento jev se obvykle vyskytuje během vrcholových fází euforie a spekulativních bublin, kdy portfolia investorů, kteří nakupují předražená aktiva po obrovských růstech „září zeleně“.

Investoři, kteří chtějí překonat průměrný výnos trhu, doufají ve vyšší výnosy za cenu většího rizika ztráty. Naopak investoři, kteří chtějí být „průměrní“ a investovat do indexových fondů, riskují překonání průměrného výnosu trhu (který je nízký v období slabého akciového trhu) za cenu omezených zisků. Jen málo investorů skutečně překonává průměrný výnos trhu, ale když se jim to podaří, mohou očekávat nadprůměrné výnosy.

Myšlení druhého stupně vám může výrazně pomoci překonat průměrný výnos trhu, což není a nemusí být zrovna dvakrát jednoduché. Představte si, že statistický investor chce koupit akcie společnosti po úspěšném kvartálním výkazu. Avšak investor s originálním myšlením se rozhodne tyto akcie prodat, protože vidí, že cena akcií této společnosti již obsahuje tolik dobrých informací, že může jít jen dolů. To je to, co znamená myšlení druhého stupně. Je to rizikové? Ano, ale pokud se analýza ukáže jako přesná, tento investor pravděpodobně zajistí vyšší míru výnosu než statistický investor, který se nepokusil prozkoumat hodnotu a nepochopil situaci hlouběji.

Zahájení investice v období inflace a paniky na trhu je považováno za „bezpečnější“ zkušenými investory jako je Warren Buffett, Howard Marks a bývalý správce vzájemného fondu Magellan Peter Lynch. Nicméně strategie všech těchto investorů byla především dlouhodobé investování. Ale i přesto není snadné investovat během inflace. Investoři by měli používat i další metriky a ukazatele.

Poměr rizika a odměny

Správné porozumění poměru zisku a rizika neznamená vždy, že čím větší zisk, tím větší bude odměna. Kdyby tomu tak bylo, nejvyšší výnosy by přinášely nejrizikovější aktiva. Víme, že trh vždy má důvod identifikovat aktiva jako riziková a tato situace má svůj důvod, který se odráží v cenách. Nicméně investor se může neshodnout s důvody, proč trh hodnotí aktiva jako riziková, a hledá výhody v překonání „průměrného výnosu trhu“. Bezpochyby porozumění poměru rizika a odměny může pomoci identifikovat příležitosti, i když neexistují „zlaté metody“ investování.

Nejlepším způsobem, jak se naučit investovat, je učit se z chyb druhých. Nicméně trh je místo, kde je snadné prohrát, a ztráty jsou nedílnou součástí investování a obchodování. Získávání znalostí a vyvíjení vlastních investičních metod na základě těchto znalostí může být efektivní, a je na každém investorovi, aby si ho přizpůsobil svému vlastnímu rizikovému profilu a majetkové situaci.

Hledání bezpečného přístavu pro vaše investice

Když investoři hledají „bezpečné přístavy“ pro své investice, hledají investice, které jsou považovány za relativně stabilní a bezpečné během období tržní volatility nebo ekonomické nejistoty. Tyto aktiva jsou vyhledávána jako prostředek k ochraně kapitálu a poskytují určitou úroveň ochrany proti potenciálním ztrátám v jiných rizikovějších investicích.

Nicméně na trhu není nic jistého a každá krize se nějakým způsobem liší od předchozí. Existují však aktiva, která se mohou ukázat jako "odolnější" vůči tržním turbulencím a vysoké inflaci. Tato aktiva jsou považována za bezpečnější než průměr trhu.

Koncept širokého příkopu

Zdá se jasné, že aktiva široce uznávaných značek jako Coca-Cola, McDonald's a Pepsico budou odolnější vůči inflačním turbulencem než technologické startupy nebo podniky závislé na reklamních příjmech. To je především dáno snadným předáním nákladů na spotřebitele, i v inflačním prostředí. Je těžké si představit, že by tržby Coca-Coly nebo McDonald's prudce klesaly jen proto, že se zvýšila cena hamburgeru nebo lahve sodovky o 20 %, že ano? Warren Buffett se o těchto typech společností vyjádřil jako o „širokém příkopu“ a upozornil na výhodu, kterou některé společnosti mají oproti svým konkurentům.

Tato výhoda je měřena především trvale vysokou poptávkou po produktech, nedostatkem substitutů a jejich nadřazeným hodnocením oproti konkurenci. Takovou společností může být i Apple, statistiky ukazují, že lidé, kteří si koupí iPhone, mají větší pravděpodobnost, že se vrátí pro nová zařízení téže značky, než je tomu u jiných konkurenčních výrobců. Akcie jako Apple mají také přidanou výhodu statisticky „movitějších zákazníků“, jejichž schopnost spotřeby klesá pomaleji a kteří jsou schopni přijmout zvýšení cen zařízení.

Defenzivní investoři, kteří očekávají riziko na trhu, mohou také využít ETF, které nabízejí exponenci na cenu zlata, jako například iShares Physical Gold ETC (IGLN.UK), nebo dokonce indexové fondy jako iShares Core S&P 500 UCITS ETF (CSPX.UK). Investování do indexových fondů statisticky nabízí nižší volatilitu, nižší riziko v souladu s průměrem trhu.

Vždy si pamatujte, že investování během inflace do aktiv vnímaných jako bezpečný přístav není zárukou výnosů a okolnosti investorů a jejich preferovaná aktiva se mohou časem změnit.

Agresivní obchodníci v době turbulence na trhu mohou provádět riskantní obchodování na VIX Volatility Index (VOLX), který je mezi tradery známý jako „index strachu“. Obchodování s VIX může být také hedgováním proti tržnímu riziku a nejistému prostředí, které je negativní zejména pro akcie.

V době vysoké inflace a problémů v ekonomice se VIX může zvýšit, což odráží očekávanou procentuální změnu indexu S&P 500, kterou investoři předpovídají. Pamatujte však, že obchodování s pákovými nástroji je spojeno s vysokým rizikem ztráty. Přečtěte si, co je VIX v našem článku VIX Trading – Jak investovat do indexu volatility (VOLX).

Přehled aktiv během inflace: Jaké třídy aktiv si vedou nejlépe v době inflace?

Akcie

Debata o vztahu mezi akciovými trhy a inflací stále pokračuje. Akcie mají oporu v reálných společnostech. Jelikož inflace odráží ceny zboží a služeb, měla by se nakonec promítnout i do vyšších tržeb společností. Z tohoto pohledu lze akcie považovat za zajištění proti inflaci. Nicméně při pohledu na historické vzorce není žádná lineární korelace mezi tržbami společností a cenami akcií.

Skutečně, tzv. poměr ceny k tržbám (price-to-sales ratio) může hodně kolísat, a to z mnoha dobrých důvodů. I když vyšší ceny se promítnou do vyšších tržeb, náklady společností se mohou zvyšovat ještě rychleji. Období vysoké inflace vytváří mnoho nejistot a některé společnosti nemusí být schopny udržet své ziskové marže. Akciový trh vždy snaží slevovat budoucnost a pokud se to odehrává v souvislosti se zvýšenými úrokovými sazbami (typické pro vyšší inflaci), hodnota budoucích zisků bude nižší.

Drahé kovy

Komodity jsou považovány za přední ukazatel inflace, protože ceny zboží i služeb jsou silně závislé na nákladech na suroviny. Existuje tedy vnímání, že komodity mohou být dobrým zajištěním proti inflaci. Ale co zlato?

Zlato by mohlo být dokonalým diverzifikátorem portfolia díky nízké nebo dokonce negativní korelaci s jinými třídami aktiv. Ale co inflace? Obvykle jsme za posledních 40 let zaznamenali relativně slabé výkony zlata v prostředí vysoké inflace ve Spojených státech. Ale zlato může také sloužit jako diverzifikátor vůči jiným rizikovým faktorům, jako jsou přírodní katastrofy nebo dokonce válka. Klíčové faktory pro zlato jsou výnos a změny hodnoty dolaru. Silný dolar obvykle negativně ovlivňuje cenu zlata.

Graf ukazuje korelaci mezi měsíčními změnami ceny zlata a hlavními světovými třídami aktiv (leden 2000 – srpen 2022). Ukazuje, že zlato může sloužit jako diverzifikátor vůči akciím, ale zároveň je korelované s obligacemi. Zdroj: Světová rada zlata, výzkum XTB.

Minulé výsledky nejsou nutně ukazatelem budoucích výsledků a každá osoba, která jedná na základě těchto informací, tak činí zcela na vlastní nebezpečí.

Zlato předčilo S&P 500 5krát ze 7 recesí od roku 1971. Průměrně zlato získalo 50 % během období 2 let (jeden rok před začátkem recese a jeden rok po něm). Zdroj: Bloomberg, XTB Research.

Minulé výsledky nejsou nutně ukazatelem budoucích výsledků a každá osoba, která jedná na základě těchto informací, tak činí zcela na vlastní nebezpečí.

Komodity

Celý svět stále závisí na energetických zdrojích, jako je ropa, zemní plyn nebo uhlí, a proto existuje korelace mezi energetickými komoditami a inflací. Když se cena mírně změní, výrobci ceny okamžitě nemění, protože mohou těžit v budoucnosti. Problém však nastává, když se cena několikanásobně zvýší a náklady výrobců se musí přenést na spotřebitele.

Jak jsme již zmínili dříve, současná situace se zdá být podobná 70. letům, kdy energetická krize vedla k spirále inflace. Zásobování ropou je nyní vážně omezeno (původně uměle, ale nyní kvůli problémům ve zásobovacím řetězci a nedostatečnému investování do výrobní kapacity). Zásoby se pomalu zvyšují, ale poptávka se zotavuje mnohem rychleji, což vedlo k masivnímu nárůstu cen.

Minulé výsledky nejsou nutně ukazatelem budoucích výsledků a každá osoba, která jedná na základě těchto informací, tak činí zcela na vlastní nebezpečí.

Pokud se podíváme na cenový vývoj ropy po přepočtu na inflaci, můžeme si všimnout, že skok cen v roce 2022 se ani zdaleka nepřiblížil historickým maximům. Měli bychom si všímat situace z 70. let, kdy se cena po přepočtu na inflaci vrátila na nižší úrovně až po dlouhých 12 letech. Základní faktory a makro perspektiva ropy se mohou podobat těmto letům, takže bychom mohli očekávat vysoké ceny ropy delší dobu. Zdroj: Macrobond, XTB Research

Minulé výsledky nejsou nutně ukazatelem budoucích výsledků a každá osoba, která jedná na základě těchto informací, tak činí zcela na vlastní nebezpečí.

Minulé výsledky nejsou nutně ukazatelem budoucích výsledků a každá osoba, která jedná na základě těchto informací, tak činí zcela na vlastní nebezpečí.

Ceny zemního plynu mohou být závislé na dovozní poptávce a očekávání počasí, která naznačují vyšší spotřebu zemního plynu. Zdroj: Bloomberg, XTB Research

Forex

Nedávné výnosy vysoké a nestabilní inflace po celém světě způsobují nárůst volatility směnných kurzů a oslabení měn v zemích s nejvyšší inflací. Během ekonomické nejistoty se investoři obvykle obrací k bezpečným přístavům, především k americkému dolaru. Index dolaru během rekordní inflace může dosahovat dokonce historických maxim a obvykle je silnější než jakákoli jiná měna.

Minulé výsledky nejsou nutně ukazatelem budoucích výsledků a každá osoba, která jedná na základě těchto informací, tak činí zcela na vlastní nebezpečí.

Dolarový obchodně vážený reálný směnný kurz (TWI REER) v roce 2022 se blíží svému 20letému maximu. Během vysoké inflace se americký dolar posiluje. Zdroj: Macrobond, XTB

Vysoké ceny energií v Evropě snížily obchodní podmínky v eurozóně, což způsobilo ještě větší oslabení společné měny. Když je inflace vysoká a ekonomika zpomaluje, obvykle je měna slabší než americký dolar.

Minulé výsledky nejsou nutně ukazatelem budoucích výsledků a každá osoba, která jedná na základě těchto informací, tak činí zcela na vlastní nebezpečí.

Rostoucí ceny energií v Evropě vytvořily silný negativní tlak na euro.

Kryptoměny

Kryptoměny jsou stále mladou třídou aktiv. Historie Bitcoinu sahá téměř 10 let zpět a většina menších kryptoměn byla vytvořena až po roce 2017, takže trh je stále velmi mladý. To znamená, že je obtížné spoléhat se pouze na historická data, která jsou často nedostatečná, když se zabýváme digitálními aktivy.

Investoři někdy nakupují kryptoměny jako diverzifikaci svých portfolií, ale především jako prostředek k získání expozice vůči vysokému riziku. Reakce kryptoměn na rostoucí inflaci začínají připomínat ty, které vidíme na akciovém trhu, což je z hlediska historických dat poněkud snazší vyhodnotit. Všeobecně vzato, rostoucí inflace není pro riziková aktiva jako kryptoměny příznivá.

I kdyby trend přijímání kryptoměn pokračoval – a existují známky, že ano – reakce cen na inflaci by se mohly podobat reakcím indexu US100, jen s vyšší amplitudou.

Minulé výsledky nejsou nutně ukazatelem budoucích výsledků a každá osoba, která jedná na základě těchto informací, tak činí zcela na vlastní nebezpečí.

Korelace dvou největších kryptoměn z hlediska tržní kapitalizace s indexem Nasdaq je zvláště patrná v roce 2022. Personova korelace v první polovině roku 2022 se více než ztrojnásobila ve srovnání s obdobím 2019–2021. V současnosti je stále velmi vysoká.

XTB poskytuje pouze krypto-pákové deriváty, což jsou vysoko riziková aktiva, která dávají obchodníkům rizikovou možnost krátkého prodeje (sázení na pokles ceny). Pokud chcete vědět o kryptoměnách více, doporučujeme přečíst si článek Obchodování s kryptoměnami – Jak investovat do Bitcoinu a dalších digitálních měn.

Margin Call - co to je?

Jaký je minimální vklad u brokera XTB?

Historie a budoucnost zemního plynu (NATGAS)

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.