Zítra, 13. října, otevřou výsledky hlavních amerických bank výsledkovou sezónu amerických společností za 3. čtvrtletí (1. čtvrtletí 2024). Před otevřením trhu představí výsledky banky JP Morgan (JPM.US), Wells Fargo (WFC.US) a Citigroup (C.US). Co očekávat od bankovního sektoru a čemu budou analytici věnovat pozornost?

- Investoři očekávají, že velké banky se ukáží jako "beneficienti" slabší kondice regionálních věřitelů, kteří se potýkají s odlivem klientů a ztrátami z dluhopisů a komerčních nemovitostí;

- Trh vidí jako hlavního vítěze zejména JP Morgan (ukazatel CET1 13,8 %) - výrazně slabší výsledky se očekávají u Wells Fargo i Citigroup. Příští týden budou známy výsledky Bank of America, Goldman Sachs (obě 17. října) a Morgan Stanley (18. října).

- Analytici JP Morgan neočekávají u velkých bank odliv vkladů ani problémy s likviditou. Poukázali na to, že ani v březnu a dubnu 2023 velké banky v USA nezaznamenaly odliv vkladů a výrazně v rozporu s očekáváním některých analytiků zaznamenaly růst vkladů - zvyšující se likvidita nabízí nové obchodní příležitosti;

- Vyšší úrokové sazby a odliv vkladů od malých bank k velkým, "bezpečnějším" bankám při stále silné ekonomice mohou být příznivé pro výkonnost pěti největších amerických bank - i když na obzoru jsou patrná rizika a vážné problémy.

- Banky si navzájem konkurují tím, že nabízejí vkladatelům stále vyšší úrokové sazby - bojují také s fondy peněžního trhu, které začaly vyplácet až více než 5,5 % jednotlivcům a firmám, kteří chtějí pasivně investovat kapitál. Zdá se, že sektor regionálních bank je v obzvláště problematické situaci a bude velmi těžko konkurovat největším institucím. Sezónu regionálních bank zahájí holding US Bancorp, a to 18. října před zahájením seance.

Ekonomika je stále silná - ale rizika přetrvávají

Po krachu tří středně velkých bank na jaře 2023 se trh uklidňuje, že největší americké instituce pravděpodobně vyjdou z krize suchou nohou a mají dobrou pozici, aby mohly těžit z (stále) pokračující síly americké ekonomiky a vyšších úrokových sazeb, což pozitivně ovlivní úrokové výnosy. Na druhé straně však musí čelit větší konkurenci a nabízet vkladatelům vyšší úrokové sazby z vkladů. Navíc aktivita (a poptávka) po spotřebitelských úvěrech může v roce 2024 poklesnout, když ekonomika v prostředí drahých úvěrů zpomalí. Analytici PIMCO očekávají, že růst americké ekonomiky na konci letošního roku oslabí a v roce 2024 se bude "pohybovat" mezi stagnací a mělkou recesí.

Problémy jsou nepochybně značné, ale na rozdíl od malých věřitelů mohou největší instituce počítat s větší pomocí ze strany Federálního rezervního systému a přístupem k prostředkům z úvěrového okna. Ze stejného důvodu mezi nimi Wall Street nevidí značnou příležitost pro zhmotnění systémových rizik spojených s rostoucími ztrátami z dluhopisů nebo komerčních nemovitostí (vůči nimž mají regionální banky relativně větší a potenciálně nejnebezpečnější expozici). Kromě toho investoři očekávají, že kapitál bude proudit do největších bank - utíkají od "nestabilních" malých regionálních věřitelů.

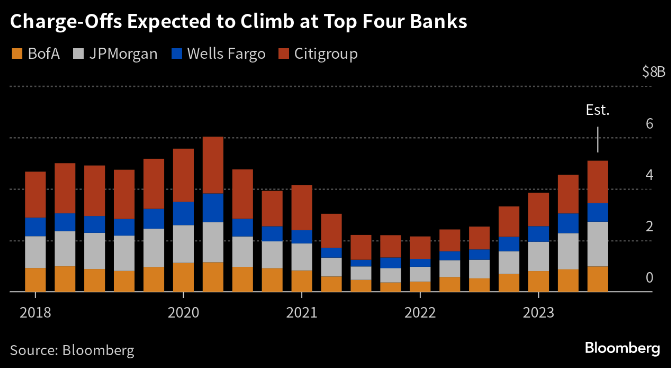

Vyšší úrokové sazby znamenají také větší riziko bankrotů a nesplácení úvěrů Podle údajů agentury Bloomberg čelí největší americké banky vyhlídce na nejvyšší odpisy "špatných úvěrů" od 2. čtvrtletí 2020. Očekávané opravné položky ke ztrátám z úvěrů ve třetím čtvrtletí u největších amerických bank podle analytiků dosáhnou 5,3 mld. dolarů (téměř 100% meziroční nárůst) - historicky však stále nepříliš vysoké úrovně. Zdroj: Bloomberg Finance LP

S rostoucí nejistotou ohledně budoucího vývoje ekonomiky a možným tlakem na sílu spotřebitelů ve střednědobém horizontu zvyšují Wells Fargo, Citi a JP Morgan "fondy pro případ deště". Zdroj: Reuters, Manya Saini

JP Morgan (JPM.US)

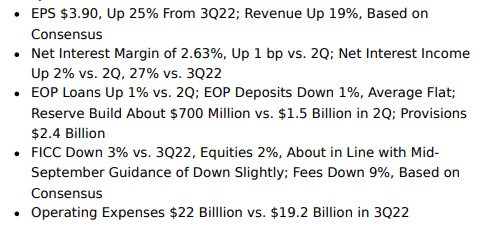

Analytici indexu KBW nedávno uvedli, že akcie JP Morgan by se mohly chovat lépe díky rostoucímu tržnímu podílu bankovního gigantu, rostoucímu objemu a objemu vkladů a celkovému zlepšení čistého zisku v roce 2023. Údaje agentury Bloomberg naznačují, že banka pravděpodobně zaznamená nejsilnější tempo růstu mezi americkými investičními bankami. Očekává se, že rezervy na ztráty z úvěrů vzrostou meziročně o 16 %. Nárůst úvěrového portfolia banky nepřímo vyplývající také z akvizice zkrachovalé First Republic Bank by se mohl promítnout do dalších zisků z vyšších úrokových sazeb.

Odhadované příjmy: 39,55 mld USD (19% meziroční nárůst).

Odhadovaný zisk na akcii (EPS): 3,9 USD oproti 4,98 USD ve 2. čtvrtletí (ve 2. čtvrtletí 2023 se předpokládá 3,53 USD, 29% meziroční nárůst).

Čistá úroková marže: 2,63 % oproti 2,62 % ve 3. čtvrtletí 2022

Provozní náklady: 22 miliard USD oproti 19,2 miliardy USD ve 3. čtvrtletí 2022.

Očekávání zisku podle analytiků agentury Bloomberg. Zdroj: Bloomberg Finance LP

Wall Street očekává rostoucí trend zisku na akcii největší banky v USA JP Morgan. Zajímavé je, že cena akcie v poslední době klesá i přes rostoucí zisk na akcii (červená linie) - pokud výsledky potvrdí silný zisk na akcii - čeká JP Mogran dynamický růst? Zdroj: Zdroj: Bloomberg Finance LP

Wells Fargo (WFC.US)

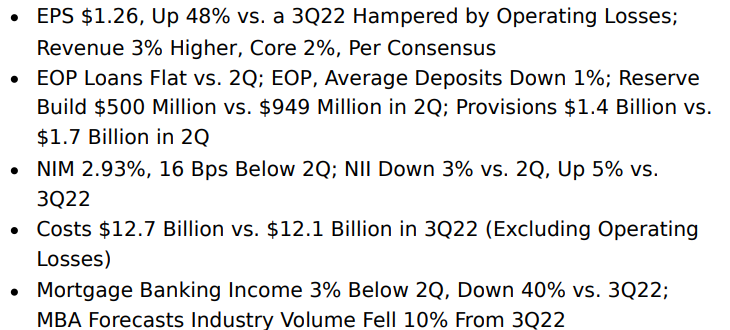

Analytici poukázali na to, že banka se pomalu vzpamatovává z regulatorních otřesů, kdy nedávno vrátila klientům poplatky ve výši 35 milionů USD, které byly účtovány navzdory slíbeným slevám na poplatcích za vedení makléřských účtů. Očekává se, že příjmy z hypotečních úvěrů klesnou o 40 % oproti 3. čtvrtletí 2022 v důsledku snížené poptávky po hypotékách zatížených vysokými úrokovými sazbami. Analytici rovněž očekávají 1% pokles průměrných vkladů, ale téměř o 50 % nižší nárůst rezerv na ztráty z úvěrů oproti 2. čtvrtletí 2023.

Odhadované příjmy: 21,11 mld. USD (mírný 3% meziroční nárůst).

Odhadovaný zisk na akcii: 1,26 USD (nárůst o 48 % r/r, když je ovlivněn provozními ztrátami).

Provozní náklady: 12,7 mld. dolarů oproti 12,1 mld. dolarů ve 2. čtvrtletí 2022

Příjmy z provizí: 1,5 mld: USD oproti 1,7 mld. ve 2. čtvrtletí 2023

Očekávání zisku podle analytiků agentury Bloomberg. Zdroj: Bloomberg: Bloomberg Finance LP

Citigroup (C.US)

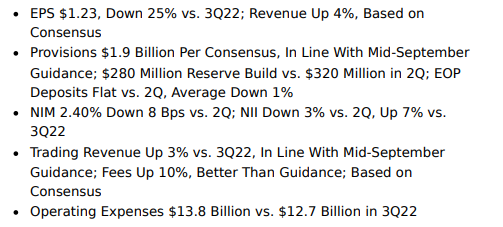

Banka prochází restrukturalizací, v rámci které dochází k odprodeji jejích zahraničních divizí spotřebitelského bankovnictví. Trh bude čekat na komentáře generální ředitelky Jane Fraser k probíhající restrukturalizaci a (možná) možnému snižování počtu pracovních míst. Očekává se, že rezervy na ztráty z úvěrů ve třetím čtvrtletí vzrostou o 9 %. Wall Street očekává, že úvěrové portfolio a úrokové výnosy Citigroup budou ve třetím čtvrtletí těžit z expozice vůči kreditním kartám a normalizace dynamiky tohoto odvětví. Wall Street očekává, že náklady banky se mezičtvrtletně i meziročně zvýší (13,8 mld. USD oproti 12,7 mld. USD ve 3Q 2022), ale Citi je stále na dobré cestě splnit svůj roční výhled nákladů ve výši maximálně 54 miliard USD (bez vlivu FDIC).

Odhadované příjmy: 19,22 mld. USD (meziročně vyšší o 4 %).

Odhadovaný zisk na akcii (EPS): 1,23 USD oproti 1,37 USD ve 2. čtvrtletí 2023 (v té době se odhadovalo na 1,32 USD).

Finanční očekávání za 3. čtvrtletí podle analytiků agentury Bloomberg. Zdroj: Bloomberg Finance LP

Grafy JP Morgan (JPM.US) a Wells Fargo (WFC.US), interval D1

Při pohledu na akcie JP Morgan (JPM.US) můžeme vidět, že cenová akce již na jaře negovala medvědí formaci "hlava a ramena" a akcie dokázaly od dubnových minim vzrůst o téměř 40 %. Hlavní úroveň rezistence se v krátkodobém horizontu nachází kolem 149 - 150 USD, kde vidíme 23,6 Fibo retracement růstové vlny z roku 2020 a důležitou psychologickou úroveň - proražení této oblasti by mohlo předznamenat rally směrem k historickým maximům. Na druhou stranu pokles do oblasti kolem 140 USD (důležitý support SMA200, červená linie) může nad dalším vývojem akcií banky vznést otazník a v krajním medvědím scénáři předznamenat otestování úrovní z jara 2023.

Zdroj: xStation5

Při pohledu na graf společnosti Wells Fargo (WFC.US) vidíme, že všechny tři klíčové průměry (SMA200, 100 a 50) se proto zdají být o to důležitější pro sledování reakce akcií po výsledcích za 3. čtvrtletí. Na rozdíl od JP Morgan se akcie Wells Fargo nedokázaly dynamicky odrazit ode dna z dubna letošního roku a reakce směrem dolů by je mohla posunout do oblasti kolem 36 USD, kde vidíme 61,8 Fibo retracementu vzestupné vlny z jara 2020. Na druhou stranu pozitivní přijetí zprávy by mohlo vytvořit šanci na prolomení SMA200 na úrovni 42 USD za akcii - což by potenciálně mohlo znamenat změnu trendu směrem vzhůru.

Zdroj: xStation5Insight/2023/10.2023/10.10.2023_Looking%20Ahead%20to%20Bank%20Earnings%20Season/02-the-kbw-regional-bank-index.png?width=3404&height=1864&name=02-the-kbw-regional-bank-index.png) Index amerických regionálních bank se stále pohybuje v blízkosti minim z června 2023, což potenciálně naznačuje, že to není konec potíží a výzev, kterým bankovní sektor čelí. Ztráty dluhopisových portfolií se prohlubují pod tlakem rostoucích výnosů. Zdroj: FactSet

Index amerických regionálních bank se stále pohybuje v blízkosti minim z června 2023, což potenciálně naznačuje, že to není konec potíží a výzev, kterým bankovní sektor čelí. Ztráty dluhopisových portfolií se prohlubují pod tlakem rostoucích výnosů. Zdroj: FactSet

Využívání prostředků z programu bankovního termínovaného financování zůstává vysoké. Zdroj: FactSet

Denní shrnutí: Stříbro propadá o 9 % 🚨 Indexy, kryptoměny a drahé kovy pod tlakem

Google čelí novým antimonopolním obviněním EU kvůli praktikám v oblasti online reklamy

Palo Alto Networks plánuje duální kotaci v Tel Avivu po dokončení akvizice CyberArk za 25 miliard USD

Microsoft posiluje nezávislost v oblasti AI, vyvíjí vlastní modely a infrastrukturu

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 75 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků. Investování je rizikové. Investujte zodpovědně. Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.