أكبر شركة سكن لا تمتلك عقارًا واحدًا ، نحن نتحدث عن شركة Airbnb (ABNB.US) أثبتت قدرتها على توسيع نطاق الأعمال بفعالية ، وتحقيق الربحية لأول مرة في عام 2022 مع تحسين الهوامش في نفس الوقت. أدى الاستخدام الفعال لرأس المال إلى نجاح Airbnb على الرغم من الانكماش الاقتصادي المحتمل. شيء يمكن أن يكون وشيكًا في النصف الثاني من عام 2023 ويمكن أن يؤثر على نفسية السوق ويؤدي إلى انخفاض سعر السهم في النصف الثاني من العام.

نظرًا للحالة الحالية للسوق ، من الصعب أن تكون واثقًا من أن Airbnb (ABNB) ستستمر في الارتفاع خلال الفترة المتبقية من عام 2023. بدلاً من ذلك ، مع توقع أن آثار قرارات مجلس الاحتياطي الفيدرالي خلال العام الماضي ستظل باقية بقوة في الثانية نصف العام ، اقترح نهج الانتظار والترقب لسهم ABNB. مع البيانات المالية الأساسية القوية ، والمركز النقدي الكبير ومعدلات الاقتراض المنخفضة للغاية ، فإن ABNB ليس في وضع يثير القلق المالي ، ولكن آثار سيكولوجية السوق وحجم الركود الذي يلوح في الأفق لا يزال يتعين رؤيته.

ظروف السوق

كمنتج خاص بالسفر والترفيه ، فإن قدرة Airbnb على توليد الإيرادات ستكون مدفوعة في جزء كبير منها بالطلب في صناعة السفر ، والذي غالبًا ما يثبت أنه عرضة للتغيرات الاقتصادية. أثبت جائحة كورونا انها كارثة على الصناعة ككل ، مما ترك الكثيرين يتساءلون عما إذا كان السفر سيعود إلى طبيعته. في النصف الأول من عام 2020 ، انخفض عدد السائحين بنسبة 65٪ ، مقارنة بـ 8٪ فقط خلال الأزمة المالية العالمية لعام 2008. ومع ذلك ، مع انحسار الوباء وبدء السفر في الانتعاش ، خلق فراغ السفر فرصة لشركات مثل Airbnb لتزدهر ، حيث تقدم خدمات مثل تسجيلات الوصول بدون اتصال وإقامة كاملة لتقليل مخاطر العدوى للمسافرين.

نتيجة لذلك ، كان عام 2022 عامًا قياسيًا لشركة Airbnb ، حيث حققت أرباحًا لأول مرة كشركة عامة. على الرغم من أن العودة إلى الحياة الطبيعية لم تكن خالية من عيوبها. أدى الوباء إلى تسريح جماعي للعمال في جميع أنحاء العالم حيث تكافح الشركات لتوليد الدخل مع بقاء الأشخاص العالقين في منازلهم ، مما أجبر مجلس الاحتياطي الفيدرالي على تغيير نهجه بالكامل. بعد تركيز عام 2019 على التيسير الكمي لمكافحة آثار سياسات التيسير الكمي بعد الأزمة المالية الكبرى ، انعكست الطائرات على الفور مرة أخرى حيث اضطر بنك الاحتياطي الفيدرالي إلى خفض أسعار الفائدة للمساعدة في تحفيز الاقتصاد وتوسيع ميزانيته العمومية إلى أعلى مستوياتها على الإطلاق. من الربع الأول من عام 2020 إلى الربع الثاني من عام 2022 ، زادت القيمة الإجمالية لأوراق الخزانة المحتفظ بها في الميزانية العمومية لمجلس الاحتياطي الفيدرالي بنسبة 130٪ تقريبًا ، من حوالي 650 مليار دولار إلى أكثر من 1.5 تريليون دولار.

سياق الاقتصاد الكلي لأسعار الفائدة والتضخم

في حين أن سياسات الاحتياطي الفيدرالي قد تكون حاسمة في ذلك الوقت نظرًا للظروف ، حيث تلاشى تأثير الجائحة وأصبح الناس قادرين على العودة إلى العمل ، فإن التحفيز المفرط للاقتصاد قد خلق مستويات تضخم. لم نشهده منذ عام 1980. رداً على ذلك ، عكس بنك الاحتياطي الفيدرالي مساره بالكامل مرة أخرى ، بعد أن رفع سعر الفائدة على الأموال الفيدرالية بمقدار 475 نقطة أساس خلال العام الماضي إلى نطاق 5.00٪ -5.25٪. الأسبوع الماضي. كان الهدف من القيام بذلك واضحًا: السعي إلى خفض التضخم بنحو 2٪. بينما تباطأ حجم ارتفاع أسعار الفائدة في الأشهر الأخيرة ، لم يتحرك معدل البطالة كثيرًا.

المصدر: FRED, St. Louis Fed

المصدر: Atlanta Fed

المصدر: Atlanta Fed

يشير مؤشر سعر المستهلك الأساسي الثابت إلى المكونات الأقل مرونة في الناتج المحلي الإجمالي ، مثل الخدمات ، بما في ذلك أجور الموظفين. عندما يظل معدل البطالة منخفضًا للغاية ، يمكن أن ترتفع الأجور بسبب محدودية المعروض من العمال ، مما يساعد على زيادة معدل التضخم المستمر. قرر بنك الاحتياطي الفيدرالي أن المقياس الرئيسي المستخدم لقياس التضخم هو قاعدة نفقات الاستهلاك الشخصي. انخفض مكون السلع في نفقات الاستهلاك الشخصي فعليًا خلال عام 2022.

نظرًا لأن الخدمات تشكل جزءًا كبيرًا من نفقات الاستهلاك الشخصي الأساسية ، فإن هدف الاحتياطي الفيدرالي للسيطرة على التضخم لن يتحقق بدون زيادة في البطالة. كان هناك القليل من الحركة حتى الآن وكانت البطالة ثابتة منذ بداية دورة رفع سعر الفائدة العام الماضي. يبلغ معدل البطالة غير الدورية الحالي 4.43٪ ، أي أعلى بمقدار نقطة مئوية واحدة تقريبًا من معدل البطالة البالغ 3.5٪ في مارس. نتيجة لذلك ، ارتفعت أسعار المستهلك للخدمات بشكل مستمر طوال عام 2022 وحتى عام 2023 ، وفقًا للرسم البياني أعلاه. إلى جانب الزيادة الكبيرة في أسعار السلع في الربع الأول من عام 2023 ، لا أتصور حدوث خفض لعدة أشهر على الأقل ، ربما في نهاية عام 2023.

مع انتقالنا إلى النصف الثاني من العام مع استمرار ارتفاع أسعار الفائدة واستحقاق ديون الشركات ، ستضطر الشركات إلى إعادة التمويل في بيئات ذات معدل فائدة أعلى مما كانت عليه في السنوات السابقة. ومما زاد الطين بلة ، أن نسبة الديون المُصدرة المصنفة BBB أو درجة الاستثمار الحدودية (قبل تحقيق عائد مرتفع) تزداد كل عام. نتيجة لذلك ، قد تجد العديد من الشركات نفسها في صعوبة للعثور على تمويل ميسور التكلفة.

المصدر: global S&P

المصدر: ستاندرد آند بورز العالمية

بعد تحديد سياق تأثير التضخم وأسعار الفائدة والبطالة ، كيف يرتبط ذلك بصناعة السفر؟ بالنسبة للمبتدئين ، إذا تحقق هدف بنك الاحتياطي الفيدرالي ، فسيكون عدد كبير من الناس عاطلين عن العمل ، وهذا بدوره يجبرهم على التفكير في كل دولار أخير بعناية قبل الإنفاق. لن ينفق الشخص الذي ليس لديه دخل بشكل عام مدخراته على السفر. في حين أنه لا يزال يتضاءل بالمقارنة مع الانخفاض في السفر خلال الوباء ، فإن حقيقة أن عدد السياح في جميع أنحاء العالم انخفض بنسبة 8 ٪ خلال الأزمة المالية الكبرى يساعد في توضيح تأثير الانكماش الاقتصادي على اتخاذ قرار المشتري.

سيلعب علم نفس السوق أيضًا دورًا كبيرًا في تأثير الركود القادم. الشركات التي تتعامل بشكل جيد مع فترات الركود بشكل عام هي تلك التي توفر للناس الضروريات الأساسية. لا يشمل ذلك المنتجات التقديرية للمستهلك ، بما في ذلك السفر والترفيه. باستخدام البيانات الشهرية التي تعود إلى عام 2004 ، يحتفظ صندوق الاستثمار المتداول حسب تقدير المستهلك (XLY) ETF الخاص بالتتبع التقديري للمستهلك بعلاقة 0.99 مع S&P 500. أي عندما يكون أداء السوق ضعيفًا ، فمن المعقول أن نفترض أن المستهلك يخضع لتقدير الصناعة سوف تحذو حذوها. ونتيجة لذلك ، فإن أي شركة ، حتى تلك التي قد تعمل بشكل جيد من الناحية المالية ، يمكن أن تقع ضحية الشعور العام في الأسواق.

تحليل مالي

حققت Airbnb الربحية لأول مرة في عام 2022. جاء ذلك بعد عامين فقط من عام 2020 الكارثي ، وهو أسوأ عام للسفر في الذاكرة الحديثة. وحتى في ذلك الحين ، ظلت الهوامش الإجمالية ثابتة ، مما يعني وفورات الحجم.

Airbnb 10-K

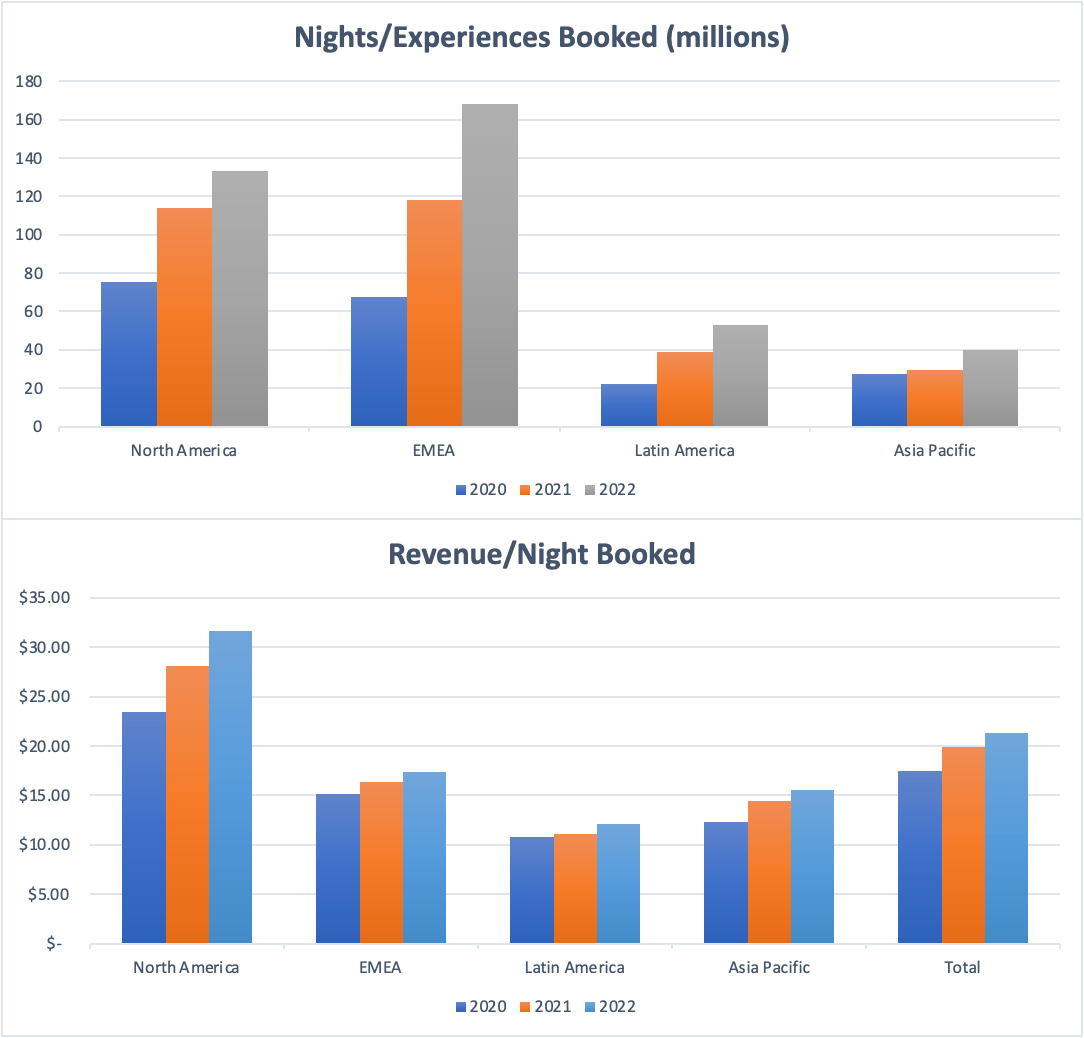

يمكن أن يُعزى جزء كبير من نمو الإيرادات وتحسينات هامش التشغيل على مدار العامين الماضيين إلى تأثير الوباء، الذي أدى إلى انكماش أرباح عام 2020 بشدة. حتى مع استبعاد نتائج عام 2020 باعتبارها شذوذًا ، وهي ممارسة شائعة داخل الصناعات التي تأثرت بشدة بالوباء ، فقد تحسنت النتائج عامًا بعد عام منذ عام 2019 على الرغم من عدد الحجوزات الإجمالية الأقل في عام 2021 مقارنة بعام 2019.. مع عودة السفر إلى طبيعته ، لم تكن التحسينات التي أدخلتها Airbnb نتيجة للنمو في أي مجال منفرد. تحسنت الحجوزات الإجمالية على مدار السنوات الثلاث الماضية في جميع المناطق الجغرافية ، كما تحسنت قيم إجمالي الحجز / الإيرادات لكل ليلة أيضًا.

Airbnb 2022 10-K

التجزئة الجغرافية

تظل أمريكا الشمالية أكبر مصدر للإيرادات لشركة Airbnb ، على الرغم من عدد الحجوزات الإجمالية الأقل على مدار العامين الماضيين مقارنة بمنطقة أوروبا والشرق الأوسط وأفريقيا (EMEA) مجتمعة ، حيث تحقق ما يقرب من ضعف الإيرادات المحجوزة في الليلة الواحدة مقارنة بأي منطقة أخرى (31.65 دولارًا في الليلة في عام 2022 في عام 2022). أمريكا الشمالية مقابل 16.05 دولار / الليلة في المناطق الأخرى).

كلا المقياسين في الليلة يمثلان النمو. نظرًا لعدم وجود تنوع في تدفقات إيرادات Airbnb ، فإن الوجود الدولي المتزايد من حيث إجمالي الحجوزات والإيرادات الناتجة عن كل حجز يمثل أولوية قصوى. قد يؤدي الفشل في النمو في أسواق جديدة إلى جعل الشركة عرضة لتغيير السيناريوهات حول محركات إيراداتها الرئيسية. في عام 2021 ، كانت الولايات المتحدة مسؤولة عن 50٪ من إجمالي الإيرادات المتولدة. في عام 2022 ، انخفض هذا الرقم إلى 46٪ من الإيرادات المحلية ، مع عدم وجود دولة دولية واحدة تمثل أكثر من 10٪ من إجمالي إيرادات Airbnb. لذلك ، فإن منطقة آسيا والمحيط الهادئ ، على وجه الخصوص ، توفر لـ Airbnb فرصة عظيمة للنمو.

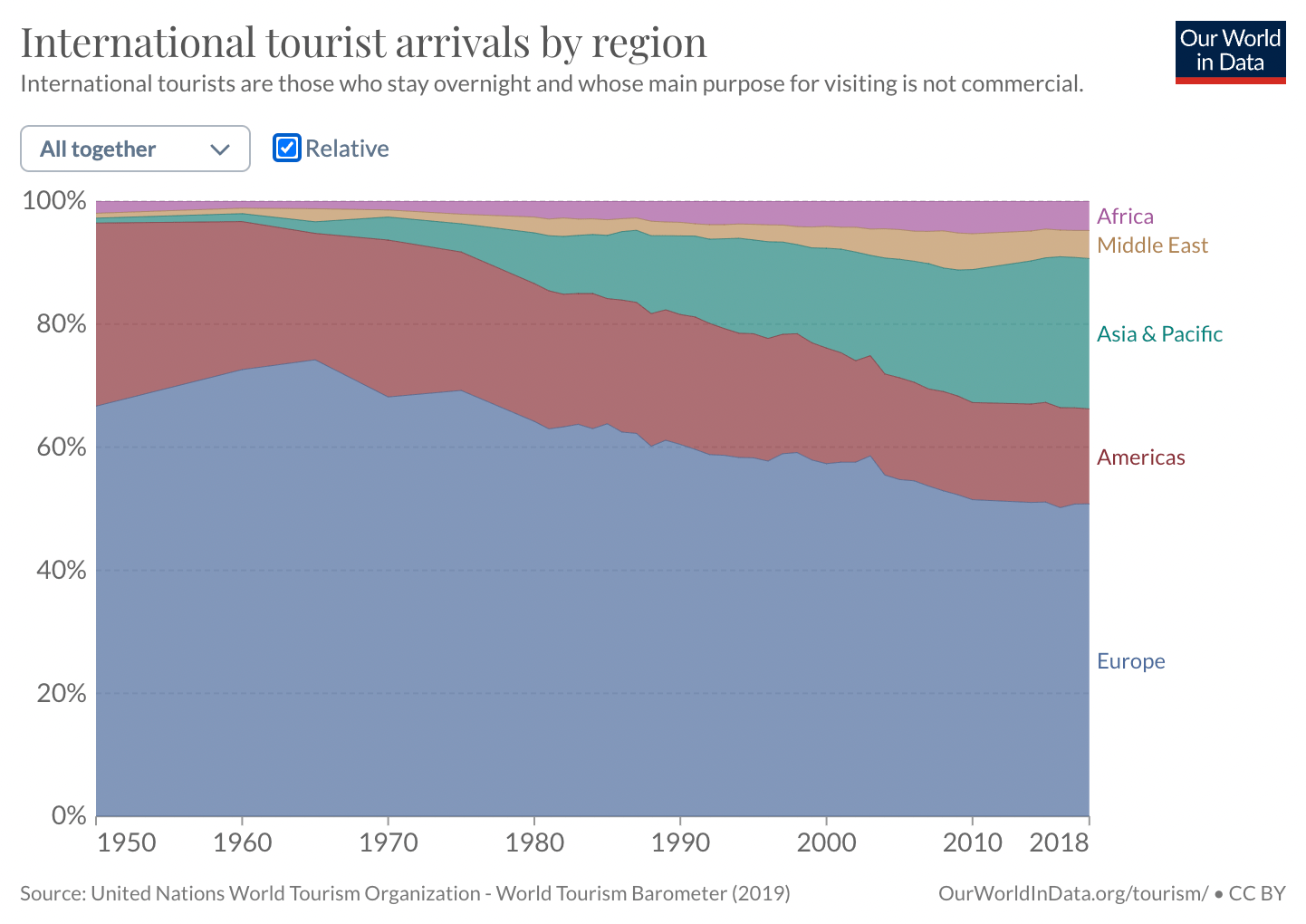

المصدر: منظمة السياحة العالمية التابعة للأمم المتحدة ، عبر Our World in Data

في عام 2022 ، تم حجز 10.2٪ فقط من جميع حجوزات Airbnb في منطقة آسيا والمحيط الهادئ ، مما يشير إلى إمكانات نمو قوية في منطقة تستمر في زيادة حصتها في سوق السياحة الدولية. مع استمرار الشركة في زيادة تواجدها في الخارج ، أتوقع نموًا وتدفقات إيرادات أكثر استقرارًا ، مما يؤدي إلى اعتماد أقل على منطقة أمريكا الشمالية.

إن وجود مثل هذه الثقة الضئيلة في ملكية الأصول المادية يقلل من التعرض لانخفاضات محتملة في القيمة العادلة للاستثمارات ، مما يساعد على استقرار السيولة. في الواقع ، يمكن أن تعمل بيئة السعر المرتفع لصالح الشركة مقارنة بالمنافسين لسببين: حافز أقل لأصحاب المنازل للبيع وخفض تكاليف الديون. مع استمرار ارتفاع أسعار الفائدة أو بقائها مرتفعة ، قد يجد أصحاب المنازل سوقًا أصغر للمشترين المحتملين.

يمنح Airbnb المالكين الفرصة لمواصلة توليد التدفق النقدي ، مما يوفر المرونة حتى في أوقات عدم اليقين الاقتصادي. إذا أدى الانخفاض في الطلب إلى انخفاض الإيرادات ، فيجب أن تكون الشركة قادرة على تحمل الضربة. استقراء نفقات التشغيل بالإضافة إلى تكلفة السلع المباعة (تكلفة البضائع المباعة ، هي العلاقة بين المبيعات والمصروفات اللازمة لإنتاج وتخزين سلعة معينة) من خلال متوسط معدلات النمو السنوية من 2019 إلى 2022 ، يجب أن ينخفض الدخل التشغيلي بنسبة 27٪ من أجل عودة الشركة إلى الربحية. كمرجع ، سيؤدي ذلك إلى انخفاض الإيرادات إلى حوالي إيرادات عام 2021 ، وهي الفترة التي كانت فيها صناعة السفر العالمية لا تزال تعاني من آثار الوباء.

إذا أصبحت Airbnb بطريقة ما غير مربحة مرة أخرى ، فإن الشركة لا تزال تحتفظ بأكثر من 7 مليارات دولار من النقد وما يعادله ، وهو ما يكفي لتغطية جميع الالتزامات المتداولة تقريبًا ، بالإضافة إلى 4.7 مليار دولار أخرى في حسابات القبض و 2.2 مليار دولار من الأوراق المالية القابلة للتداول. من المحتمل أن يفقد البندان الأخيران من الميزانية العمومية القيمة مع بقية السوق ، ولكن من غير المحتمل أن يسببا قلقًا كبيرًا. إذا حدث ذلك ، فمن غير المرجح أن تتأثر Airbnb بنفس القدر من الضرر مثل بقية السوق. =

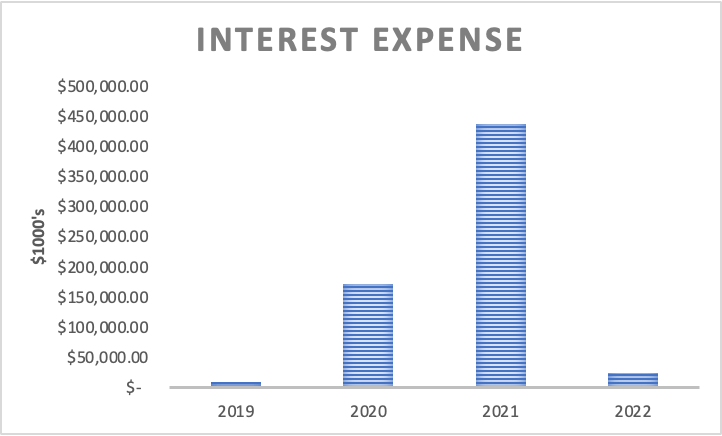

في آذار (مارس) 2021 ، سددت Airbnb ديونًا بقيمة ملياري دولار ، كانت في السابق بمعدلات فائدة فعلية 9.5٪ و 15.1٪ مع غرامة دفع مقدماً 200 مليون دولار ، مما وفر المرونة لإصدار 2 مليار دولار من السندات القابلة للتحويل بمعدل 0.2٪. على الرغم من أن حركة إعادة التمويل هذه كانت مكلفة في ذلك الوقت ، إلا أنها سمحت لشركة Airbnb بتقليل نفقات الفائدة بشكل كبير ، مما وفر فرصة لتحويل رأس المال نحو فرص النمو المحتملة.

المصدر: Airbnb 2021/2022 10-Ks

نتيجة لذلك ، أثبتت Airbnb أنها أقل عرضة للتغيرات في أسعار الفائدة خلال عام 2022. وفقًا لـ 10-K ، "كان من الممكن أن تؤدي الزيادة الافتراضية بنسبة 100 نقطة أساس في أسعار الفائدة إلى انخفاض قدره 13.1 مليون دولار في محفظتنا الاستثمارية اعتبارًا من ديسمبر". وبالمقارنة ، فإن نقل نصف حجم أسعار الفائدة (50 نقطة أساس بدلاً من 100 نقطة أساس) سيكلف منافسها الرئيسي ، إكسبيديا (EXPE) ، 115 مليون دولار من القيمة العادلة لديونها.

الملاحظات ، التي يمكن تحويلها إلى أسهم عادية بسعر 228.64 دولارًا للسهم (علاوة 60٪) في عام 2026 ، تعني أيضًا أنه ، على عكس المنافسين ، ستتجنب Airbnb الحاجة إلى إعادة التمويل في وقت لاحق من العام ، مما يقلل بشكل كبير من احتمال الإفلاس في المستقبل القريب. نظرًا لمحدودية الموارد المطلوبة لتشغيل الأعمال التجارية ، فمن غير المرجح أن تكون هناك حاجة إلى مزيد من التمويل في المستقبل القريب.

يُعرِّض إصدار السندات القابلة للتحويل المستثمرين إلى مخاطر تخفيف الأسهم المحتملة. وفتحت حملة جمع التبرعات البالغة ملياري دولار الباب لإصدار ما يقرب من 7 ملايين سهم جديد بمجرد دخول الأوراق النقدية فترة الاسترداد الاختيارية. لا يمكن تحويل الأوراق النقدية حتى عام 2026 ، مما يمنح المساهمين متسعًا من الوقت للخروج من مراكزهم مسبقًا. ومع ذلك ، هناك بند يسمح للشركة بجعل الأوراق النقدية قابلة للاسترداد اعتبارًا من مارس 2024 ، ولكن من غير المحتمل اتباع هذا المسار أثناء تداول الأسهم بعلاوة.

اتخذت Airbnb بعض الخطوات للمساعدة في تقليل تعرض المستثمر لتقليل المساهمين. في عام 2022 ، سمحت الشركة بإعادة شراء أسهم تصل إلى ملياري دولار ، وتم تنفيذ 1.5 مليار دولار من هذا الإجمالي منذ ذلك الحين. حاولت الشركة أيضًا تقليل المخاطر من خلال "مكالمات محدودة" ، مما منع الأوراق النقدية من التحويل عند أسعار الأسهم التي تزيد عن 360.80 دولارًا. يتم تداول الشركة حاليًا عند 125 دولارًا أمريكيًا للسهم ، مقابل 180.40 دولارًا أمريكيًا للسهم الواحد كانت الشركة تتداول عند إصدار الأوراق النقدية.

في كلتا الحالتين ، إذا وجد المستثمر نفسه في موقف يضطر فيه إلى القلق بشأن التخفيف المحتمل ، فعندئذٍ ، بناءً على الدخول بالسعر الفوري اليوم ، سيكون مركزه قد تضاعف بالفعل من حيث القيمة على الأقل.

تقييم وتحليل المنافسين

تم طرح Airbnb للاكتتاب العام في نهاية عام 2020 ، مما يعني أن السجلات التاريخية لأداء الأسهم صغيرة نسبيًا. تم تسعير أسهم الشركة في الأصل بسعر 68 دولارًا للسهم ، ولكن تم تداولها بسعر 146 دولارًا للسهم في التقاطع الأول عند الطلب الهائل ، بزيادة مذهلة بنسبة 115٪ عن السعر الأصلي. منذ ذلك الحين ، تأرجحت أسعار الأسهم ذهابًا وإيابًا ، وانخفضت قيمتها منذ بدء تداول الأسهم.

المصدر: UN World Tourist Organization, via Our World in Data

المصدر: UN World Tourist Organization, via Our World in Data

بانيا

source: Airbnb 2021/2022 10-Ks

As a result, Airbnb proved to be much less susceptible to changes in interest rates during 2022. According to its 10-K, "a hypothetical 100 basis point increase in interest rates would have resulted in a $13.1 million decrease in our investment portfolio as of December". By comparison, a move half the size of interest rates (50bps instead of 100bps) would cost its main competitor, Expedia (EXPE), $115m in the fair value of its debt.

The notes, which can be converted into common shares at $228.64 per share (a 60% premium) in 2026, also mean that, unlike competitors, Airbnb will avoid the need to refinance later in the year, reducing significantly the possibility of bankruptcy in the near future. Given the limited amount of resources required to operate the business, it is unlikely that further funding will be needed in the immediate future.

The issuance of convertible notes exposes investors to potential share dilution risks. The $2 billion fundraiser opened the door for the issuance of nearly 7 million new shares once the notes enter the optional redemption period. The notes cannot be converted until 2026, giving shareholders plenty of time to exit their positions beforehand. However, there is a clause that allows the company to make the notes redeemable from March 2024, but that route is unlikely to be taken while the shares are trading at a premium.

Airbnb has taken some steps to help reduce investor exposure to shareholder dilution. In 2022, the company authorized up to $2 billion in share repurchases, and $1.5 billion of that total has since been executed. The company also attempted to reduce risk with "limited calls," preventing the notes from converting at share prices above $360.80. The company is currently trading at ~$125 per share, as opposed to the $180.40 per share the company was trading at when the notes were issued.

In either situation, if an investor finds himself in a situation where he has to worry about possible dilution, then, based on an entry at today's spot price, his position will already have doubled in value at least.

Valuation and analysis of competitors

Airbnb went public at the end of 2020, which means that the historical records for stock performance are relatively small. The company's shares were originally priced at $68 per share, but traded at $146 per share in the first cross on huge demand, a staggering 115% increase from the original price. Since then, stock prices have swung back and forth, and their value has declined since the shares began trading.

ABNB.US W1 ، المصدر: xStation

خلال معظم عام 2021 وحتى عام 2022 ، تم تداول ABNB بشكل عام بين 140 دولارًا و 210 دولارات للسهم. يتزامن انخفاض الأسعار في أوائل الربع الثاني من عام 2022 مع ارتفاع أسعار الفائدة الأولية لمجلس الاحتياطي الفيدرالي ، على الرغم من أن اعتماد Airbnb المالي المحدود على الأسعار لا يزال منخفضًا. بحلول الصيف ، انخفض بنك ABNB إلى ما دون 100 دولار للمرة الأولى منذ طرحه العام الأولي ، وقد كافح لكسر مستويات المقاومة الظاهرة عند 130 دولارًا منذ ذلك الحين.

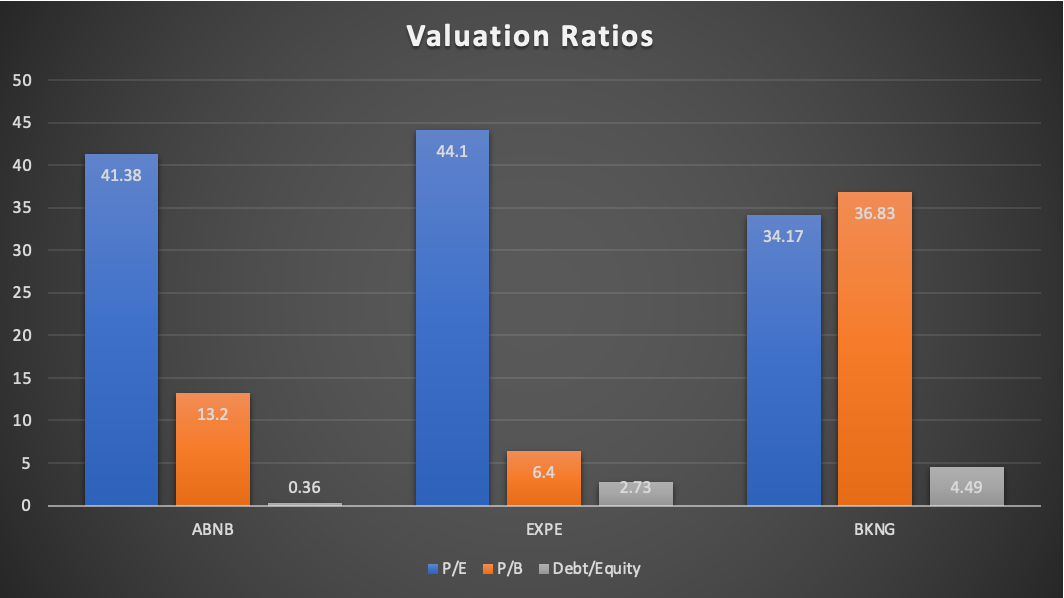

مع سعر القيمة الدفترية (EV) حاليًا عند 13.78 دولارًا ، يبدو أن ABNB مبالغ فيه أكثر من معظم شركات السفر / الترفيه. ومع ذلك ، من المهم أيضًا ملاحظة أن Airbnb تتطلب أصولًا مادية أقل بكثير من معظم الشركات الأخرى في الصناعة ، والتي غالبًا ما تتطلب ملكية عقارات مثل الفنادق. من ناحية أخرى ، تتكون أصول Airbnb من حوالي 50٪ نقدًا. علاوة على ذلك ، انخفضت نسبة السعر إلى القيمة الدفترية بمرور الوقت مع ارتفاع قيم المساهمين ، مما يشير إلى أنه على الرغم من النمو الواضح للشركة ، لم تتحرك أسعار الأسهم بشكل متزامن تمامًا. تعتبر التغييرات في قيمة الأسهم أكثر إثارة للإعجاب مقارنة بالمنافسين بما في ذلك VRBO ، وهي منصة مماثلة مملوكة لشركة Expedia Group ، وشركة Booking Holdings (BKNG) التابعة لشركة Booking.com.

المصدر: قيم أسهم المساهمين لـ ABNB و EXPE و BKNG بمليارات الدولارات (اتجاهات كبيرة)

من المتوقع أن تنمو الصناعة بمعدل نمو سنوي مركب (CAGR) يبلغ 5.3٪ حتى عام 2030 ، مما يفتح الباب لمزيد من الإيرادات والتوسع في رأس المال. سيكون الدافع الأكبر لتحقيق حصة أكبر في السوق هو بلا شك قدرة Airbnb على تنويع الإيرادات ، جغرافيًا ومن خلال زيادة مزيج إيراداتها.

يوفر جانبان ميزة فريدة لـ Airbnb في سياق الركود الذي يلوح في الأفق: كفاءة رأس المال والتزامات الديون المستقبلية. استخدمت Airbnb رأس مالها بكفاءة عالية على مدى السنوات القليلة الماضية ، مع التركيز على توليد الإيرادات من مصدرها الأساسي وتحقيق ربح في هذه العملية. مع ROIC (العائد على رأس المال المستثمر) الذي يتجاوز بكثير WACC (متوسط التكلفة المرجح لرأس المال أو معدل الخصم الذي يجب استخدامه لتحديد القيمة الحالية للتدفق النقدي المستقبلي) ، منحت Airbnb نفسها القدرة على استكشاف طرق جديدة من النمو.

المصدر: GuruFocus

على وجه الخصوص ، بينما حققت Booking Holdings مستوى مماثل من كفاءة رأس المال ، يبدو أن Expedia تستخدم مواردها بمستويات غير مستدامة. مع بدء السوق في التحول وجفاف السيولة ، سيصبح الاستخدام الفعال لرأس المال أمرًا بالغ الأهمية ، مما يضع شركة إكسبيديا في وضع غير موات. من ناحية أخرى ، يبدو أن Booking Holdings و Airbnb أكثر استعدادًا للنجاح على الرغم من الاضطرابات المالية.

قد يساعد هذا في تفسير السبب في أن BKNG ، على الرغم من احتلالها لنفس الصناعة ، يتم تداولها بالقرب من مستويات قياسية بينما يقترب EXPE من أدنى مستويات قياسية. ومع ذلك ، يبدو أن مخزون Airbnb لديه مجال للتشغيل على الرغم من تشغيله بكفاءة أكبر من كليهما.

المصدر: GuruFocus

الرئيسي للزيادة الهائلة في نسبة السعر إلى الربحية في Booking Holdings يرجع في جزء كبير منه إلى الزيادة الهائلة في المطلوبات وإجمالي الديون في ميزانيتها العمومية على مدار عام 2022 ، مما أدى إلى انخفاض إجمالي حقوق المساهمين في العملية: زاد إجمالي المطلوبات 29.3٪ وزاد الدين 14٪. ارتفعت قيم الأصول بنسبة 7.2٪ فقط خلال نفس الفترة الزمنية. وفي الوقت نفسه ، استمرت الأسهم في الارتفاع ، مما أدى إلى تداول الأسهم بعلاوة. على الرغم من إعادة التمويل في نوفمبر 2022 ، وخفض الديون قصيرة الأجل لصالح التمويل طويل الأجل بمعدلات عالية ، زادت المطلوبات المتداولة في ميزانيتها العمومية بنسبة 35.7٪. لا تواجه شركة Booking Holdings مشكلة مالية بالضرورة ، لكن صراعها مع الديون قد يعيق آفاق النمو المحتمل ، مما يفتح الباب أمام Airbnb لسرقة حصتها في السوق. لدى الحجز رصيد نقدي أكبر من Airbnb و Expedia ، لكنهما قد يضطران إلى تطبيق هذا المبلغ النقدي على التزامات الديون المستقبلية بدلاً من النمو.

وفي الوقت نفسه ، حصلت Expedia على درجة Altman Z البالغة 0.94 ، مما يشير إلى وجود مشكلة مالية. ومع اقتراب تصنيف ائتماني من العائد المرتفع (Baa3 مع Moody's و BBB- مع Fitch's) ، فإن العثور على مزيد من التمويل قد يؤدي إلى حدوث مشكلات ، وتخاطر الشركة بدخول منطقة "الملائكة الساقطة". يتم تداول EXPE بقيمة أفضل من BKNG ، وربما حتى ABNB ، ولكن بناءً على وضعها المالي ، قد يكون التقييم الأقل مبررًا.

خاتمة

أولئك الذين يتطلعون إلى تسعير أسهم ABNB بشكل صحيح يجب أن يفكروا بعناية في حالة الاقتصاد وإلى أين تتجه الأسواق. بالنظر إلى الركود الذي يلوح في الأفق ، يمكن أن تؤدي مشاعر السوق إلى دفع سعر السهم للانخفاض. معدل PER لآخر 12 شهرًا لمؤشر S&P 500 هو حاليًا x23.85. ينخفض هذا الرقم عادةً إلى حوالي 18 ضعفًا خلال فترات الركود ، مما يعني على الأقل انخفاضًا بنسبة 25 ٪ في مستويات السوق عند مستويات EPS الحالية. مع الإصدار التجريبي 1.14 ، ستتحول الخطوة بدلاً من ذلك إلى انخفاض يقدر بنسبة 28 ٪ لـ ABNB نظرًا للارتباط القوي للأسهم التقديرية للمستهلكين مع S&P 500 ، من السعر الحالي البالغ 120 دولارًا إلى حوالي 85 دولارًا لكل إجراء ، أعلى بقليل من المستويات المنخفضة السابقة. اعتمادًا على مستوى تحمل المخاطر الخاص بك ، سأبحث عن إدخال إذا انخفض السعر إلى أي مكان في النطاق 75-90 دولارًا.

ستقدم Airbnb نتائجها للربع الأول في ختام الجلسة في وول ستريت ، وبالتالي نتوقع تقلبات تبدأ في الساعة 22:00 بالتوقيت الصيفي لوسط أوروبا خلال ساعات التداول الممتدة.

داريو جارسيا ، EFA

XTB إسانيا

ملخص السوق: نوفو نورديسك تقفز بأكثر من 7% 🚀

تزداد قوة STM بفضل شراكة جديدة مع AWS!

التقويم الاقتصادي: بيانات سوق العمل المتأخرة هي التقرير الرئيسي لهذا الأسبوع 🔎

حصاد الأسواق (09.02.2026)